Glassnode:资金如何在比特币、以太坊和山寨币中流转?

作者:Alice Kohn,Glassnode;编译:邓通,金色财经

摘要

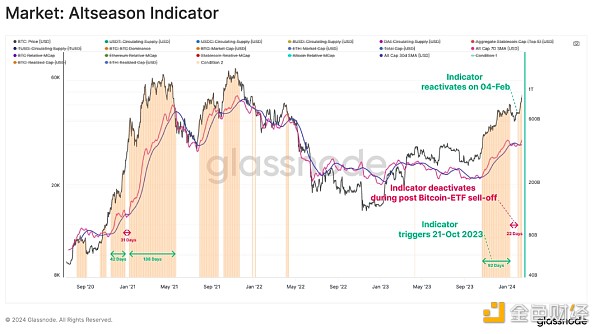

自去年十月以来,我们的Altseason动量指标显示投资者渴望将资金进一步投入风险曲线上的趋势不断增长。

尽管比特币的主导地位仍然显著,但已出现更多资金流向以太坊、Solana、Polkadot和Cosmos生态系统的早期迹象。

通过调查Uniswap流动性池,我们可以看到大部分资金仍然集中在最成熟的资产上,尽管总锁定价值正在向风险曲线上移动,但交易量的增长速度相对较慢。

期待山寨季

随着新的现货比特币ETF(交易所交易基金)势头不断增强,数字资产领域可能正在进入牛市。在这种背景下,我们将继续探讨资金是否流入山寨币的问题。在本期中,我们将重点关注风险曲线上更远处的资产表现。

我们的目标是评估资金如何在山寨币市场之间流转。我们将再次借助我们的Altseason指标作为宏观指标(参见WoC-41-2023)。该指标评估了Total Altcoin Cap(总替代币市值)内是否正在建立正向动量,以及对BTC、ETH和稳定币持续的资金流入。

我们的山寨币指标自去年十月以来一直显示出正向动量,但在比特币ETF上线后的卖消息事件中短暂暂停。它于2月4日重新触发。

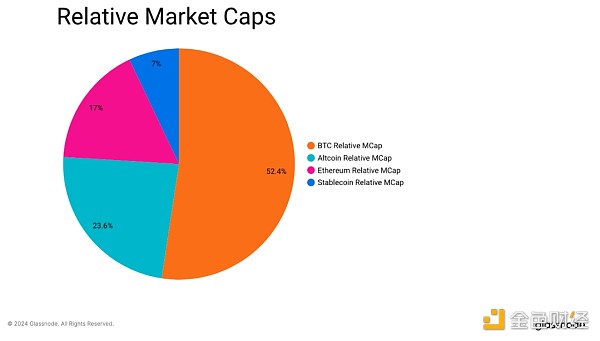

就市值主导地位而言,比特币继续领先,占数字资产总市值的 52% 以上。 相比之下,ETH 占 17%,稳定币占 7%,山寨币领域的其余币种占 24%。

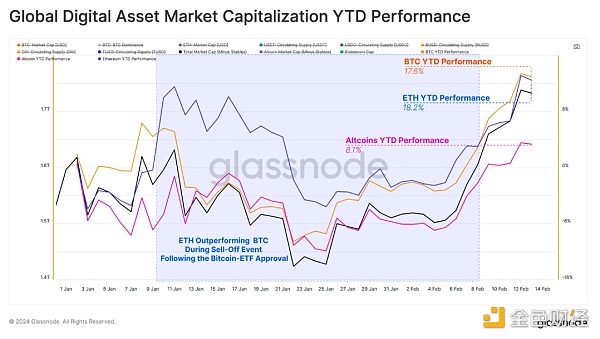

就资产表现而言,BTC和ETH位居前列,年初至今的涨幅分别为+17.6%和+18.2%。我们注意到,在比特币ETF获批后,ETH开始表现出超过BTC的趋势,这与2023年的相对表现不足形成了对比。

另一方面,山寨币市值的表现并不相同,年初至今的增长不到这两个主要币种的一半。

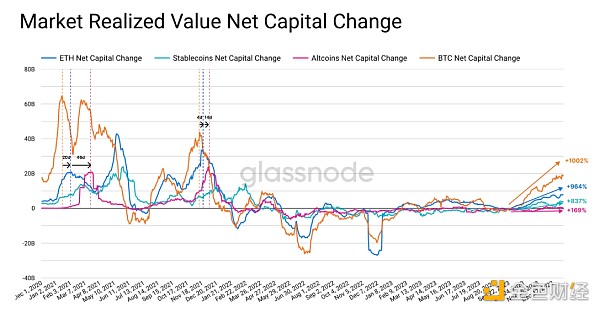

追踪加密资产表现的另一个视角是使用每个类别的上限市值,该市值汇总了链上转移的所有加密货币的成本基础价值。从这个角度来看,我们可以更好地评估数字资产市场内资金的流动情况:

比特币再次明显领先,目前每月资金流入量接近200亿美元。

相对于比特币,以太坊的资金流入往往滞后,这表明投资者寻求信心和确认数字资产市场正在增长。在2021年的周期中,新资金流入比特币的高峰出现在新资金流入以太坊的高峰前20天。

山寨币往往在以太坊表现出强劲之后出现资金流入,其中在2021年中期的持续时间为46天,在2021年末的持续时间为14天。

很明显,与两种主要加密货币之间的轮换相比,资金向下移动至山寨币的速度较慢,这一趋势似乎再次出现。

类别轮换

随着资金流向这两种主要加密货币的迹象出现,下一个问题是观察资金如何随着时间进一步流向风险曲线上的其他资产。在过去的周期中,出现了几个新的Layer-1生态系统。其中许多与以太坊竞争,不仅在创新和用户吸引力方面,还在投资者资本方面。

因此,我们审查了一些选择性生态系统中的前几个代币:以太坊、Cosmos、Polkadot和Solana,以评估哪些吸引了最多的投资者兴趣。

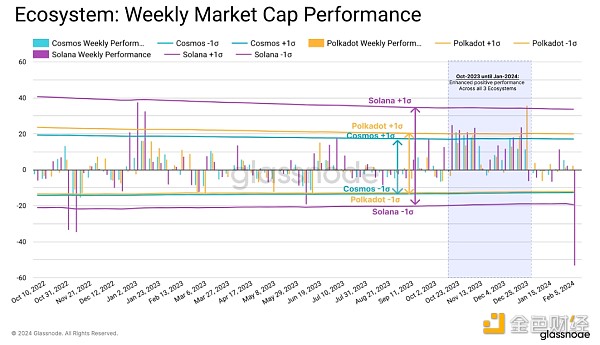

在这里,我们比较了每个生态系统中前几个代币的总市值在每周变化。在过去的18个月中,Solana表现出了相对较高的波动性,其正向表现非常突出。Polkadot和Cosmos的波动性类似,但Polkadot生态系统的表现优于后者。

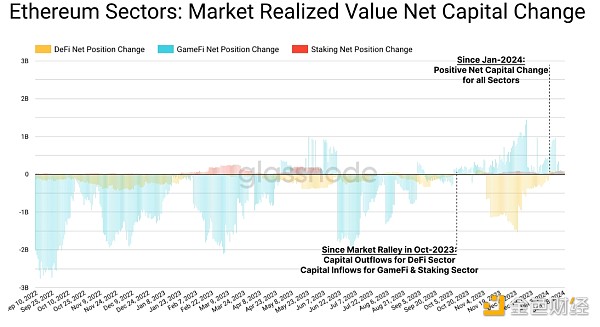

在以太坊生态系统内,我们可以确定三个主要类别:DeFi、GameFi和Staking。自今年年初以来,这三个类别都有资金流入,但是DeFi和GameFi在2022年和2023年期间一直出现了相对较大的资金流出。

今年GameFi出现了逆转,从十月份开始出现了显著的资金流入,这与我们的山寨币指标触发的时间相吻合。相反,Staking代币一直经历着持续的正向资金流入,尽管绝对数额较小。

脱离风险曲线

为了确定投资者兴趣是否在向风险曲线上转移,并确定其程度,我们可以参考来自Uniswap流动性池的数据。由于山寨币往往由更多的加密原生交易者通过去中心化交易所进行交易,因此在最为成熟的DEX上的活动可以作为山寨币交易趋势的代理(注:此数据反映了以太坊主网上Uniswap的交易)。

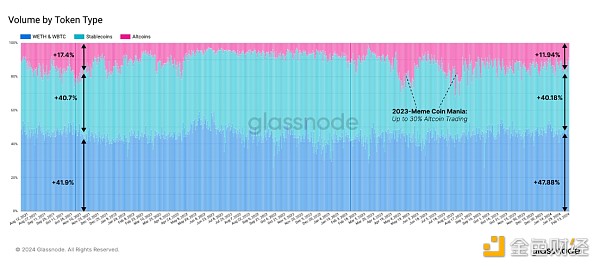

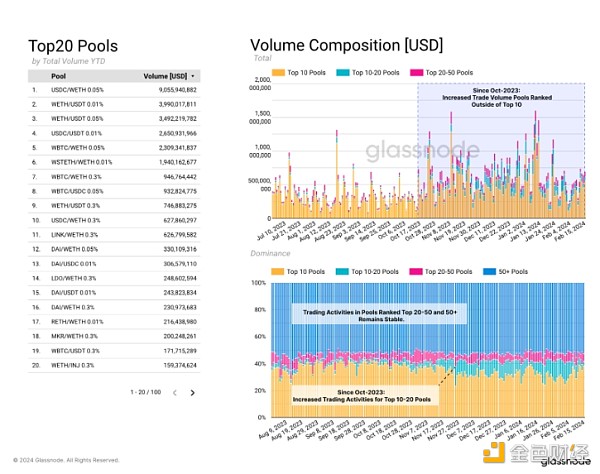

在2022年熊市期间,山寨币交易兴趣非常低,但在2023年中期开始增加,主要是由于“迷因币狂热”的爆发。目前,山寨币交易占Uniswap交易量的近12%,接近上次牛市期间见到的17.4%峰值。相比之下,WBTC和WETH的交易占47%,稳定币的交易占40%。

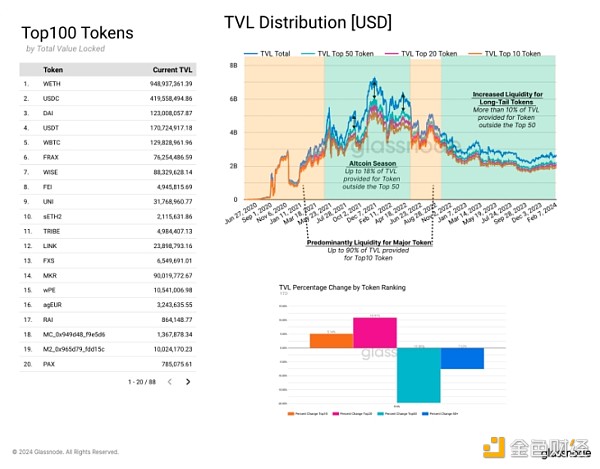

Uniswap的流动性提供者往往密切关注市场,流动性在不同池之间的分布变化可以提供当前市场趋势的指示。通过检查Uniswap上的总锁定价值(TVL)的组成,我们观察到在山寨币季节期间,Top 50以外的代币的流动性配置增加。这一趋势表明投资者对长尾代币的兴趣正在增长。

在熊市期间,流动性主要提供给前50名的代币,因为这是大部分交易量发生的地方。前10名的代币主要由WETH、WBTC和稳定币组成。

通过观察每个代币类别的TVL百分比变化,我们可以发现Top 10(5.14%)和Top 20(10.9%)代币提供的流动性增加,而排名20至50的代币的流动性已经减少。这表明市场对长尾资产的兴趣尚未显著增加。

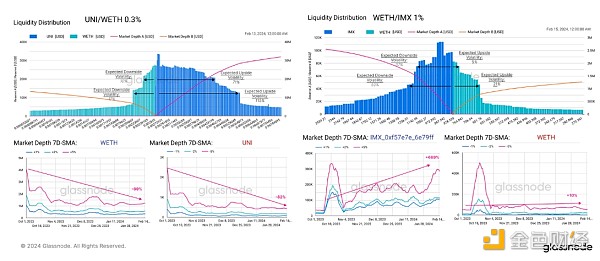

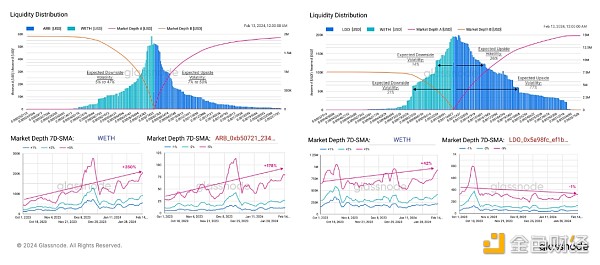

我们现在将检查每个以太坊分类中顶级代币的池。 这包括评估不同价格范围内的流动性分布,并观察市场深度的演变(类似于我们在 WoC 36 中建立的假设)。

山寨币和 WETH 储备之间的分布均衡,整体预期上行波动性略高。 这表明流动性提供者普遍看好这些代币的前景。 GameFi 代币 IMX 是个例外。

当观察流动性分布的变化率时,我们发现市场深度在-5%和+5%范围内增加,这表明流动性提供者正在为一段价格波动加剧的时期做准备。

UNI 是一个例外,做市商将流动性越来越集中到接近当前价格范围。 这表明 UNI 代币的价格波动预计较小,鉴于它是最成熟和最成熟的代币之一,这并不奇怪。

现在,我们将其与交易者的行为进行对比,我们可以观察到自 2023 年 10 月以来 Uniswap 上的交易量有所增加,其中包括前 10 名之外的代币。前 10 至 20 名代币对的交易活动也在增加。

然而,前 20-50 个代币对和排名 50 以上的代币对的交易活动保持不变,这重申了我们之前的假设:虽然流动性供应正在风险曲线上进一步移动,但交易量尚未跟进。

结论

随着新的比特币ETF的推出,市场动量增强,对数字资产牛市的预期开始引发资本流向山寨币。我们的山寨币指标表明,山寨币市场可能会出现更加成熟且可能持续的上涨,但目前仍相对集中在较高的市值资产中。

在过去的一个周期中,数字资产领域发生了显著变化,新的生态系统出现挑战以太坊的主导地位。Solana在过去一年中获得了最强劲的回报,然而波卡和Cosmos生态系统也开始出现一些变化。在以太坊生态系统中,质押领域显示出对其顶级代币的最一致的资本流入。

在Uniswap上山寨币交易的复苏,以及流动性和交易量模式,强调了对较长尾资产的谨慎但增长的兴趣。这最初体现在流动性提供的变化上,并且预期会出现加剧的波动性。然而,这主要体现在流动性池中的总价值锁定(TVL)中,投资者交易量尚未跟随。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33