Pantera Capital:未来多久会迎来强劲牛市?

作者:Dan Morehead、Paul Veradittakit、Cosmo Jiang、Franklin Bi、Erik Lowe,来源:Pantera Capital,编译:邓通,金色财经

在去年 6 月的彭博投资会议上,我与 SEC 前主席 Jay Clayton 讨论了银行业、全球宏观市场和区块链的危机。 在小组结束时,主持人问我应该期待什么黑天鹅。 我的回应是:

“人们总是忽视黑天鹅,直到真的发生了一起。然后所有人都想谈论的是‘接下来会发生的事情’。我会说最大的惊喜是去年我们已经经历了所有这些大事 —— 而接下来可能不会发生什么疯狂的事情。”

“但是如果你让我说一些事情,我会说监管的明晰度是没有人预料到的事情。有几种方式可以实现这一点。”

现在一个非常重要的主题是没有坏事发生。

在2022年和2023年的大部分时间里,各种罕见、疯狂的坏事都在发生。

全球宏观市场的波动通常超越了历史。根据圣克拉拉大学历史投资回报研究的荣誉教授爱德华·麦克奎里的分析,2022年是美国债券投资者有记录以来最糟糕的一年:

“即使你回溯250年,也找不到比2022年更糟糕的一年。”

2022年是自大萧条以来传统的60/40股票和债券组合表现最差的一年。

这种影响在私人市场中甚至更大,而私人市场的情况又会影响到我们的风险投资领域。上市首次公开募股(IPO)的筹资额较前一年减少了95%,交易数量减少了85%。

区块链市场不仅受到了上述所有影响,还遭受了山姆·班克曼-弗里德(Sam Bankman-Fried)发动的500万人的犯罪行为以及数家放贷机构的荒谬杠杆的打击。

加密货币市场总市值下跌了70%。

在我看来,这些都是一生中难得一见的怪事。在未来10到15年里,再也不会有人无抵押地向杠杆加密货币对冲基金借贷,也不会再出现缺乏透明度的情况了。(经历了25年的周期,我知道在下一批人中总会有人再次这样做!)

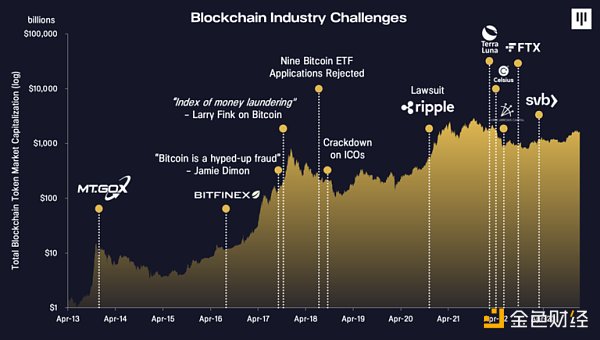

下面是区块链历史上许多人认为是灾难性事件的示意图。

由于这些事件都无法摧毁区块链,因此缺乏这些极端糟糕的事情在边际上是一个巨大的积极因素。

另一个重要的积极因素是去除了一些阻碍我们行业发展的监管阻力,以及想要投资于这个新资产类别的机构。

在过去一年中,高调案件取得了积极的裁决,比如判定瑞波(Ripple)的本地代币XRP不是证券,以及Grayscale在他们针对SEC关于比特币ETF申请的诉讼中获胜。在我们看来,这些可能是区块链监管明晰正逐渐实现的迹象,为美国的进一步创新创造了条件。

机构的采用在一月份推出的现货比特币ETF之后似乎正在加速。

随着比特币的减半预计将在2024年4月下旬发生,我们相信这些积极因素的融合将为下一个牛市提供强劲的推动力。

此外,区块链的从“拨号”到“宽带”的时刻可能正在发生。我们可以通过以太坊Layer 2和超大规模区块链的增长来看到这一点。

Pantera 在这个领域管理资金的时间比任何人都长——超过十年的疯狂牛熊周期。我们经历了三个完整的疯狂周期——巨大的涨势,然后,不幸的是,大约85%的下跌。我认为我们现在正处在第四个大周期的开始阶段。

2022年股市崩盘对机构产生了巨大的“分母效应”——他们确实在撤出对私人市场的投资。随着股票重新回到历史新高,他们可以再次投资于私人市场,所以我认为未来18到24个月可能会是加密货币的强劲牛市。

这是一个关键时刻,过去几年资本市场和区块链领域发生的这些痛苦、可怕的事件已经消除,再加上减半和监管明确等积极的事情——所有这些都是同时展开的。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47