明天LPR下行?机构:5年期以上降幅或大于1年期,MLF“按兵不动” LPR单独下调历史曾发生三次

MLF降息落空!2月18日,人民银行开展1050亿元公开市场逆回购操作和5000亿元中期借贷便利(MLF)操作,7天逆回购利率和1年期MLF利率分别为1.80%和2.50%,较上期保持不变。其中MLF操作规模为5000亿元,形成小幅净投放。

事实上,1月24日国新办发布会后,市场对降息的预期进一步增强。从经济层面看,PMI连续4个月低于荣枯线,PPI、CPI 等通胀数据持续低位运行,综合因素影响下,市场出现了关于实际利率偏高的讨论。

明日(2月20日)又要迎来一月一度的LPR报价日,MLF操作利率不变的背景下,LPR能否迎来变动?分析师几乎给出一致预期——下调,并且5年期以上LPR降幅或大于1年期LPR。

为何本次MLF利率保持不变?

兴业研究宏观研报指出,一是1月信贷“开门红”和企业债券融资数据反映融资需求较好,表内票据出现大幅压缩,非城投企业债净融资明显回暖;二是在政策引导下,权益市场风险偏好有所回暖,降低了降息的紧迫性;三是春节前后人民币汇率表现弱于季节规律。

光大固收研究指出,今年1月份新增信贷已超预期地创出历史单月最高值,2月5日实施的降准又释放了1万亿元长期流动性,近期银行体系对于中期基础货币的渴求度明显下降,春节后还有大量现金回笼充实银行体系流动性。此时央行依然选择净投放MLF资金,显然是在释放其尽力维护流动性充裕的信号。

光大金融指出,MLF维持“价平”,依然是主要考虑了人民币汇率约束。在他们看来,这对市场是一个有效的信号,甚至决定了未来一段时期的利率政策选择。今年以来,人民币汇率压力有所减轻,但依然存在外部掣肘。

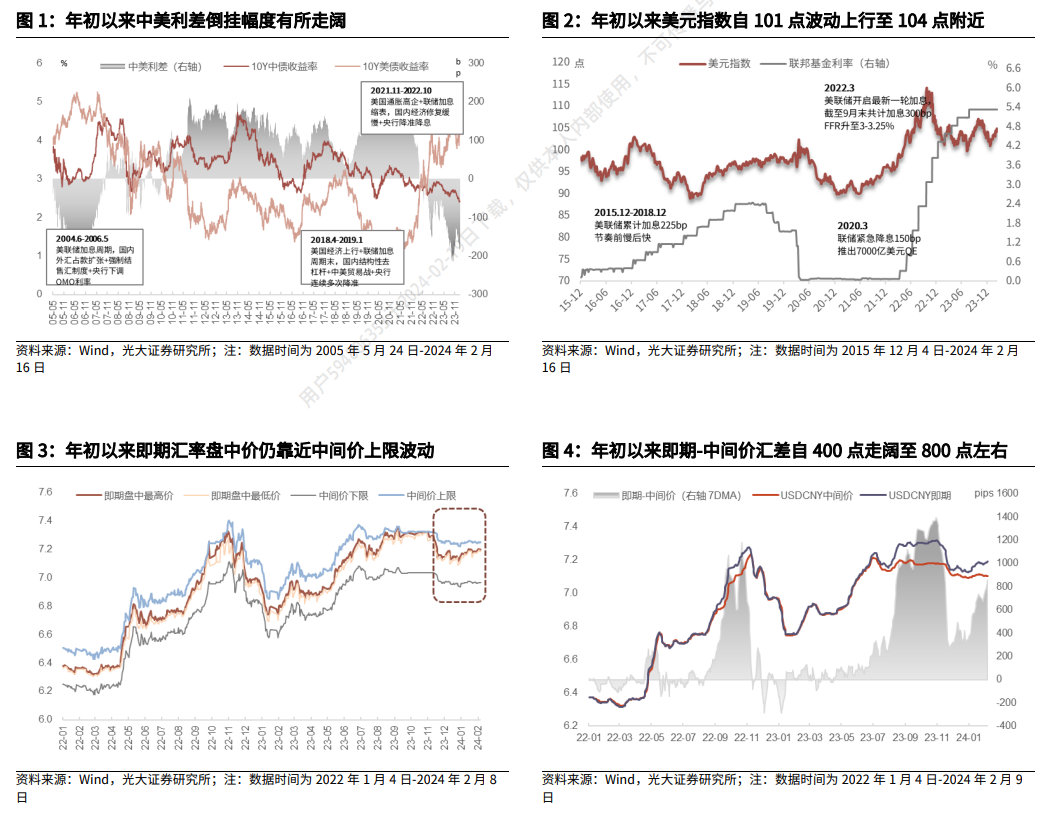

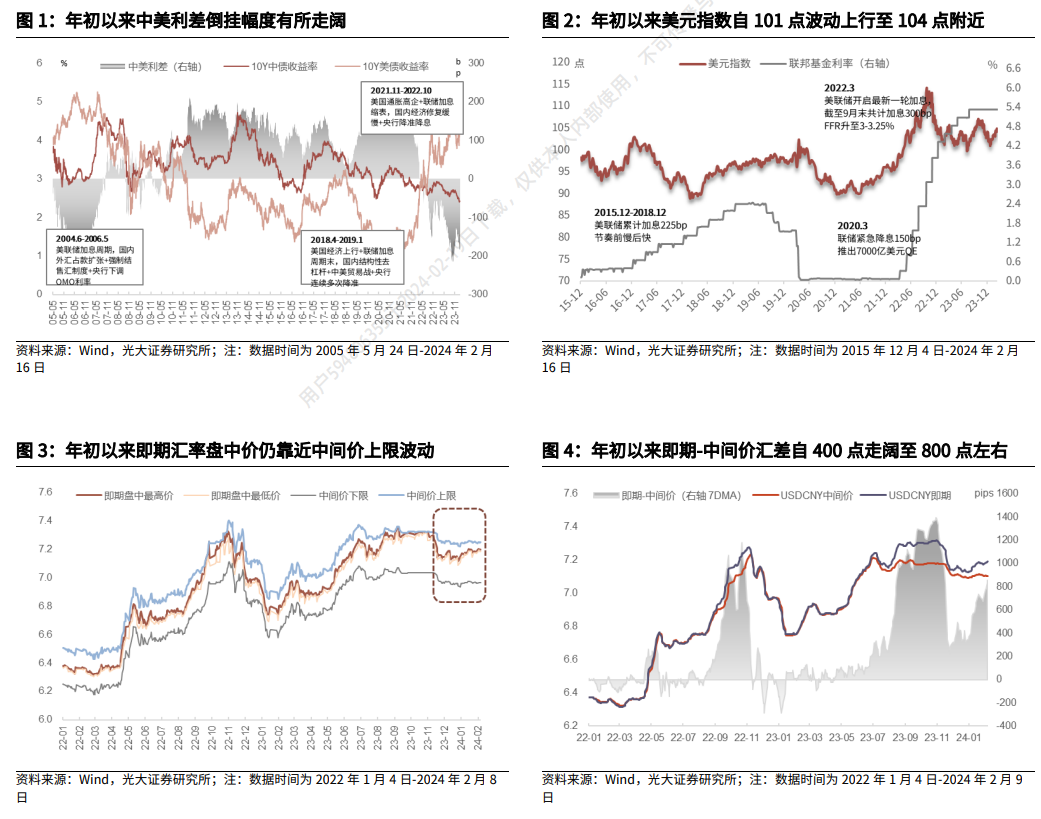

美国通胀、就业数据呈现较强韧性,经济“软着陆”态势明显。中美利差倒挂幅度自139bp逐步走阔至188bp,仍处在历史较高水平。从美联储货币政策操作预期看,通胀、非农读数超预期偏高背景下,市场降息预期有所降温,FedWatch显示市场预期三月降息概率自2月1日的37%降至2月16日8.5%,年内降息或最早出现在5月。

光大金融认为,即便面对经济高频数据的指向性、趋势性变化,即便面对资本市场波动性加大、跨市场风险扰动,维持汇率稳定依然是占优选择,未来 MLF调整或因海外市场货币政策调整而打开空间。

明天LPR下行概率高,5年期以上LPR降幅或大于1年期LPR

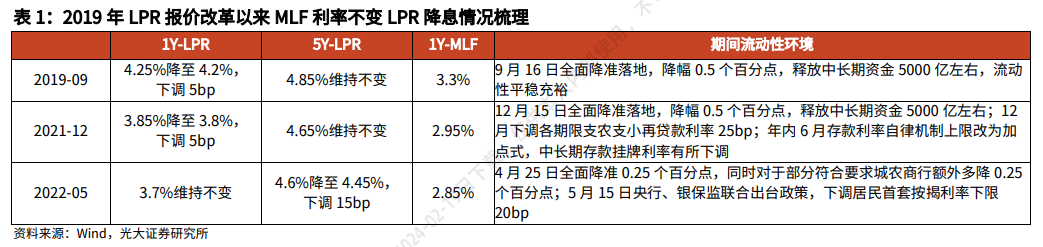

如何看待下一步货币政策动向?光大金融指出,回溯历史,MLF-LPR联动机制并不意味二者需等幅调整,MLF“按兵不动”, LPR单独下调情况亦有发生。2019年9月、2021年12月、2022年5月三次MLF利率保持不变,而LPR点差调降。其中2019年9月、2021年12月均是1Y-LPR单独下调5bp,2022年5月则是5Y-LPR单独下调15bp。

光大金融分析,观察上述三次LPR报价调整共性,期间流动性环境均相对宽松,月内或前期均有降准等 “宽货币”操作落地,推动银行负债端资金成本压降,进而为LPR下调提供操作空间。

消息面上,1月24日国新办发布会上,央行行长潘功胜明确指出,降准和再贴现利率下调,“都将有助于推动信贷定价基准的贷款市场报价利率,也就是我们说的LPR下行”。

光大固收分析,自去年8月以来,LPR一直未曾出现变化。预计2月20日形成的LPR较有可能小幅下行,且5年期以上LPR较1年期LPR下行的空间更大。LPR是以MLF利率为基础加点形成的,加点幅度主要取决于报价行自身的资金成本、市场供求、风险溢价等因素。近一段时间以来,银行的资金成本下行幅度较大,这有助于推动LPR下行。

一方面,去年9月和12月,主要银行根据自身经营需要和市场供求状况主动下调了存款利率。另一方面,自今年1月25日起支农支小再贷款、再贴现利率各下调了0.25%,自今年2月5日起金融机构存款准备金率下调0.5%。再一方面,当前银行主动负债工具的发行成本也已明显下行,2月9日1Y AAA级CD和5Y商业银行债的利率已分别低于去年11月末33bp和30bp。

东方金诚也指出,2月MLF操作利率继续“按兵不动”,可能与当月降准落地,有望带动LPR报价单独下调等因素有关。此外,2023年11月、12月国内主要银行下调了存款利率,这些措施都有助于推动 LPR 报价下行,并在一定程度上替代 MLF 利率下调,带动实体经济融资成本稳中有降

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26