兔年红盘收官,沪指周涨4.97%!金融科技ETF(159851)飙涨近6%,北向资金连续8日加仓

今日(2024年2月8日),兔年最后一个交易日,市场也弥漫着过年的气息,大盘再度上涨,喜迎“红包”行情。截至收盘,上证指数涨1.28%,深证成指涨1.29%,创业板指涨1.16%,沪指本周涨幅达到4.97%。两市超4800只个股上涨,成交额达到10174.63亿元,连续两日突破万亿元!

盘面上,计算机、地产、电子、国防军工等板块涨幅居前。场内热门ETF方面,金融科技ETF(159851)场内价格收涨5.84%,信创ETF(562030)场内价格收涨4.28%,地产ETF(159707)场内价格收涨4.15%;大数据产业ETF(516700)、国防军工ETF(512810)等亦涨幅居前。

图片来源:Wind

资金面上,北向资金早盘一度加仓超90亿元,午后缓慢回落。截至收盘,北向资金小幅净买入5.83亿元,连续8日净买入。

消息面上,今日,国家统计局公布1月份全国CPI和PPI数据。1月份,全国CPI环比上涨0.3%,连续两个月上涨;受上年同期春节错月对比基数较高影响,同比下降0.8%。此外,1月份,全国PPI环比、同比下降,但降幅均收窄。从环比看,PPI下降0.2%,降幅比上月收窄0.1个百分点。从同比看,PPI下降2.5%,降幅比上月收窄0.2个百分点。

兴业研究指出,1月主要消费品价格出现分化,且整体CPI同比读数受到今年与去年春节错位的较大影响,预计2月CPI同比或有明显反弹。IMF等国际金融组织、多个市场上的金融机构也预测,随着内需持续好转和外部价格形势变化,2024年中国的价格水平或将温和回升。

展望后市,有机构表示,当前A股风险溢价已经位于历史最高区间之一,投资价值较为突出。随着政策的不断出台、宏观经济的进一步修复和上市公司基本面的持续好转,有望迎来市场价值的修复和回归。

龙年将至,新的一年里,我们也将继续陪伴着各位投资者。在这里祝大家龙年大吉,新的一年能够取得满意的收益!

【ETF全知道热点盘点】今日重点聊聊信创、国防军工、券商板块的交易和基本面情况

一、延续红包行情,信创ETF基金(562030)大涨4.28%日线三连阳!龙年关注三大成长主线?

今日,信创ETF基金(562030)场内价格劲涨4.28%,日线三连阳,强势收复10日均线,成交额近1200万元。

图片来源:雪球

展望全球局势,区域事件因素扰动,逆全球化趋势加剧,自主可控需求迫切,从国家安全、信息安全、产业安全的角度来讲,信创领域,均有国家大力扶持和企业加速发展的必要性。

中航证券表示,AI普惠化应用时代来临驱动产业内生成长,数字中国、数据要素×等政策规划驱动,打开行业市场增长空间。创新技术应用,叠加国家产业政策大力扶持,利好信创板块。2024年,可以重点关注AI普惠化、数据要素×、自主可控链三大成长主线:

1、AI驱动行业内生成长,我国人工智能市场规模有望快速增长

国家七部委联合发布《生成式人工智能服务管理暂行办法》2023年8月15日起正式施行,此后,百度、华为、字节跳动等企业的大模型相继获得批量备案,实质性推动我国人工智能产业规范化、健康发展。根据IDC数据,基于大模型的AI市场规模,预测我国人工智能市场规模在2023年超过147亿美元,2026年超过263亿美元,软件与服务的复合增速均将达到30%左右。

2、数据要素是新经济时代的“原油富矿”,数据要素市场或将迈入高速发展新阶段

国家十七部委联合发布《“数据要素×”三年行动计划(2024—2026年)》提出,选取金融服务、科技创新、医疗健康、绿色低碳等12个行业和领域,,推动发挥数据要素乘数效应,释放数据要素价值。根据国家工信安全发展研究中心测算数据,预计“十四五”期间数据要素市场规模复合增速超过25%,到2025年规模将突破1749亿元,整体进入高速发展阶段。

3、“自主可控、安全可靠”,构建信创全产业链生态

近期,财政部与工信部联合发布7项基础软硬件(包括操作系统、数据库、便携式计算机等)政府采购需求标准,为信创产品政府采购工作的市场化、规范化、全面展开搭建起标准基础。华为通过“鸿蒙+欧拉+高斯+昇腾+鲲鹏”等产品链的构建,深度参与信创全产业链生态构建。此外,在2023年的开发者大会上,华为发布鸿飞计划,未来三年预计向鸿蒙生态投入百亿元,为开发者及生态伙伴提供技术、现金支持,在全球市场共探新商业模式。

“振芯中华,国货崛起”,看好信创板块发展前景的投资者,相关产品信创ETF基金(562030)。公开资料显示,信创ETF基金被动跟踪中证信创指数(931247),集中布局50只信创核心股,覆盖全产业链,汇聚信创龙头,指数具备高成长、大空间特性,可一键投资信创产业链核心环节。

二、军工股高歌猛进,爱乐达20CM涨停,光启技术三连板!国防军工ETF(512810)3日涨超14%,兔年圆满收官!

过年“红包行情”继续!国防军工板块连续第三日上攻,场内热门国防军工ETF(512810)盘中一度涨逾4.5%,场内价格收涨2.81%斩获三连阳,强势站上20日均线!

截至收盘,兔年交易日正式结束,国防军工板块红盘收官!兔年最后三个交易日,国防军工ETF(512810)累计涨幅超过14%,大大提振板块情绪。

图片来源:Wind

从今日成份股表现来看,普涨继续,国防军工ETF(512810)80只成份股中73股收涨,爱乐达20CM涨停,光启技术三连板,烽火电子、航锦科技双双封板!

图片来源:Wind

资金面上看,近一个月来,国防军工板块重获北向资金青睐。Wind数据显示,截至2月7日,国防军工行业近一个月累计获北向资金净买入30.73亿元,净买入额在31个申万一级行业中高居第三位!

图片来源:Wind

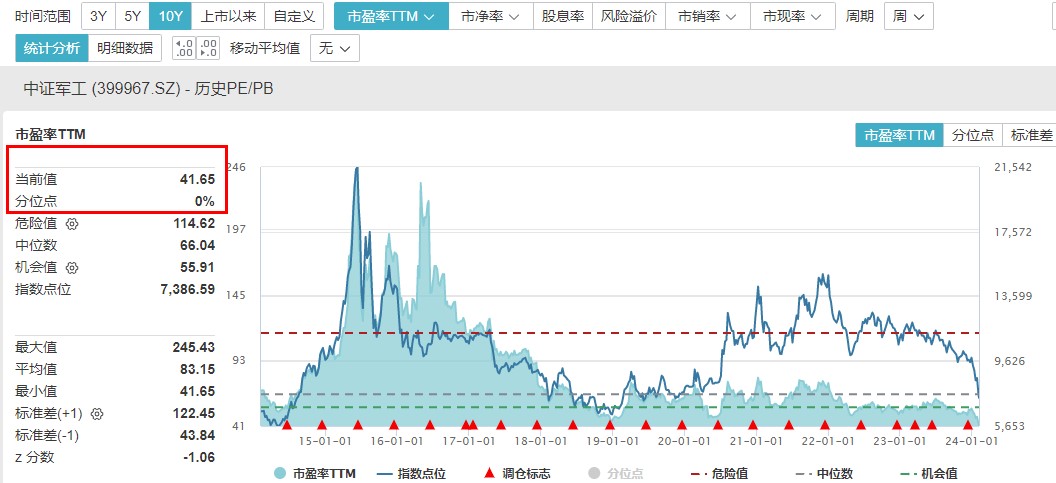

估值方面,Wind数据显示,截至2月5日,中证军工指数PE估值41.65倍,刷新近10年来最低估值纪录。中信建投证券指出,当前板块处于估值、业绩增速以及资金配置三重底部区间,2024Q1国内外催化因素或将持续出现为板块上涨注入新动力。

图片来源:Wind

业绩方面,国金证券指出,进入2023Q4后,全军武器装备采购信息网发布的招投标公告数量显著增加,多个领域的军工配套企业也陆续披露订单消息,重要人事调整逐步落地,采购及订单下放有所恢复,行业边际改善,军工行业2023年业绩有望实现稳定增长。

高景气,低估值!把握国防军工板块超跌反弹机遇,相关产品国防军工ETF(512810),该基金跟踪中证军工指数,成份股全面覆盖80只国防军工领域的细分龙头,是一键投资A股军工核心资产的利器。值得关注的是,截至2023年末,国防军工ETF(512810)自成立以来的净值增长相对业绩基准的超额回报高达20.99%!

注:国防军工ETF自2016年成立以来至2023年的分年度业绩分别为-7.33%、-12.27%、-28.34%、25.39%、77.34%、25.08%、-25.52%,-9.09%,同期业绩比较基准(中证军工指数)收益率分别为-3.44%、-18.37%、-27.25%、22.02%、67.91%、14.28%、-25.74%、-11.02%。国防军工ETF标的指数中证军工指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

三、兔年红盘收官!“牛市旗手”券商ETF(512000)三连涨!A股反攻态势能否延续至节后?

A股行情风向标——券商ETF(512000)继前两日触底反弹超7%后,今日延续涨势,早盘跳空高开,盘中一度涨超2%,午后涨幅震荡收窄,最终收涨0.95%,成交额超6亿元。

图片来源:雪球

成份股方面,中金公司涨超6%,华鑫股份涨近6%,信达证券涨近4%,中国银河涨超3%,方正证券、哈投股份、太平洋等多股涨超2%。

值得注意的是,今日市场再度迎来三大利好:

1、央行继续呵护市场流动性。央行今日进行900亿元7天期逆回购操作和2550亿元14天期逆回购操作,当日实现净投放3020亿元。

2、居民消费需求持续增加。国家统计局披露的最新数据显示,2024年1月,受节日效应影响,全国居民消费价格环比上涨0.3%,已连续两个月上涨,涨幅比上月扩大0.2个百分点。

3、A股成交量连续2日突破万亿。近日“国家队”继续加大买入力度,外资资金也连续8个交易日持续加仓,市场情绪显著转暖。

在政策、资金、情绪的多重利好催化之下,春节前的最后三天的强势反攻行情,是否能否延续至节后?

大同证券指出,翻阅历史,在强势下跌之后,往往伴随着较为强劲的上行趋势,过去10年市场经历了7次深“V”反转之后,当前的第8次下行或许已经逐步腾出获取未来收益的最优底部成本空间,留在局内或许已经成为最重要的事情。

中金公司表示,2月6日监管层密集出台并发布加强融券业务监管、支持汇金增持、提升上市公司质量等相关举措,在此背景下A股市场明显反弹。向前展望,当前市场估值、成交等情绪指标仍处于历史偏底部区间,近期伴随货币政策继续调整、地产政策密集出台,稳增长、稳市场、稳预期相关政策进一步加码,叠加上述资本市场相关举措,中金认为,政策面的积极变化有助于投资者信心的提振,对A股后市表现不必过分悲观。

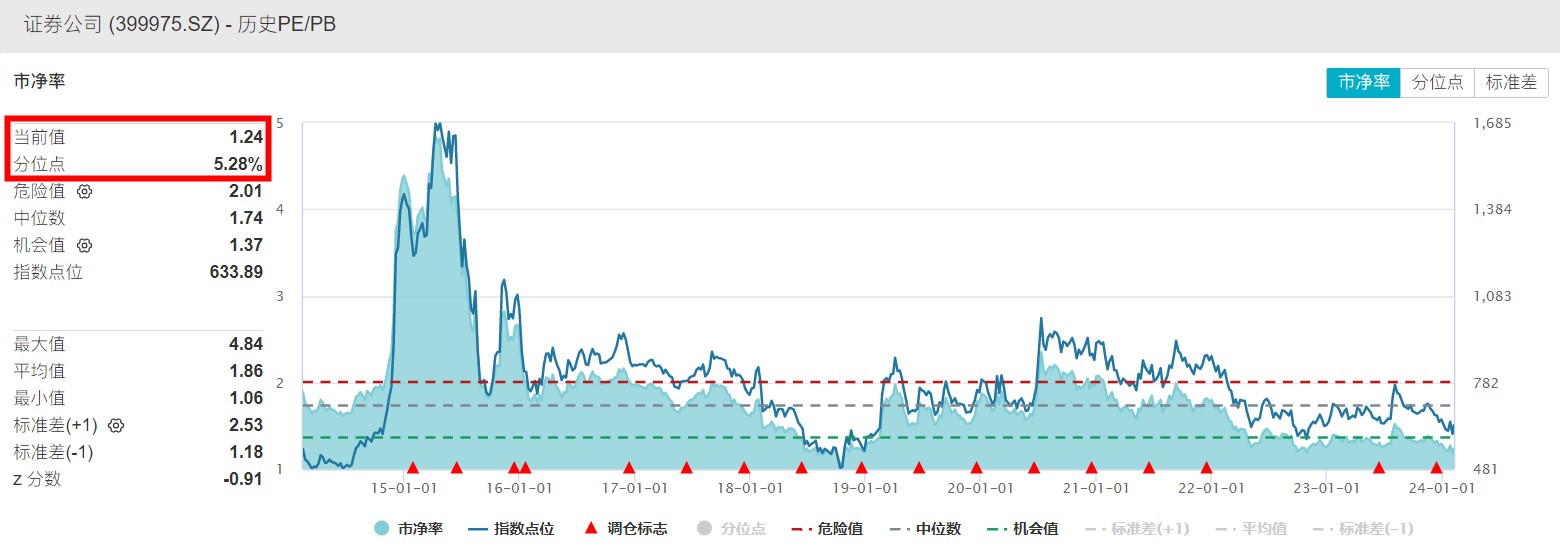

弹性方面,截至目前,券商板块(券商ETF标的指数中证全指证券公司指数)最新估值PB为1.24倍,处于近10年来5.28%分位数水平,接近2022年10月的估值水平,板块安全边际较高。

图片来源:Wind

有行情,买券商!看好券商板块后市行情的投资者,相关产品券商ETF(512000)。公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

图片及数据来源:沪深交易所、华宝基金、雪球、Wind等,截至2024年2月8日。风险提示:信创ETF基金被动跟踪中证信创指数,该指数基日为2017.12.29,发布于2012.12.21;国防军工ETF被动跟踪中证军工指数,该指数基日为2004.12.31,发布于2013.12.26;券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15;地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布于2012.12.21;金融科技ETF被动跟踪中证金融科技主题指数,该指数基日为2014.6.30,发布于2017.6.22;大数据产业ETF被动跟踪中证大数据产业指数,该指数基日为2012.12.31,发布于2016.10.18。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,信创ETF风险等级为R3(中风险),国防军工ETF风险等级为R3(中风险),券商ETF风险等级为R3(中风险),地产ETF风险等级为R3(中风险),金融科技ETF风险等级为R3(中风险),大数据产业ETF风险等级为R3(中风险)。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47