投资者担忧大型科技股推动的股市反弹可持续性,BMO Capital Markets首席策略师却看好后市

随着2023年标准普尔500指数重返历史高位,投资者对于股市反弹的可持续性表示担忧。这种反弹主要由少数几只大型科技股所推动,然而,BMO Capital Markets首席投资策略师布莱恩·贝尔斯基却认为,投资者可能高估了大盘逆转对牛市的风险。

贝尔斯基在一份报告中指出:“投资者普遍关注集中度风险,尤其是如果精选大型股在未来几个月表现逆转,这对股市可能产生重大影响。”他表示,这是与客户交谈中经常提及的话题,也是投资者最为担忧的问题之一。

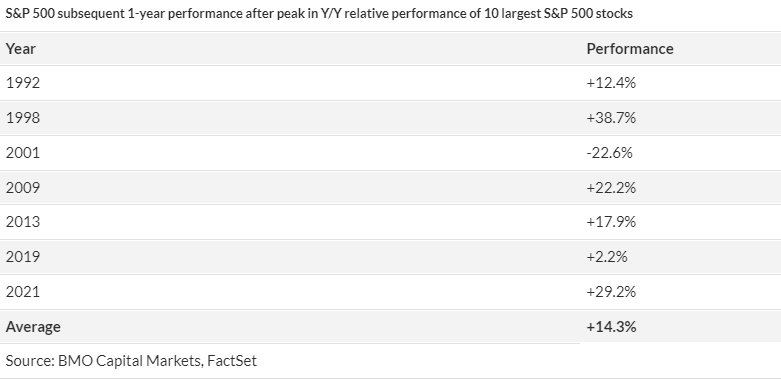

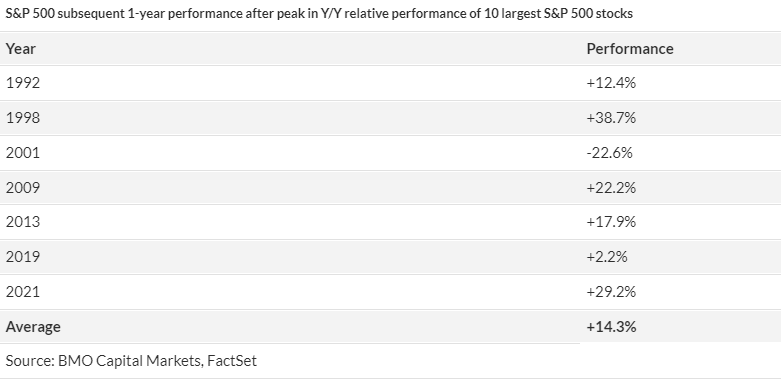

然而,BMO的分析显示,在10只最大股票的相对表现达到峰值后,标准普尔500指数的表现通常依然稳健。自1990年以来,该指数在相对表现达到峰值后的一年内,平均回报率为14.3%。唯一一次下跌出现在2001年科技股泡沫破裂之后,但贝尔斯基认为当前市场环境与那时无法相提并论。

所谓的“瑰丽七股”——苹果公司、亚马逊、Alphabet、Meta Platforms、微软、英伟达和特斯拉——在2023年的股市回报率中占据主导地位。然而,LPL Financial首席技术策略师亚当·特恩奎斯特预测,到2024年,领导地位将更加集中,微软、Meta、亚马逊和英伟达将承担大部分重任。

尽管大型股可能对市场表现产生巨大影响,但贝尔斯基表示,投资者应记住,在牛市进入第二年的某个时候,标准普尔500指数几乎总是会出现技术性调整。BMO认为,牛市始于2021年10月标准普尔500指数的熊市底部。

因此,如果飙升的大盘股确实开始挣扎,导致整体市场走软,这本身并不足以否定牛市前景。贝尔斯基写道:“由于标准普尔500指数在牛市的第二年平均最大跌幅约为10%,投资者应该保持积极和自律的投资态度,而不是被动应对短期表现趋势。”

周三,标准普尔500指数和道琼斯工业平均指数均有望收于历史新高,这进一步证明了贝尔斯基的观点。尽管投资者对大型科技股推动的股市反弹可持续性存在担忧,但整体市场趋势仍显示出强劲的上涨动力。在多头市场中,投资者应尽量避免频繁操作,持股待涨,以抓住潜在的长期回报机会。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26