沪深300的底部时刻到了吗?

市场情绪持续性低迷,一致认为的“底部”在不断地被刷新。但从公司基本面来看,大盘指数成份股的基本面并无发生很大变化,行业景气度也在持续地恢复,那到底是什么原因造成了如此分化的局面呢?本期将通过市场角度,理解走出本次极端行情的核心原因,看看沪深300的底部时刻到底到了吗?是否进入了合适的配置良机?沪深300ETF易方达(510310,联接A/C:110020/007339)作为低费率的优质投资标的备受广大投资者关注。

【造成过去一段时间“极端”行情的主要原因?】

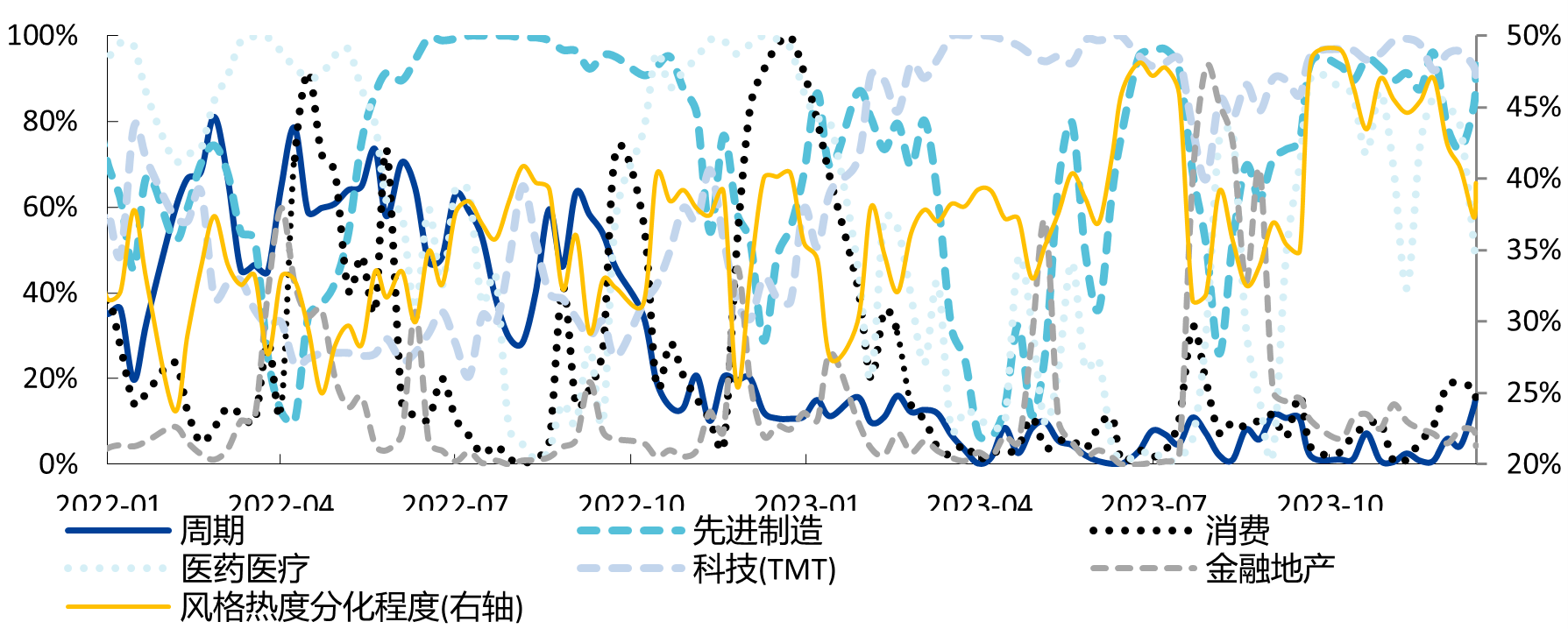

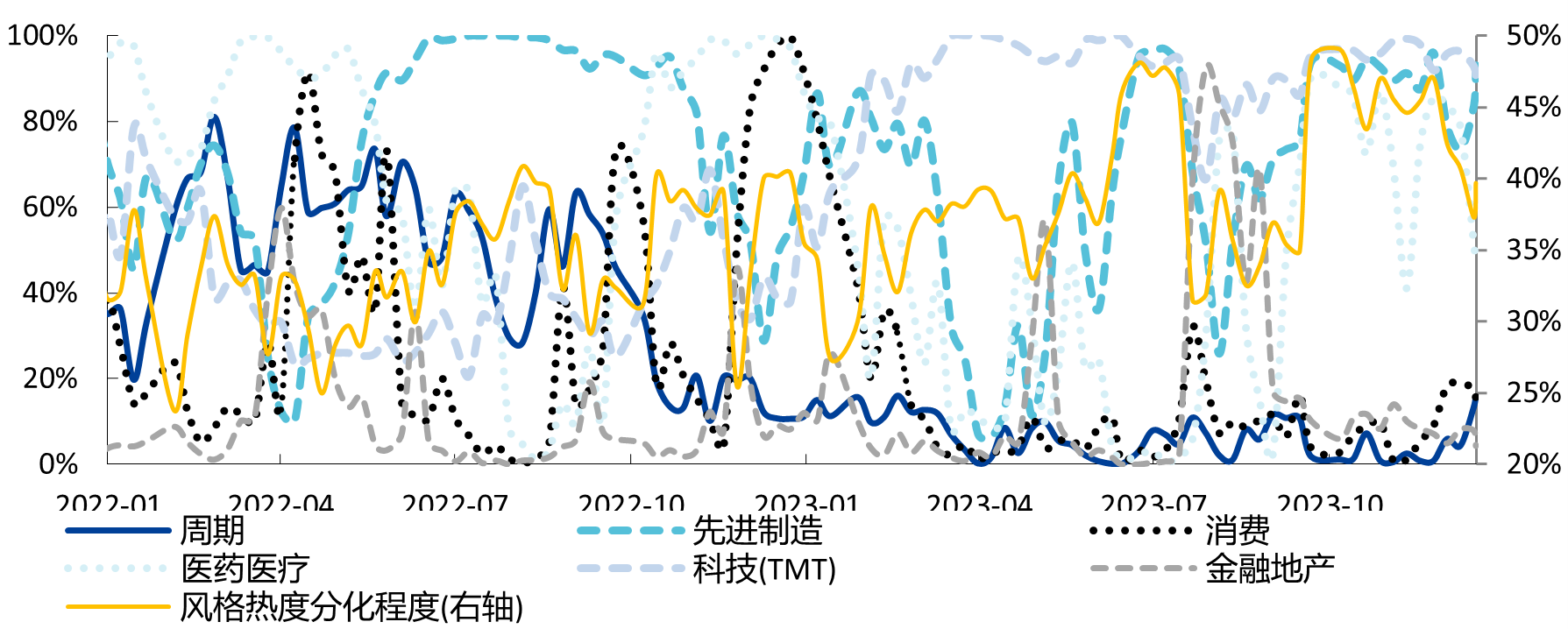

2024年1月22日盘中,沪深300指数一度下跌超2%,最终收盘下跌1.6%,造成如此极端行情的主要原有两点,国内前期的市场预期过热造成预期落空叠加海外降息预期降温,多重利空共同对大盘的表现造成了冲击。而分行业看,周一沪深300指数下行主要受到房地产、信息技术、可选消费等行业的拖累,而银行和非银金融等行业对指数走势形成支撑。但通过对上述行业龙头公司的基本面分析,我们发现成份股的基本面并无发生很大变化,甚至行业景气度也在持续地恢复。以食品饮料行业为例,近两个月食品饮料指数连续下跌约10%,带动消费行业成交拥挤度降至历史20%分位以下。但从业绩角度来看,相比于其他风格,消费风格已连续两个季度呈现业绩相对优势,食品饮料的三季度业绩也出现明显改善,叠加春节前夕的消费热潮,有望为后续行业上涨提供基本面支撑。

图:大类风格成交拥挤度

数据来源:Wind,截至2023年12月28日

【悲观情绪所主导的“极端”行情有望修复?】

综上所述,通过对基本面的分析我们发现当下市场的“极端”反应更多来自于情绪面的冲击,后续伴随着悲观情绪的出清,指数有望迎来反弹。我们可以通过跟踪指数反弹空间的三大定价标尺(1、分母端10Y美债利率定价;2、分子端国内10Y国债定价;3、与沪深300具有相似宏观定价逻辑的CRB金属现货。),对沪深300指数后续的空间做出判断。站在当下,三把标尺均触达历史极值,自极值向中枢收敛的过程将对沪深300指数的走势形成提振。在分母端,美联储放缓缩表的预期升温,美债收益率冲高至历史极值(5%左右)后回落。在分子端,国内经济预期阶段性下移制约A股表现,中债区间小幅波动。根据第一把标尺10Y美债利率测算沪深300的拟合点位呈现明显的回弹趋势。根据第二把标尺10Y国债测算沪深300指数也应处于更高点位。同时,沪深300有望与CRB商品指数恢复相对同步的走势,拉动指数估值从历史低分位点回升。

图:沪深300指数与CRB金属现货指数的走势比较

数据来源:Wind,数据截至2024/1/21

【回归指数本身,我们可以关注什么?】

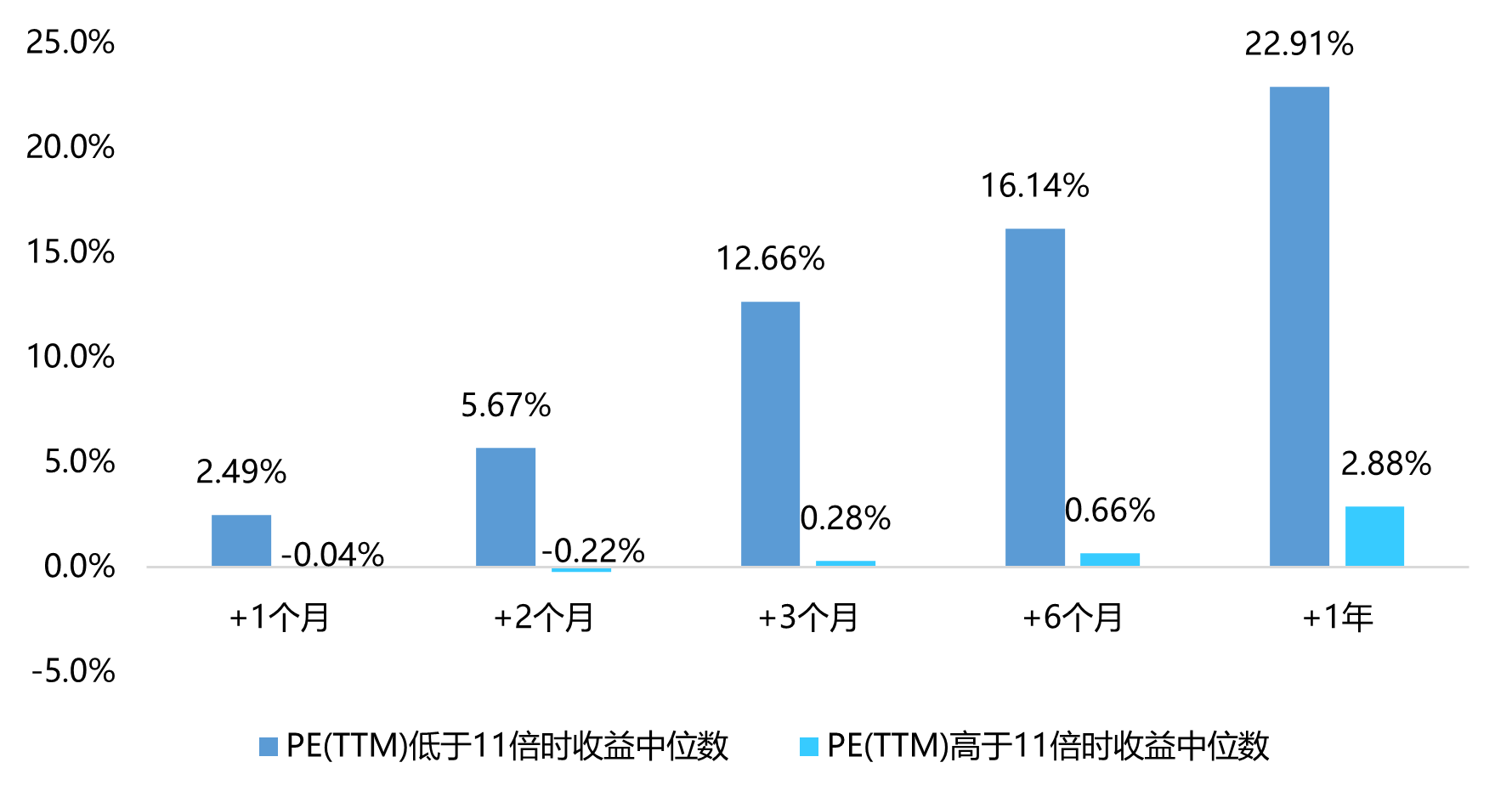

回到指数本身,我们该关注什么呢?一种方法是利用估值指标,比如市盈率滚动12个月(PE-TTM)来评估沪深300指数目前的位置。历史数据的分析表明,当沪深300指数的PE-TTM降至11倍时,这一点就成为影响其未来收益的分水岭。以此为依据,我们得出明确的评判标准:回顾历史,从2016年开始,每当沪深300指数下降至11倍PE-TTM以下并开始投资,持有周期为1年的话,投资者可获得的中位数回报率为23%。在这种情况下,投资收益呈正值的概率超过85%,与PE-TTM高于11倍时相比(当时正收益的概率仅约为50%),显著提高了收益的确定性。目前,截至1月23日,沪深300指数的PE-TTM为10.36倍,可能已进入深度价值区域。

图:沪深300指数市盈率高于/低于11x时后续收益表现对比

表:沪深300指数市盈率高于/低于11x时区间收益为正概率对比

数据来源:Wind,统计区间为2016年1月1日至2023年12月22日

沪深300指数涵盖了占据A股市场主体的大盘价值风格核心资产。易方达沪深300ETF(场内简称:沪深300ETF易方达,ETF代码:510310,联接基金A/C:110020/007339)紧密跟踪沪深300指数,管理、托管费率合计仅0.2%/年,精细化管理水平优异!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26