量价齐升!纳斯达克100ETF(159659)收涨1.34%,成交额放大超160%!资金布局踊跃,年内份额劲增超200%

在市场等待一系列巨头财报、经济数据和美联储货币政策会议决议之际,美股再度集体大涨。截至1月29日收盘,道琼斯工业指数涨0.59%,标普500指数涨0.76%,纳斯达克100指数涨1.01%,均创下历史新高。

在美股强势助推下,纳斯达克100ETF(159659)全天高举高打,量价齐升。截至(2024年1月30日)收盘,纳斯达克100ETF(159659)涨1.34%,报收1.359元,距前期创下的最高收盘价1.366元仅一步之遥;溢价率0.31%,显示买盘较为踊跃;全天成交超8300万元,量能较昨日放大超160%。

图片来源:Wind

值得一提的是,纳斯达克100ETF(159659)管理费为0.5%/年,明显低于同类产品费率,有助于进一步降低投资成本。

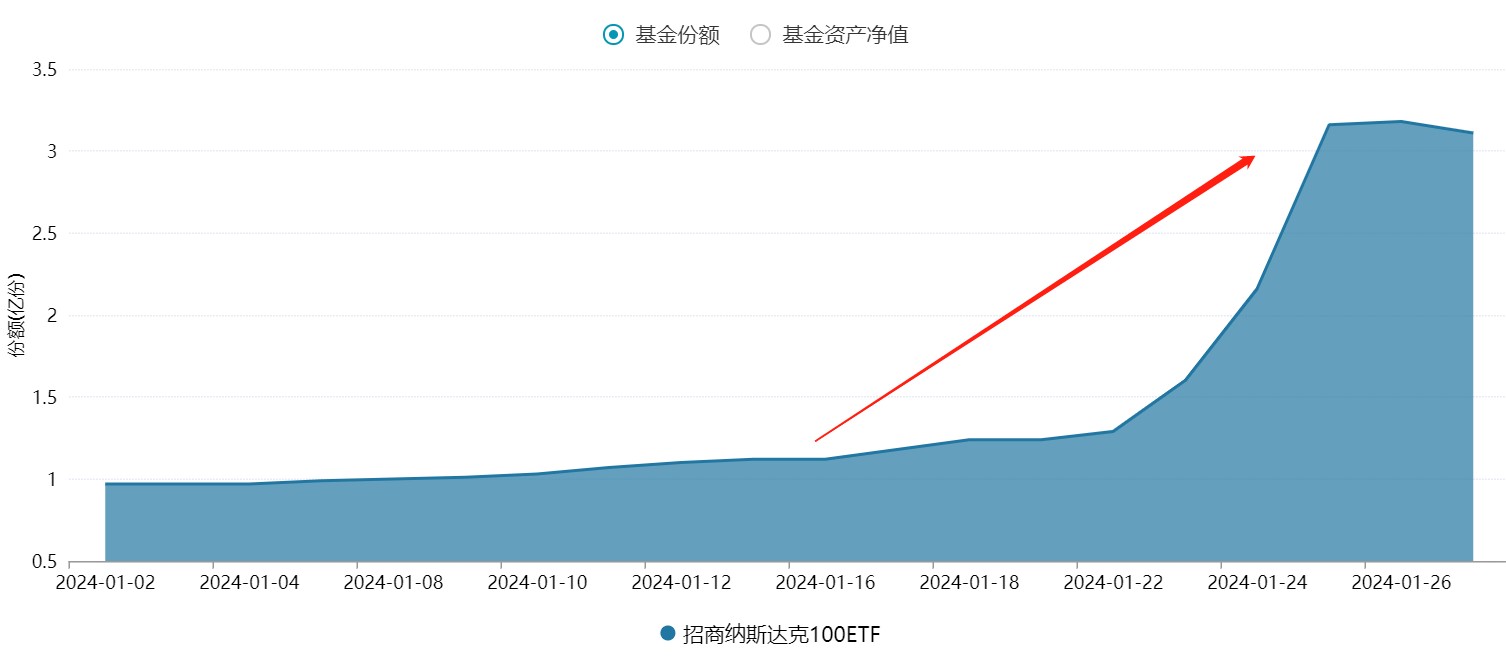

或基于对美股科技股的进一步看好以及低费率优势,纳斯达克100ETF(159659)获得资金踊跃布局。Wind数据显示,自2024年初以来,纳斯达克100ETF(159659)份额累计增长2.13亿份,区间份额增幅约218%,在所有跟踪纳斯达克100指数的ETF中增幅居前。

来源:Wind,2024.1.2-2024.1.29

纳斯达克100ETF(159659)还设有场外联接基金(A类:019547,C类:019548),可供场外投资者选择。

【华尔街分析师:经济比降息更重要】

华尔街策略分析师认为,随着对经济衰退的担忧消退,股市将迎来又一个上涨的年份。

沃顿商学院的金融学教授Jeremy Siegel表示,美股的牛市并不依赖于美联储的降息,这意味着就算美联储不大举降息,股市仍有可能继续上涨。“我宁愿看到一个更强劲的经济和更好的公司盈利,而不是美联储因为看到经济衰退而迅速降低利率。我不认为牛市真的依赖于如此迅速的降息。”Siegel表示。

近日,高盛、德意志银行和蒙特利尔银行也预计标普500指数今年将上涨8%-10%。

管理着10万亿美元资产的贝莱德将美股评级从“中性”上调至“超配”。贝莱德表示,在投资者对人工智能的兴奋推动下,科技股推动的股市反弹应该会“随着通胀进一步下降、美联储开始降息、市场坚持乐观的宏观前景而扩大”。

美国通胀数据再度降温也支撑了贝莱德的观点。1月26日周五,美联储最钟爱的通胀指标12月核心PCE物价指数同比增长2.9%,创2021年3月以来新低。投资者普遍预计,鉴于通胀下降速度超出预期,美联储可能在今年春季降息。根据CME美联储观察工具,投资者预计到2024年底将有大约6次降息——大约是央行官员今年官方预测的两倍。

【微软、IDC:每1美元AI投资可带来3.5美元回报】

微软与IDC(国际数据公司)联合发布一项研究报告,深入探讨AI在企业中的应用和商业价值。其中,71%的受访者表示已经在使用AI,企业部署AI后平均14个月获得投资回报,每一美元投资可带来3.5美元回报;52%的受访者表示缺乏熟练劳动力是实施和扩展AI的最大障碍。此外,研究发现AI在员工体验、客户互动和内部业务流程等领域带来了诸多创新突破。

得益于生成式AI风口,正在重塑各行各业,创造出巨大的商业价值,企业将加速向智能化升级。IDC预计,2023年,全球企业用于生成式AI解决方案的投资将近160亿美元,预计到2027年将达到1430亿美元,五年复合增长率为73.3%。

IDC指出,生成式AI并非“转瞬即逝的趋势或炒作”,事实上这是具有深远影响的变革性技术,将改变人类的工作、娱乐和与世界互动的方式。

瑞银集团预计,AI作为去年美股上涨的主要驱动力,仍将在未来几年成为美股风向标。有研究预测,到2027年,AI行业带来的收益将从2022年的280亿美元飙升至约4200亿美元。

财富增强集团(Wealth Enhancement Group)高级投资组合经理Ayako Yoshioka管理着约7亿美元的资金,过去五年内持续增持科技股。在他看来,减持风险仍然大于增持,因为越来越多的AI应用落地将进一步推动英伟达等相关企业的盈利前景,并推高股价。

机构认为,往后看,分子端,本轮AI革命业绩潮尚未启动,更多体现在硬件端,软件应用端仍需时间等待爆款出现。因此,短期科技股的业绩更多依赖于宏观经济韧性。当前美国经济在高利率环境下仍有下行压力,但本轮美国居民资产负债表相对健康,未来随着联储预防式降息或逐步走向软着陆,有助于缓解市场流动性,分母端逆风因素减弱。整体来看,2024年美股科技或仍处于上行阻力较小的阶段。

【“全球科技龙头风向标”——纳斯达克100ETF(159659)】

作为美国市场代表性市场指数之一,纳斯达克指数又被称作“美国科技指数”的代表,纳斯达克100指数以纳斯达克指数为基础并加以精华提炼,选取其中100家非金融公司作为成分股,在市值加权的基础上按相应的指数编制规则计算出来的、反映纳斯达克整体市场或者美国高科技走势的指数。

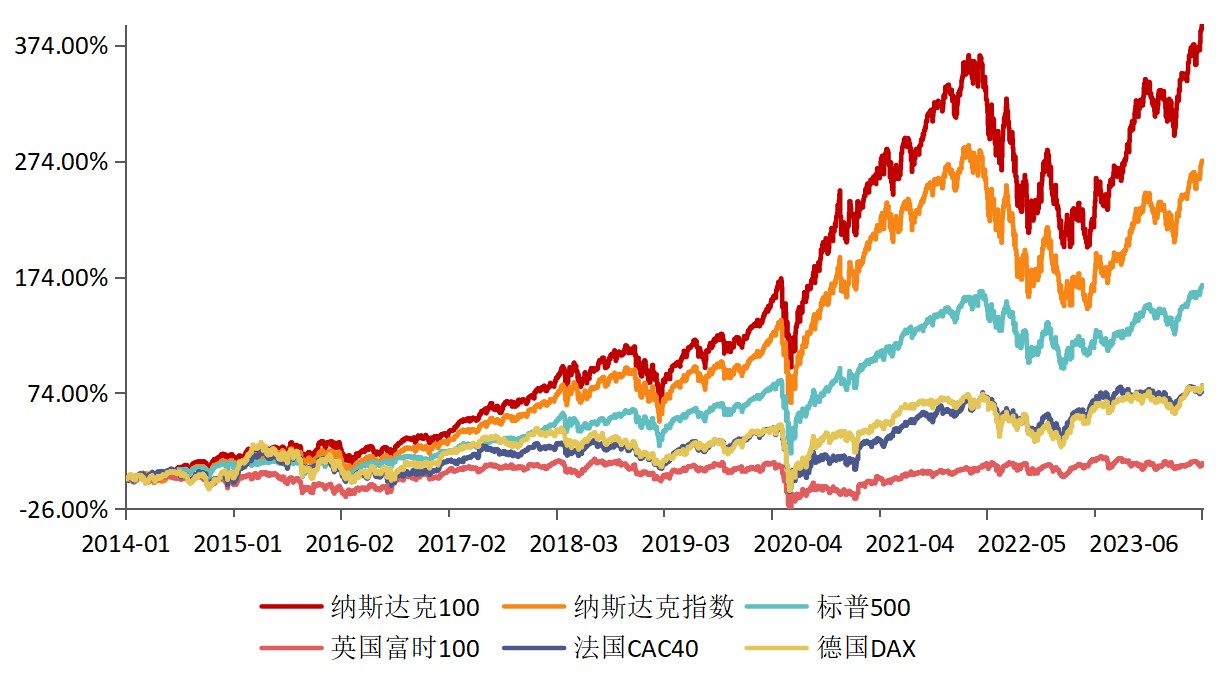

自2014年初以来至2024年1月26日,纳斯达克100指数累计涨幅385%,显著跑赢纳斯达克综合指数、标普500等美股主要指数,同时大幅跑赢英国富时100、德国DAX、法国CAC40等全球其他主要市场核心指数。

来源:Wind,统计区间2014.1.1-2024.1.26。纳斯达克100指数发布于1985年2月1日,指数过往业绩不代表未来表现。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。纳斯达克100ETF可以投资境外市场。本基金除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临因投资境外市场所带来的汇率风险等特有风险。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

纳斯达克100指数近五年表现分别为37.96%(2019)、47.58%(2020)、26.63%(2021)、-32.97%(2022)、53.81%(2023)。纳斯达克100指数由纳斯达克股票市场公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26