追高暴涨的超微电脑合适吗?

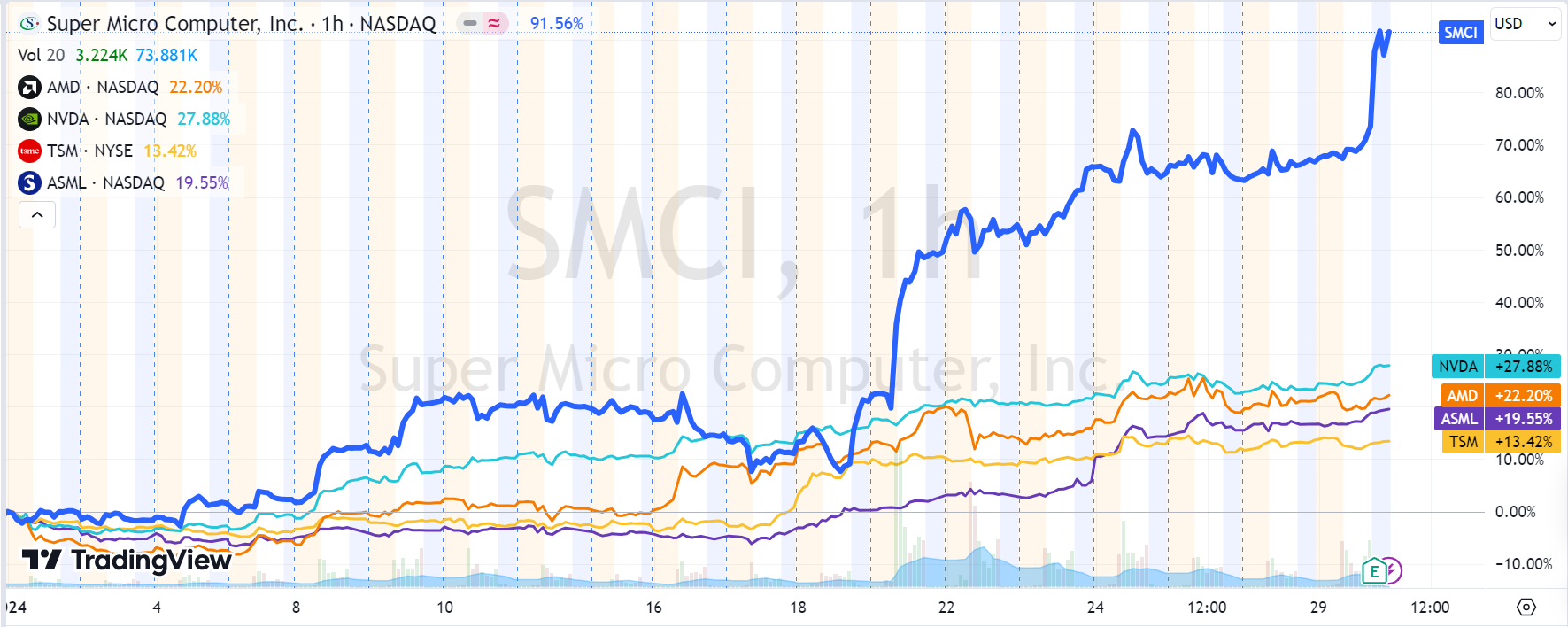

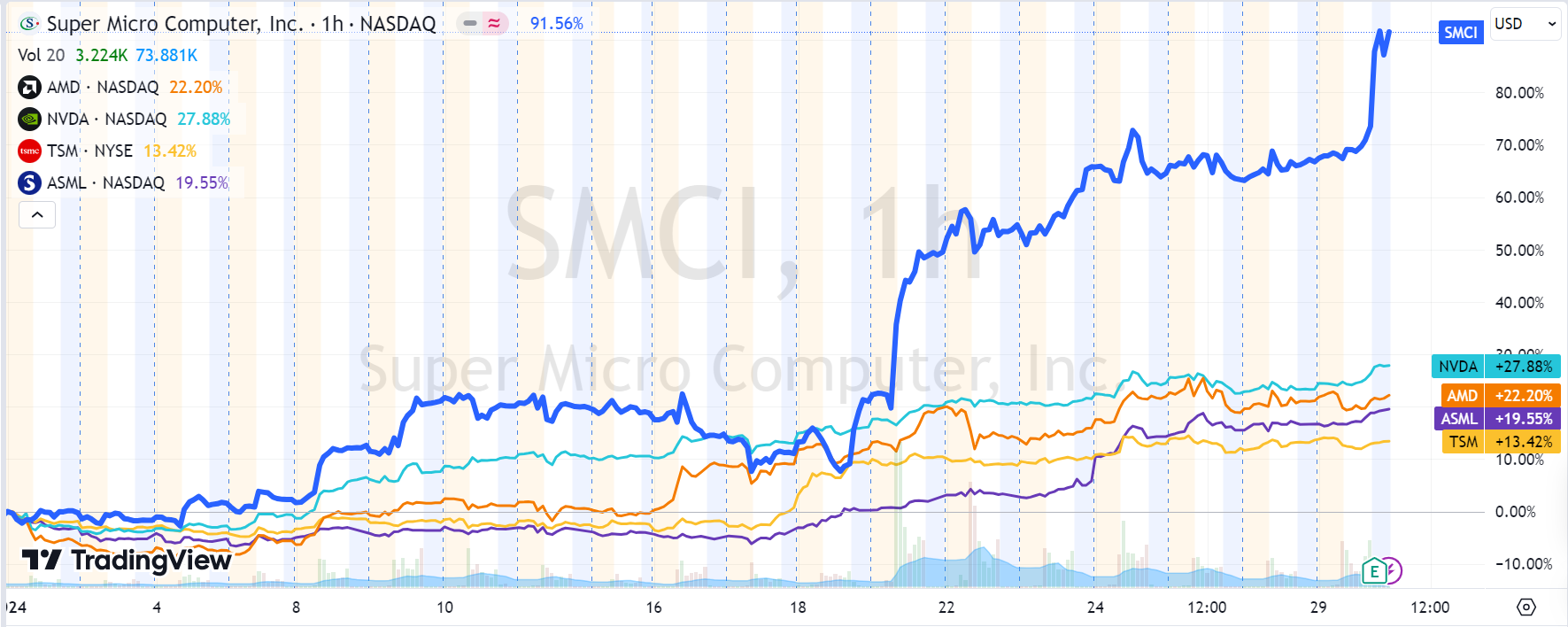

$超微电脑(SMCI)$ 在1月18日意外提升了业绩指引,股价单天暴涨近40%。而在1月29日盘后的公布的财报中再次“超预期”,再大涨10%。

虽然很有预期管理之嫌,但仍然不愧为今年最强的半导体公司。

FY24Q2业绩

营收为36.6亿美元,高于去年同期的18亿美元和上季度的21.2亿美元,并超过1月18日更新指引区间36亿-36.5亿美元的上限

Non-GAAP净利润为5.59美元,去年同期3.26美元,上季度为3.43美元,也高于1月18日的5.40至5.55美元的上限。

资产负债表上来看,现金及现金等价物为7.26亿美元,总银行债务为3.76亿美元。

Q3展望

预期营收为37亿-41亿美元,远高于市场预期的30亿美元,同比增幅高达200%;EPS为5.20至6.01美元,高于市场预期的4.65美元。

全财年营收指引从之前的100亿-110亿美元提高至143亿-147亿美元。

为什么这么强?

1、Supermicro受益于 $英伟达(NVDA)$ 的订单增长,且跟NVDA的合作非常深入。往往产业链上的公司有这更高的β,上升周期自然能获得更大的涨幅(但是反过来下行周期可能也会有更大的风险)

2、公司财务非常健康,债务水平非常可控,因此在利润急剧抬升之后,自由现金流的提升也非常明显。投资者愿意看到的是,高利率周期中资产盈余的价值会被放大,且公司如果对自身发展信心充足,可以进行回购来提升价值。

3、服务器解决方案领域的主要竞争对手 $IBM(IBM)$ 、 $戴尔(DELL)$ 和惠普 $慧与科技(HPE)$ 在AI领域的专业化程度和主导地位不如 Supermicro

估值

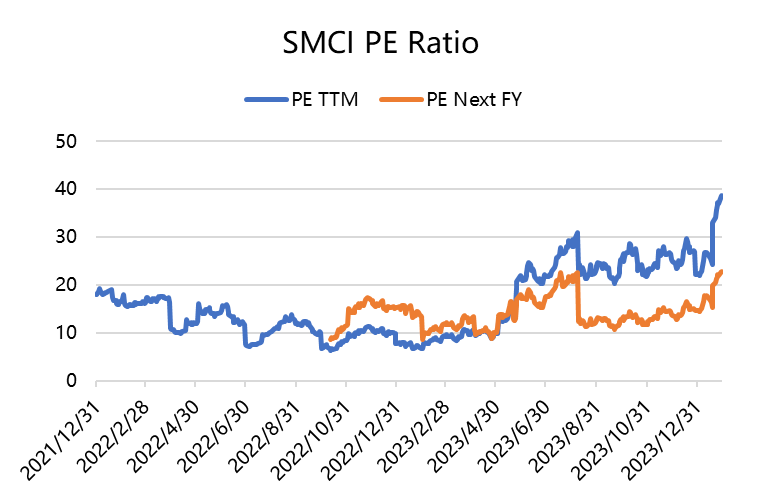

经过两次暴涨,以盘后的547.5美元的价格来算,TTM的市盈率上市至大约为38.6倍。

如果按市场预期的2025财年(至2025年6月底)的EPS预期21.79美元,实际为25倍。与同行DELL的月14倍,HPE为8.17,IBM的约19倍相比,市场对SMCI的增长预期更高。

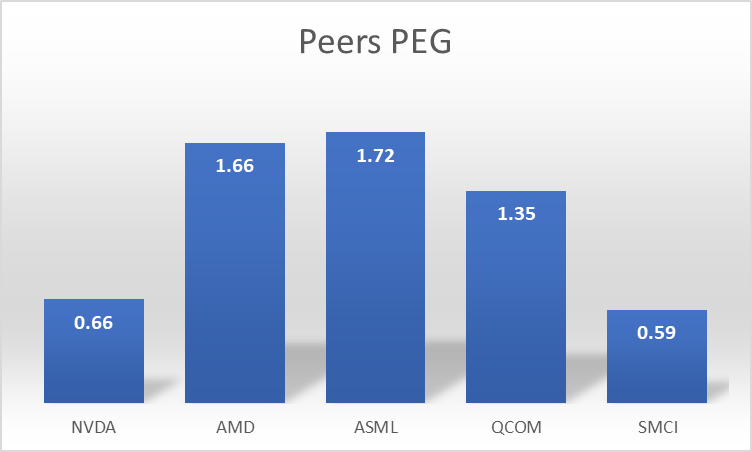

在同行业中的PEG也是最低的。

这样来看,短期内恐怕还有继续的动能。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56