英伟达会“牛”到啥时候?

英伟达持续狂飙,那么它能涨到啥时候?对于这个问题,有外国分析师发布了自己的看法。

作者:Stone Fox Capital

英伟达上周飙升至历史新高。该股并不算贵,营收预期飙升,大客户凸显出人工智能领域的巨大机遇。在2024年初的大幅上涨之后,作者对这家人工智能芯片巨头持中性态度,寻找600美元以上的潜在峰值,利润率可能会在25财年出现压缩。

销售预期飙升

对于英伟达和不断飙升的人工智能GPU芯片需求,最大的问题之一是,支出水平的大幅飙升是否可持续。这家芯片公司即将公布今年的需求飙升超过100%,对未来几年的预期还将继续攀升。

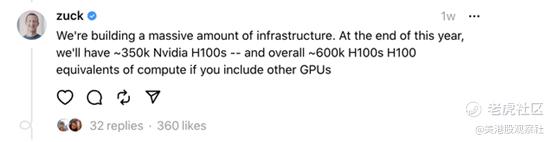

Meta上周宣布,该公司计划从英伟达购买约35万个 H100,以帮助该公司在人工智能领域实现新的目标。这家科技巨头有将人工智能纳入现有平台的重大计划,比如通过人工智能助手和他们的LLM Lama 3。

扎克伯格估计,到今年年底,该公司的计算能力将达到60万个 H100。Raymond James估计,H100的售价在每架2.5万美元到3万美元之间。即使Meta支付的是大宗采购的低端价格,该公司也将为这些芯片向英伟达支付近90亿美元。

除了Meta的巨额采购之外,印度的一位客户强调了几乎无穷无尽的需求情况。总部位于孟买的Yotta Data Services公司预计将以5亿美元的价格再订购16000块英伟达的H100和GH200芯片。这笔交易将持续到2025年3月,是之前支出的两倍,导致这家相对不知名的公司的客户订单总额已经达到10亿美元。

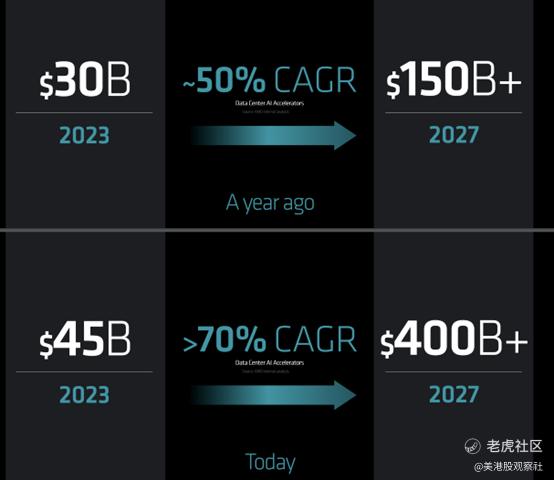

Yotta刚刚在印度推出了基于GPU的云服务,使用了来自英伟达的4096块GPU。如果一家发展中国家的公司已经下了第二笔大订单,那么到2027年,数据中心人工智能加速器市场将达到4000亿美元的预测似乎更加现实。AMD在其“ Advancing AI event”活动上再次提高了这一目标,考虑到该公司去年仅提出了1500多亿美元的目标,该金额现在似乎更具可行性。

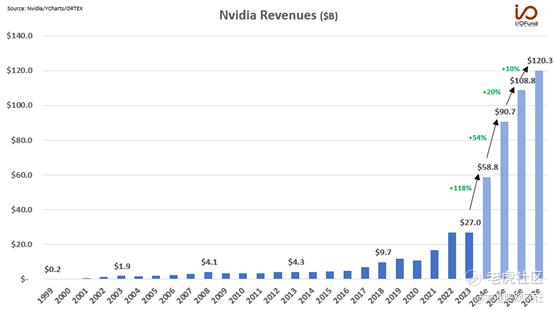

根据公司指引,分析师普遍预计英伟达24财年的销售额将接近590亿美元,而上一财年的销售额仅为270亿美元。投资故事的关键是25财年近910亿美元的预测,并在27财年达到1200亿美元。

根据人工智能芯片市场对27财年4000亿美元的估计,英伟达的收入目标可能很低,只有1200亿美元。分析师的普遍预期并没有明确规定,从25年第一季度(4月份的季度)开始,英伟达的营收将实现10亿美元的环比增长。

25财年的巨大销售额增长是由于季度起点为210多亿美元,而上一季度仅为70亿美元。即使连续营收增长有限,英伟达也将在未来几个季度实现200%的增长。

利润可持续性问题

这家芯片公司的每股收益目标将大幅提升,预计在25财年每股收益将接近20美元。显然,随着人工智能芯片的大部分增长被25财年吸收,该股在每股收益目标的30倍处趋于昂贵。

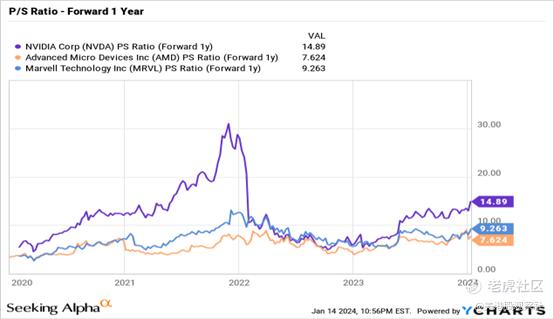

最大的问题是,AMD或其他芯片公司是否会挤压英伟达的利润率。与AMD和迈威尔科技等公司相比,该股目前的交易价格约为25财年销售目标的15倍,而缓慢的连续增长最终将降低人们为该股支付更高市盈率的意愿,这两家公司的预期市盈率都较低,但预计将出现强劲的增长。

英伟达预计24财年第四季度非公认会计准则毛利率为75.5%,营业利润率超过60%。该公司的季度运营费用目标仅为22亿美元,而毛利润应在第一季度超过150亿美元。

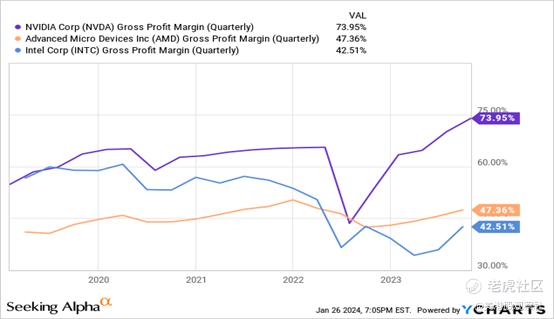

就在几年前,英特尔的毛利率在60%左右,与英伟达相当或更高。关键在于,在最近人工智能GPU芯片激增之前,两家公司的毛利率都难以触及60%的低位。

加入AMD后,芯片公司在过去5年的毛利率如下:

一些市场估计,在去年12月正式推出Mi300芯片后,AMD在2024年将销售多达60万个AI GPU芯片,这显然会削弱英伟达的市场份额。至少在这一点上,市场的不同之处在于,AMD正在以低得多的价格向微软和谷歌大量出售芯片。

英伟达将保持绝大多数的收入市场份额,但人们不禁要问,这家GPU芯片巨头能以如此高的利润率继续收取高价能持续多久。Yotta的交易意味着GPU芯片的价格将超过每片3万美元。

问题在于,当AMD的供应给英伟达的利润率造成压力时,会发生什么。Meta平台甚至暗示该公司正在从另一家供应商(可能是AMD)那里购买约260,000个AI GPU芯片。如果假设标准化的AI GPU芯片毛利率回落至65%(历史上较高的利润率),那么英伟达的利润率将受到10个百分点的打击。

从本质上讲,上述910亿美元的25财年收入目标将面临约90亿美元的毛利率压缩。从下表中,我们可以看到毛利率从目前的75%压缩到65%的影响,假设英伟达在25财年的运营费用约为95亿美元,以达到目前每股收益20美元的目标。

最大的问题是,英伟达在25财年或26财年是否会面临利润率压缩,届时销售增长预计将大幅放缓,而除了微软、谷歌和Meta等大客户之外,AMD将有更多的芯片供应。历史表明,供应充足、竞争激烈的芯片无法保持70%以上的利润率,而且市场从来都不喜欢利润率下降。

无论哪种方式,65%的正常毛利率只能支撑25财年每股收益17美元。该股交易价格昂贵,是现有25财年每股收益目标(20美元)的30倍,但问题是,由于供应增加和AMD的竞争威胁,利润率下降时,正常的每股收益水平会降低。

即使由于Meta和其他科技巨头的巨大需求,英伟达在25财年的毛利率不会受到重创,但该公司也将不可避免地面临这种压力。在这种情况下,在26财年,利润率实际上是压缩的,目前对每股收益的普遍预期是24美元以上,而25财年的目标是20美元以上,收益几乎不会增长。在这种增长有限甚至为零的情况下,该股将举步维艰。

大涨

该股肯定会继续最近的飙升,可能达到650美元甚至更高,分析师目前的目标是670美元以上。不过,最终的预期是,英伟达的交易价格将回落到这些水平,甚至重新测试500美元的突破水平,因为AMD人工智能芯片的成功,使市场愿意为英伟达可能不可持续的利润率买单的意愿有所减弱。

这家芯片公司将在2月底公布第四季度财报。投资者将明确关注目前市场上AMD芯片的利润率指引。

结论

投资者的主要收获是,英伟达回到了投资者不应再追逐该股的水平。市场机会仍然巨大,但英伟达面临的情况是,正在进入竞争阶段,增长速度将放缓。如果该公司的利润率受到打击,其股价将难以反弹,因为这两种情况将挤压每股收益增长。

译者案

英伟达最近的势头很好,接连刷新历史新高。在这个时间点,肯定会有很多英伟达的拥簇。但文章的担忧也不是没有道理,英伟达能保持强劲到什么时候?而其利润率就是一个很好的指标。

$英伟达(NVDA)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47