2024年医药投资机会前瞻:创新+国际化是两大方向!行业大咖联袂解读为何港股通创新药ETF(159570)值得重点关注?

2024年开年,A股和港股行情低迷,医药板块下跌较多,整体来看创新药板块的估值也到了较高性价比的位置。资金方面,从去年开始,整个医药类ETF的资金净流入有600-700亿,无论是A股医药还是港股医药,都看到了资金大额流入的趋势。如何看待当下港股创新药板块的投资机会呢?兴业证券医药首席孙媛媛在直播中给出了最新观点。

核心观点:

(1)三大变量共同驱动,医药板块“攻守兼备”

立足当下,医药行业处在一个“进可攻、退可守”的位置。首先,“进可攻”方面,目前有三个核心变量对整个医药板块的增量起到了驱动作用。

第一个变量是,医药行业正在迎来一波重要的全球创新。药品领域中,随着小分子药物、抗体类大分子药物技术逐步成熟,近年来ADC成为新的技术发展方向,IO+ADC逐渐成为肿瘤治疗新范式,潜在市场空间巨大。新需求方面,随着靶点、机制等因素突破,减重、自免、阿尔兹海默症、NASH等拥有大量患者群体的疾病领域开始被攻克。可以看到,目前,全球创新药进入了一个新的产品周期时代,给整个行业带来了源头活水。

国内药企的创新实力则是第二个变量。2018年集采后,中国医药企业的创新实力大大增强,带动了出海进程。尤其是在一些全球起步比较一致的细分领域,中国企业具备较强的竞争优势,比如说像ADC领域,目前中国的全球临床占比已经达到50%。可以看到,在很多细分领域我们都会有差异化的突出表现,而在这个差异化之下,我们的出海和创新实力也更强。

第三个变量,则是国内政策对整个创新行业发展具有良性的促进作用。从2023年开始,医保和商保合作,保险的支付端也是医药创新发展的一个重要因素,所以从保险层面来看对整个医药行业的创新也是有驱动效果的。

而在医药板块的存量方面,首先在行业规模上,医药近年来一直保持了10%左右的复合增长,是高于GDP增速的。而从2023年2、3季度的业绩报告来看,医药行业也是有比较稳定的业绩增速。其次,从支付端,无论是医疗卫生费用占比、还是医保支出,整个支出规模都在逐年扩张,再叠加老龄化的趋势,总体来看,我国在医疗领域支出未来有望保持长期稳定增长。

“退可守”方面,医药股的公募持仓尚处于低位水平,同时,医药板块的估值也在历史低位。所以整体来看,医药板块当前正处在“攻守兼备”的情况下。

(2)重点关注医药板块创新+国际化方向

具体到行业策略上,建议2024年重点关注创新+国际化这一方向。

首先,中国制造的出海目前已经有了一个非常好的表率,差异化“中国创新”即将从创新药临床陆续走向商业化,高性价比“中国智造”也正在逐步突破海外高端市场。

其次,医疗器械方面,当前国内器械市场需求潜力依旧可期,国产替代有望加速。可关注市场空间较大、国产化率相对较低的优质赛道。

再者,创新药产业链的需求有望在明年迎来恢复。近年来,创新药产业链经历了较长时间的调整,整体估值已调整到历史低位,后续随着投融资环境改善,有望迎来修复。从海外情况来看,环比已出现一些向好趋势。

而对于传统领域,如消费医疗、中药这些版块,则建议投资者自下而上去选择一些拥有稳定商业模式、ROI上涨的优质个股。

(3)港股创新药收获期已至,总体规模有望进一步扩大

港股创新药领域,其实也承接了对整个创新药板块的分析。

首先就是在政策端有比较大力的支持。一方面,《谈判药品续约规则》对名单目录、支付标准等进行了修订,鼓励了药企的创新;另一方面,审批机制不断完善,鼓励药企多进行差异化创新,叠加支付端边际转暖,国内创新药高质量发展进一步加快。

细分领域上,国内创新药多点开花,总规模有望进一步扩大。国内创新药企在ADC领域表现亮眼,我国ADC在全球的临床占比达到了50%。此外,表现比较好的还包括了BCMA CAR-T技术,PROTAC技术,双特异性抗体技术等创新技术平台,以及一些率先布局的创新和差异化的小分子靶点。得益于研发投入的增加,利好创新药物的政策、医疗保险的动态调整等因素,我国创新药总体规模将进一步扩大。

具体看港股通创新药公司的研发投入,2020年-2022年,37家港股通创新药公司的合计研发投入分别为351亿元、455亿元、522亿元,整个研发投入还是处于高增长的。与此同时,港股创新药企业也逐渐进入了商业化兑现期,37家公司2020-2022年累计归母净利润的年复合增长率达到了65%(数据来源:Wind)。

最后,港股通创新药公司也具备稀缺属性和高性价比。一方面,港股通创新药的差异化是A股许多医药龙头不具备的;另一方面,当前AH股价差大,港股性价比高,未来有望迎来价差收敛。

在兴业医药首席孙媛媛的分享基础上,港股通创新药ETF(159570)基金经理乐无穹也针对港股创新药产业的投资机会发表了最新观点。

核心观点:

(1)供需端局面打开,创新药进入高速发展期

首先从需求端,创新药的需求刚性且持续。随着人口老龄化程度的加深,我国人均医疗卫生费用呈上升趋势,整体医药需求持续稳定增加,创新药长期向好趋势显现,未来潜力持续。

从供给端,国内创新药进入收获期,国际认可度提升,出海进程加速。创新药产业链具有高壁垒、高回报的特征。近几年,国产创新药License out(对外授权)的数量及金额屡创新高,近期更有国产创新药龙头的PD-1、小分子药物在美获批上市,充分体现了国产创新药的国际认可度正在不断提升。

(2)港股便宜,港股通创新药更便宜

目前,AH股整体的溢价水平大概是50%-60%,意味着A股比港股贵接近60%;而医药板块 AH股溢价更是达到了100%,所以说港股通创新药更加便宜,而且溢价水平处于历史高位,同一资产在两地出现极端差异化定价的情况是难以持续的,价差收缩也为港股通创新药提供修复空间,这也意味着后续修复的时候,港股通创新药的反弹力度也会更大。

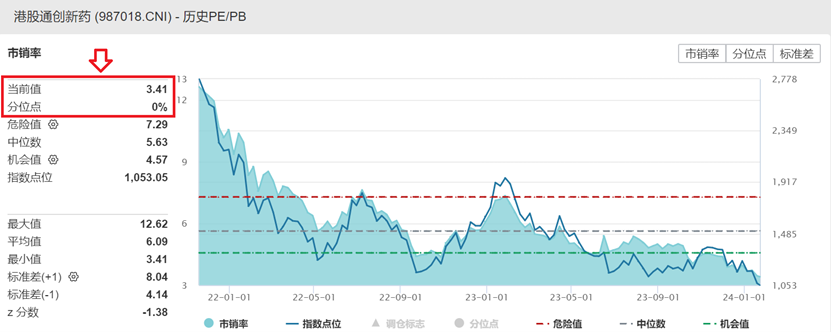

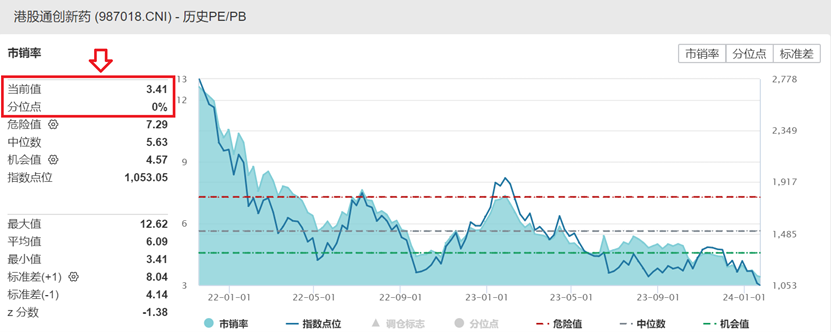

数据显示,国证港股通创新药指数(987018)最新市销率仅3.41倍,处于2021年11月指数发布以来相对低位,估值分位数为0%(数据来源:Wind,截至1月23日),正处估值洼地,立足当下正式左侧布局良机,投资性价比相对较高。

(3)港股创新药中市值超90%的股票属于港股通标的

从投资范围角度,港股上市的创新药企业中已纳入港股通标的的证券,市值占比超90%;如果我们进一步筛选日均成交额超过500万港币的港股创新药,95%以上都在港股通的范围内。相比其他科技板块,港股创新药板块的港股通覆盖度是比较高的。因此,投资港股通范围内的创新药上市公司基本可以覆盖绝大多数的港股创新药标的。

(4)国证港股通创新药——更集中、更纯粹的港股创新药标的指数

近日刚上市的港股通创新药ETF(159570),跟踪标的指数为国证港股通创新药,这一指数的特点是更集中、更纯粹。首先,它的前十大成份股均为港股创新药产业链的核心个股,合计权重为71.2%;成份股中CXO的比例比较低,仅占15.2%,创新药权重占比达84.8%。而像恒生医疗保健指数、港股通医疗保健指数等,创新药占比大概在60%,并且也会包含一些医药流通、互联网医疗的类似企业;相较而言,国证港股通创新药指数的创新药纯粹性会更好,创新药集中度更高。

总的来说,如果投资者想投资更集中、更纯粹、弹性更大的港股创新药,相关产品港股通创新药ETF(159570)。

风险提示:基金有风险,投资需谨慎。文中个股仅作为指数成份股客观展示,不代表任何投资建议。投资人应当阅读《基金合同》等法律文件,了解基金的风险收益特征。港股通创新药ETF(159570)属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险等。本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26