储能电池ETF(159566):新能源进入下半程,哪类资产更具冲刺动能?

自2020年提出“双碳“政策后,发展新能源被提到战略高度。随着技术进步,历经多个周期的迭代与演进,光伏、风电等新能源板块日渐成熟,受制于前几年的扩产潮带来的产能过剩及行业补贴退坡,成长动能相对减弱。新能源行业进入发展的下半程,解决电力供需不匹配的储能环节或将成为关注重点,迎来新的发展机遇。易方达国证新能源电池ETF(159566)紧密跟踪国证新能源电池指数,系市场首个聚焦储能电池的ETF产品,于1月15日开始发售,可作为投资者布局储能产业的优质工具。

新能源将成为主体电源,储能系统发展迫在眉睫

如今新能源电力占比不断提升,未来将成为主体电源。然而相比传统能源,新能源发电有间歇性、波动性的问题,受自然因素影响较大,因此亟待解决需求端与供给端的不匹配的问题,建立发电侧、电网侧、用户侧储能系统将成为新能源下半程发展的必由之路。

储能产业迎来奇点时刻,或将迎来估值业绩双升

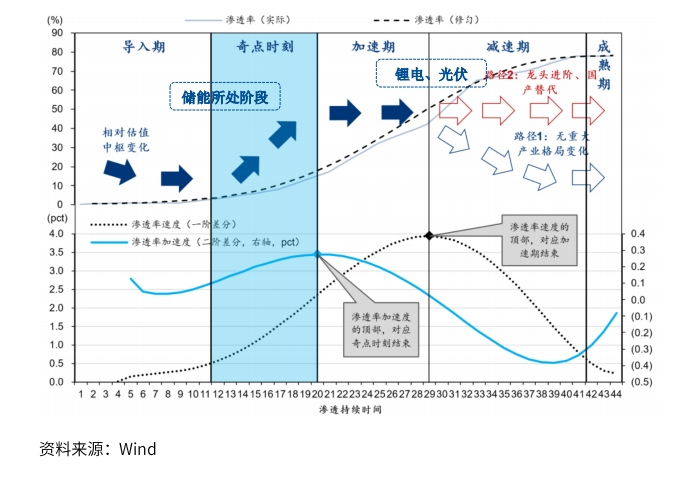

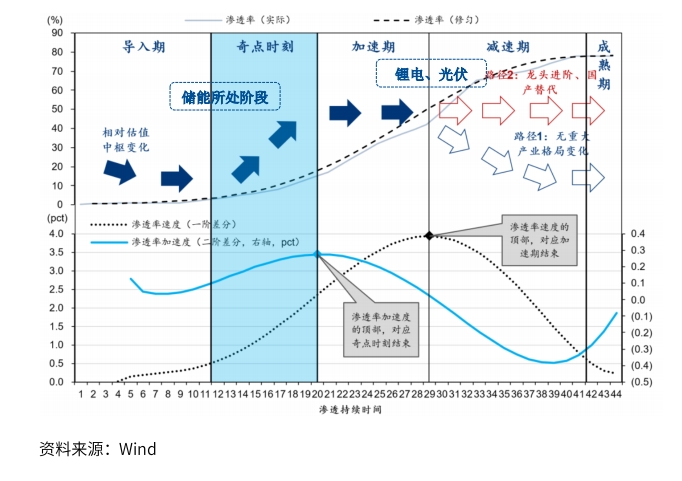

通过复盘新兴成长行业渗透率的一阶/二阶差分走势不难发现,渗透率速度的顶部往往标志着行业加速期的结束,而渗透率加速度顶部对应行业奇点时刻结束。在锂电、光伏等新能源产业已逐步步入减速期时,储能产业正经历奇点时刻,有望迎来估值中枢和业绩提升的戴维斯双击过程。

储能产业装机量增长可观,长期空间广阔

2022年-2027年预计全球储能装机量CAGR约为53%。储能市场空间的主要催化因素包括:

(1) 新能源发电占比仍有提升空间:近十年来,风电、光伏等可再生资源(VRE)装机量快速增长,当前我国VRE占比约为15%,仍低于欧洲主要国家30%+的水平。

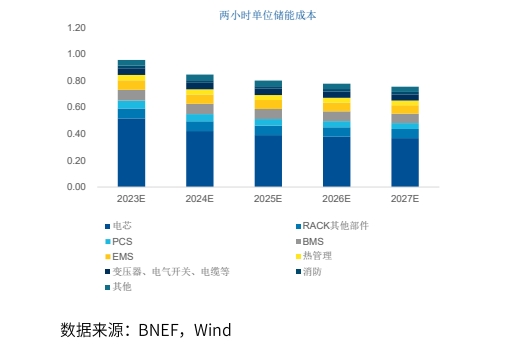

(2) 储能系统经济性逐步增强:随着碳酸锂价格大幅回落与电芯产能过剩,当前电芯价格已步入0.4元/Wh时代。BNEF此前预计2030年4小时项目成本将下降42%至$255/kWh。

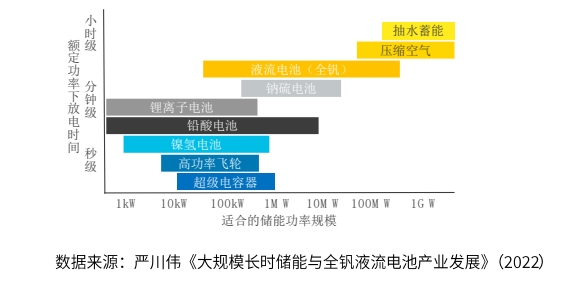

(3) 新型技术多元化发展:以长时储能、钠离子电池等为代表的新技术快速发展,有望不断提升储能电池的安全性、效率并降低成本,为储能产业发展贡献动能。

市场首只储能电池ETF,中小盘风格明显,估值性价比凸显

该ETF跟踪国证新能源电池指数,成份股汇聚我国储能电池领域龙头企业。如电池制造龙头宁德时代、逆变器/PCS龙头阳光电源、电池系统集成龙头巨星科技、电池温控消防龙头英维克等。四大业务板块权重合计近90%,是纯正的储能电池指数。

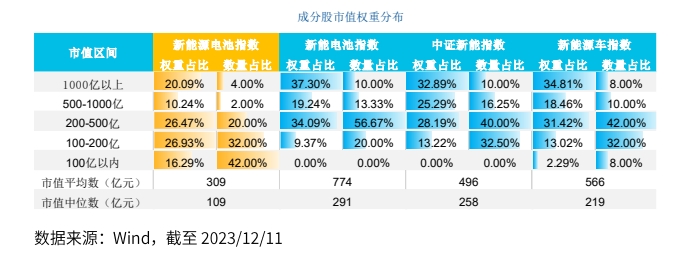

从风格特征看,相比其他新能源主题指数,该指数具备更鲜明的中小盘风格,市值200亿以下的公司权重合计超43%,数量合计高达74%。,具备充足的市值放大潜力。

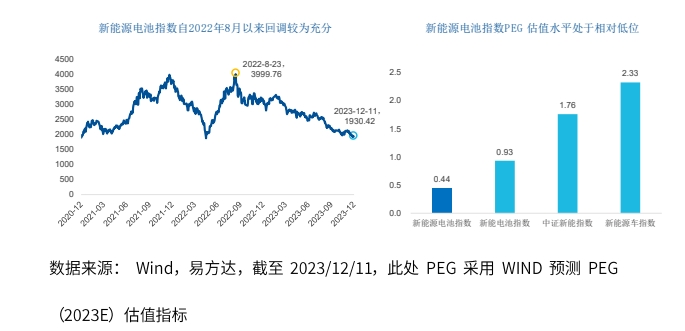

该指数自2022年8月高点以来已经过充分回调,调整幅度高达51.74%,风险和情绪释放较为充分。其当前2023年预期PEG为0.44倍,估值回升空间广阔。

在新能源发展的下半程,储能产业更具冲刺动能,装机量稳步增加叠加估值抬升,或将迎来戴维斯双击,相关产品储能电池ETF(159566)是优质投资标的!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26