银行股极力护盘未果,北向尾盘突击抢筹!拐点何时到来?机构:关注三大催化剂

2024年1月22日,A股再现普跌场景,两市近5200只个股收跌,三大指数齐挫,沪指跌2.68%。值得关注的是,北向资金尾盘竞价突然抢筹,全天净买入10.47亿元,盘中北向一度净卖近22亿元,尾盘涌入抄底意图明显。

各行业核心龙头公司多数随大市调整,唯有大权重巨头对冲盘面,贵州茅台、招商银行、中国平安、宁德时代逆市收涨。表征核心资产整体表现的中证100ETF基金(562000)场内价格跌1.54%,止步两连阳。

行业板块方面,31个申万一级行业尽墨,TMT相关行业跌幅居前。高股息资产仍是护盘主力,无奈尾盘难敌抛压,银行ETF(512800)盘中一度涨逾1%,场内价格最终收跌0.65%。

消息面上,今日中国人民银行授权全国银行间同业拆借中心公布,2024年1月22日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为4.2%。至此,LPR已连续五个月不变,或对市场情绪造成一定影响。

对此分析人士指出,LPR“按兵不动”,一方面是此前1月中期借贷便利(MLF)利率维持不变,LPR报价的定价基础未发生变化;此外,年初银行息差面临较大压力,主动下调LPR的空间和动力不足。展望后续政策,降息仍在工具箱内,一季度LPR仍有下调可能。

近期A股震荡下探,市场何时触底?华泰证券最新研报分析指出,A股底部信号体系满足比例上升至75%:

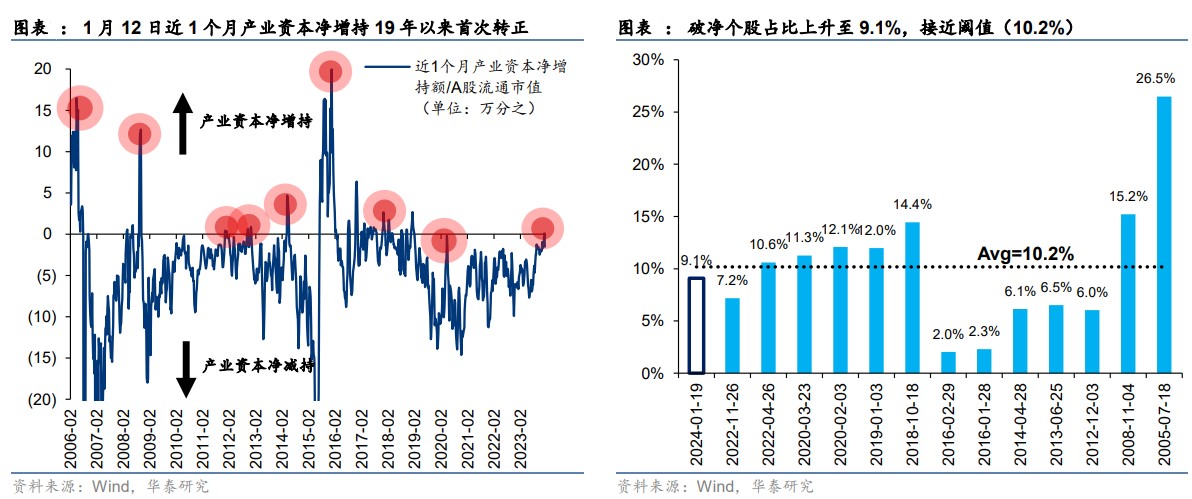

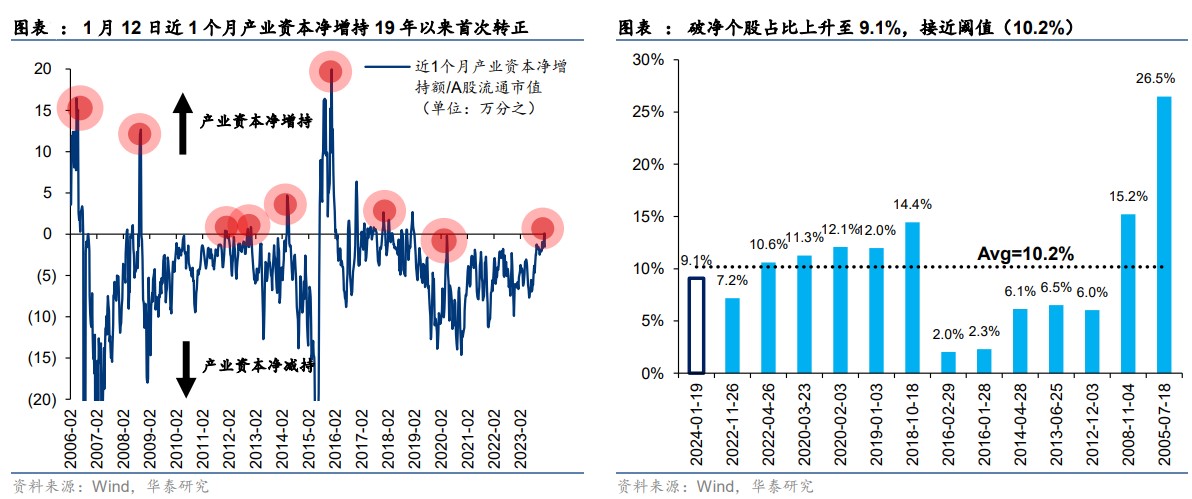

1)近1月产业资本一度转为净增持,历史上通常1-2月后市场触底,连续转正是关键;

2)行业估值分化系数进一步收敛,强势股补跌更加充分;

3)部分红利资产已较拥挤,上周部分红利板块出现调整,破净个股占比进一步上升至9.1%,接近阈值(10.2%)。本轮底部或延续“时间换空间”的特征。

资料来源:华泰研究

那么,“反转”到来的催化剂有哪些?华泰证券复盘了2005年以来的历史大底和阶段小底,分析指出,或有三大催化剂:重要政策或会议定调扭转经济预期,如2005/2008/2012年;制度改革或创新吸引增量资金(如权证、陆股通);海外流动性转向宽松。

其认为,上述催化剂中出现一条可能形成阶段小底,历史大底一般对应两条及以上,其中政策定调是关键,且伴随M1M2剪刀差趋势性回升。

【ETF全知道热点盘点】下面重点聊聊银行、价值两个主题板块的交易和基本面情况。

一、力抗大旗!银行涨幅再夺魁,北向资金亦回流增持,优势还能持续多久?

面对市场单边下坠,银行板块再度扛起“压舱石”大任,全天多数时间逆市飘红,中证银行指数盘中一度涨逾1%,午后难顶抛压翻绿,但表现仍高居所有行业首位。

图片来源:Wind

个股方面,齐鲁银行、招商银行近期披露年报业绩,双双大涨近2%;苏州银行、中国银行、兴业银行等亦逆市飘红。银行ETF(512800)场内价格收跌0.65%,成交额2.24亿元。

图片来源:雪球

截至上周五(1月19日),银行板块(中证银行指数)年内累计上涨1.90%,跑赢同期沪深300指数(下跌4.70%)6.6个百分点,在32个中证全指二级行业指数中排名第2位。

图片来源:Wind

展望板块后市表现,市场分析人士指出,银行作为盈利稳定、股息率高、估值低的类固收资产,其上涨行情有望进一步延续。

1、年报业绩陆续披露,经营平稳,资产质量稳中向好。

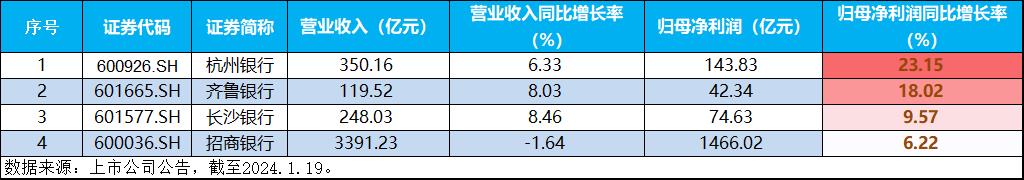

截至上周五,已有杭州银行、齐鲁银行、长沙银行、招商银行四家上市银行披露了2023年度业绩(快报),四家银行全年营收与归母净利润增速整体延续前三季度走势,经营情况平稳。

数据来源:上市公司公告

资产质量来看,截至2023年末,四家银行不良贷款率均较上年末有所改善,拨备覆盖率亦保持较高水平,整体资产质量稳中向好。

中信证券表示,展望2024年,在银行业绩底与估值底共同作用下,行业估值提升可期,银行股走势可能会随着信用预期边际的改善而出现同步变化。

2、北向资金连续净流出,但逆市增持银行板块。

数据显示,截至上周五(1月19日),年内北向资金累计净流出314亿元;与此同时,高股息行业获得逆市增持,其中银行板块或增持0.22%,仅次于煤炭。

值得注意的是,2023年Q4北向资金曾连续减持银行板块,开年以来的增持提示北向资金对银行板块的态度有所转变。

3、市场震荡下行持续,高股息资产性价比有望进一步凸显。

截至1月19日,上市银行平均股息率为5.9%,与10Y国债收益率价差高达337bp,处于历史高位。在经济增长预期仍然偏弱、资本市场“资产荒”现象加剧背景下,以银行为代表的类固收资产凸显投资性价比,或有望进一步受到中长期资金的青睐。

看好银行板块估值重塑行情的投资者,相关产品银行ETF(512800)。公开资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

二、A股再度走低,大权重价值股力挺指数!价值ETF(510030)收跌0.66%跑赢大盘,机构:当前阶段关注利好催化

大盘再度下探,大权重价值股全天鼎力护盘,尽管尾盘不济,但仍强于主要指数。价值ETF(510030)跟踪上证180价值指数,全天走势强于大盘,场内价格收跌0.66%。

成份股方面,金融股领涨,招商银行涨1.75%,中国银行、中国平安均逆市收涨。下跌方面,云天化跌超5%,中国化学、新城控股跌超4%拖累指数走势。

图片来源:雪球

消息面上,1月19日,招商银行公布2023年业绩快报,全年归母净利润1466.02亿元,同比增长6.22%;全年营业收入3391.23亿元,同比负增1.64%,负增缺口有所收敛。平安证券表示,公司营收和资产质量受到宏观环境的扰动较大,但长期角度下的竞争优势依然稳固,营收能力绝对水平仍位于同业领先地位。

年初以来,大盘出现持续回调,大部分板块出现了较大幅度下跌,市场情绪较为低迷。然而,价值ETF(510030)的表现却相对稳健。截至收盘,价值ETF(510030)年初以来累跌1.05%,而同期沪指、沪深300指数分别下跌7.35%、6.18%。

为何价值ETF(510030)年初以来跑赢主要指数?从其成份股构成可见端倪。资料显示,价值ETF(510030)主要成份股均为低估值大盘蓝筹股,包含金融、基建、资源等板块龙头股,具有低市盈率、市净率、市现率、高股息率的特点,价值特点鲜明,业绩相对稳健,具有较好的防御属性,同时又能够很好地捕捉到经济回升时的上涨行情。

当前,市场定价已累积了较多悲观情绪,上周市场再度出现快速急跌,中信建投认为,这主要原因是市场对资金面负循环的担心。其分析指出,从A股历史来看,因为资金和情绪造成的快速调整往往是市场的最后一跌,值得注意的是,基本面上近期部分高频经济数据有所回暖,中信建投认为,一旦有利好催化,市场随时可能展开反弹。

东吴证券表示,展望后续,利率的趋势性回落或将带动中美名义增速差收窄以及全球需求的回暖,国内外经济有望实现共振,基本面回暖预期将随之提升、资金也将形成正反馈,促进核心资产估值修复。

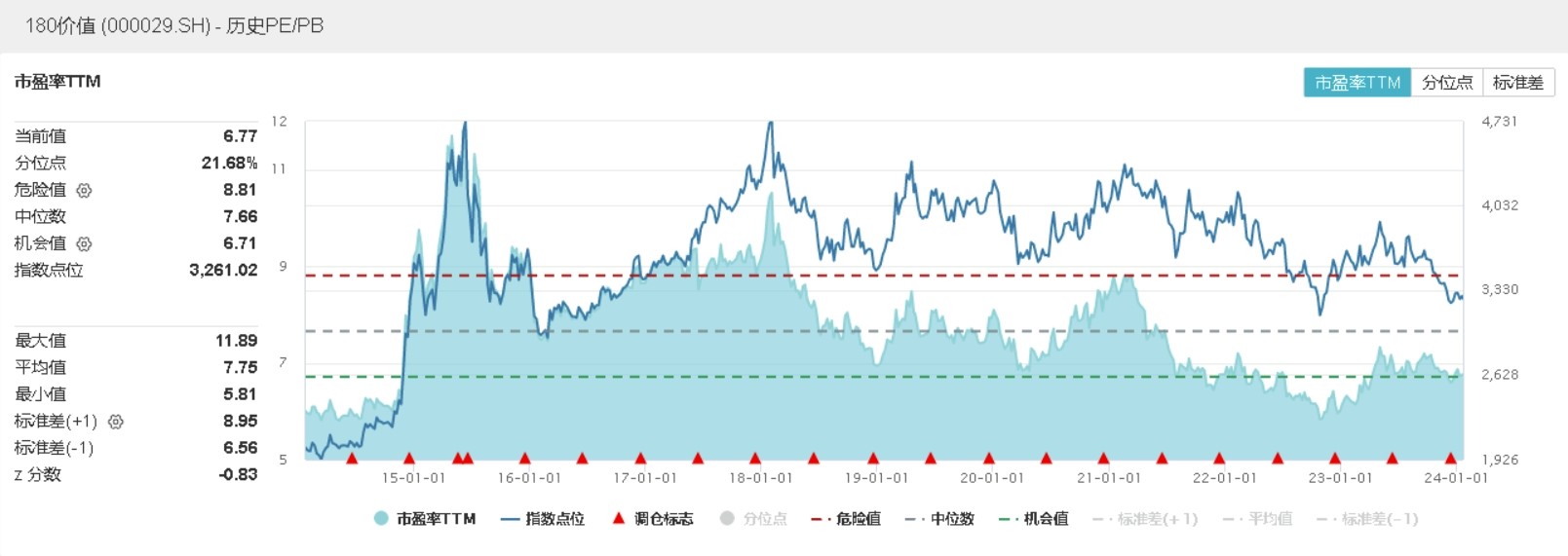

当前,上证180价值指数估值已处于历史低位。Wind数据显示,截至1月22日收盘,指数市盈率为6.77倍,位于近10年21.68%分位点,配置性价比凸显。

图片来源:Wind

价值投资,选择“价值”!价值ETF(510030)紧密跟踪上证180价值指数,该指数以上证180指数为样本空间,从中选取价值因子评分最高的60只股票作为样本股。上证180价值指数前十大权重股均为低估值大盘蓝筹股,包括中国平安、招商银行、兴业银行、中信证券、工商银行等金融板块龙头股,个股集中度高,前十大权重股占比约4成,余下约6成仓位涵盖中国建筑、海螺水泥、中国石油、陕西煤业等基建、资源板块龙头股,为投资者提供了一键买卖60只优质大盘蓝筹股的高效投资工具。

图片来源:中证指数公司

本文图片、数据来源于Wind、雪球、沪深交易所、华宝基金,截至2024.1.22。风险提示:中证100ETF基金标的指数为中证100指数,该指数基日为2005.12.30,发布日期为2006.5.29;银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;价值ETF被动跟踪上证180价值指数,该指数基日为2002.6.28,发布日期为2009.1.9。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,中证100ETF基金、银行ETF、价值ETF的风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47