宝洁将迎来盈利惊喜

有外国分析师指出,虽然近一年宝洁的表现远不如标普500指数,但公司有望从降息当中受益。

作者:Ironside Research

背景

宝洁公司是一家历史悠久的公司,在消费品市场的多个领域经营着众多家喻户晓的品牌,该公司将于下周公布财报。虽然该股可能不是市场上最令人兴奋的股票,但它仍然是许多寻求股息的投资组合的坚实支柱。

在过去五年里,以总回报率(包括股息)计算,宝洁为股东带来了84%的回报,而标普500指数的涨幅为97%。

然而,从更短的时间来看,情况就不那么乐观了——在1年的时间里,该股的回报率为1.6%,而标普500指数的涨幅为20%。这种表现不佳的主要原因是,面对通胀和对更广泛经济放缓的担忧,消费者降低了支出。

在过去的几年里,这种环境会青睐像宝洁这样的防御型股票,但如今投资者似乎担心消费者可能会转而选择成本更低的股票。在这篇文章中,我们将探讨宝洁公布财报时,我们将会看到什么。

宝洁公司的预期和估值

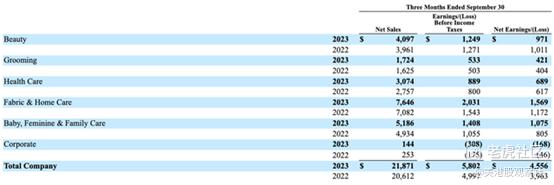

首先,快速概述一下。宝洁公司将其业务分为五个部分(按销售额从大到小的顺序列出:织物和家庭护理;婴儿,女性和家庭护理;美容;卫生保健;洗漱。

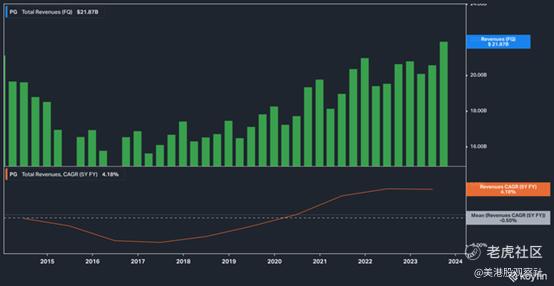

在2016-2017年触底后,该公司的收入稳步增长。

公司第一季度(截至9月30日)的一份出色财报为营收增长画上了句号,该报告显示,该公司的每股收益比公认会计准则的平均预期高出0.10美元。

对于第二季度(历史上是仅次于一季度的强劲财报期),分析师预计该公司的GAAP每股收益将从去年的1.59美元上升至1.70美元。分析师对每股收益强劲增长的预期得到了管理层的支持。在公司第一季度的新闻发布会上,首席执行官Jon Moeller表示,“公司正朝着有机销售额和核心每股收益增长指引区间的高端迈进。”

换句话说,期望是积极的。华尔街和管理层都认为,该公司将继续以积极的态度行事。

然而,市场似乎并不买账。之所以这样说,是因为宝洁公司的股价与其预期业绩之间的历史关系已经破裂。

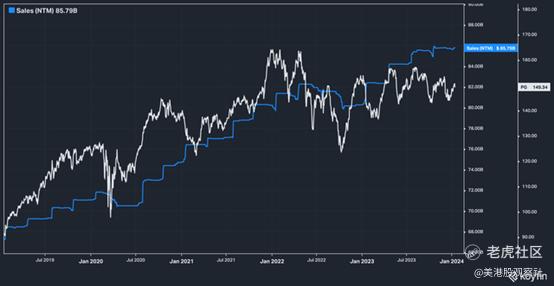

在过去的五年里,宝洁的股价在很大程度上高于预期销售额的趋势,但这种关系在2022年年中破裂,因为面对快速上升的利率,消费者的前瞻性估值摇摇欲动摇(注意:这种关系在GAAP每股收益预期中也被打破)。

从上面的图表中注意到,在2022年停滞之后,收入预期再次开始向右上方走,而股价则是不断波动。

宝洁的前瞻性估值交易(适度)低于其同期5年的平均水平,这一事实支持了价格与价值脱节的观点。

观点

有一些有利因素可能在短期内推动该股上涨。首先,该公司预计将维持其强劲的股票回购计划,管理层指导2024财年回购50亿至50亿美元(过去10年,该公司回购了13%的流通股)。

其次,管理层一直在超额实现其指引,反映出一种非常适合消费品行业的保守本性。

在经历了上述的低谷之后,该公司的营收和非公认会计准则每股收益都取得了令人印象深刻的增长。

最后,由于利率预计将在2024年放缓,通货膨胀率将恢复到更正常的水平,消费者可能会开始获得一些喘息的空间,这对宝洁等股票通常是一个净利好。

综上所述:分析师预计其销售额为216亿美元,GAAP每股收益为1.70美元。由于上述原因,这些目标可能会略微负面,并可能创造适度重新评级股价的情况。

总结

在经济衰退的最严重担忧似乎已成为过去的时候,宝洁的股票处于一个有趣的位置:作为一只防御性股票,它很少受到股息投资之外的关注。因此,对销售和收益的预期回升,而股价却没有跟上,这或许并不奇怪。宝洁管理层很可能会在2024财年继续保持良好的业绩记录和最高预期,这应该会促使该公司股价相应走高。

风险包括经济衰退,这可能导致消费者消费降级,购买更便宜的商品,以及指导的恶化。

$宝洁(PG)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26