2023年,“聪明资金”流去了哪里?ETF八大看点盘点

近年来,ETF市场在全球范围内迅速发展,尤其是在深交所,ETF产品种类丰富,交易活跃,吸引了大量投资者的关注。回顾2023年,境内ETF共有897只,总规模首次突破2万亿元大关。其中,非货币ETF合计资产规模为1.84万亿元,较2022年末增长4971亿元,涨幅18.53%。尤其是以宽基ETF为主的存量产品成为配置资金的重要选择,存量ETF新增4213亿元,占市场整体规模增量的85%。行业主题和策略ETF也亮点纷呈,科技类ETF同比规模新增642亿元,红利类ETF同比规模新增236亿元。

从管理人维度来看,境内有51家基金公司拥有上市非货币ETF产品。其中,排名前十的基金公司(见下表)非货币管理规模合计为1.46万亿,占市场总规模的79.13%,集中度较2022年略有提升。有5家管理人非货币ETF管理规模突破千亿,其中华夏基金管理规模已达4017亿元,全年规模增量超过1200亿元,ETF市场呈现出“一超多强”的市场特征。

结合深交所发布的《ETF市场发展白皮书(2023年)》,梳理八大看点,以供投资人参考。

看点一:ETF产品和数量再创历史新高

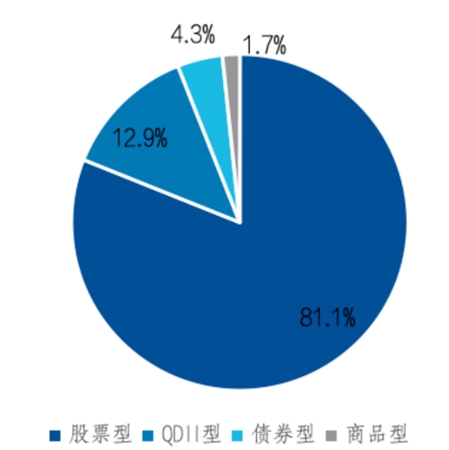

截至2023年底,境内ETF共有897只,总规模达到2.05万亿元。其中,非货币ETF产品数量为870只,合计资产规模为1.84万亿元,较2022年末产品数量增加134只,同比增长18.20%;资产规模增加4971亿元,同比增长36.89%。分类型来看,境内ETF(除货币基金)规模仍以股票型为主,占比达81.1%。QDII型占比达12.9%,为第二大类。债券型、商品型ETF分别占4.3%、1.7%。各类型ETF占比基本与2022年底保持一致。

境内ETF(非货币)各类型规模占比

数据来源:Wind,截至2023年底

看点二:新一代宽基吸金——深证50、创业板200、科创板100、中证2000

2023年,宽基ETF新发市场活跃,共发行48只,募集规模385亿元,占总全年募集总规模的38.05%,主要集中于深证50、创业板200、科创板100、中证2000等新一代宽基产品。

2023年境内ETF(非货币)新发规模前五

数据来源:Wind,截至2023年底

看点三:沪深300、科创板50、上证50、创业板指数等增量靠前

2023年,存量ETF规模增长4213亿元,宽基ETF和行业主题ETF贡献主要存量规模增量。其中,宽基ETF规模增加2265亿元,占存量ETF新增规模的53.75%;行业主题ETF规模增加891亿元,占存量ETF新增规模的21.14%。有10只产品全年规模增量超过百亿,规模效应更加突出。以沪深300、科创板50、上证50、创业板指数等为代表的宽基ETF增量靠前。

2023年境内ETF(非货币)规模增长前十

数据来源:Wind,截至2023年底

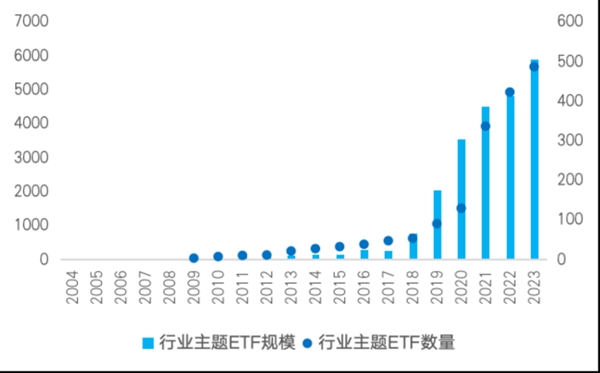

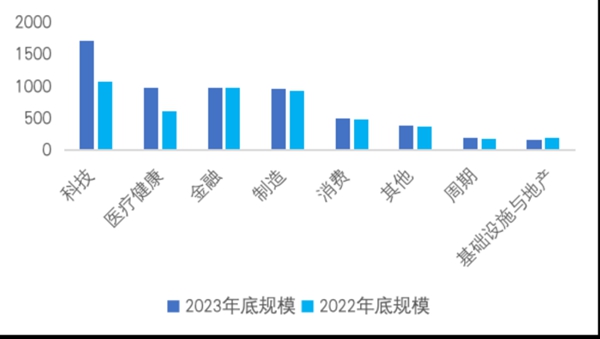

看点四:行业主题ETF稳步扩容,科技类增量靠前

据“白皮书”统计,2017年以来,我国经济由高速增长阶段转向高质量发展阶段,A股转向结构化行情,行业主题ETF迅速发展。截止2023年底,行业主题ETF共486只,合计规模5868亿元,同比增加1051亿元,同比增长21.82%。其中,以半导体为代表的科技类ETF规模增长最多,同比增加642亿元;医疗健康类ETF规模增长次之,同比增加368亿元。另外,随着各赛道行业主题ETF逐渐布局完善,市场更加关注符合国家政策以及产业转型方向的新兴ETF产品,布局思路更加细分,如推出了信创、机器人、央企主题、半导体材料设备等ETF产品。

行业主题ETF历年规模和数量(右轴)

数据来源:Wind,截至2023年底

各类行业主题ETF 2023年规模变化

数据来源:Wind,截至2023年底

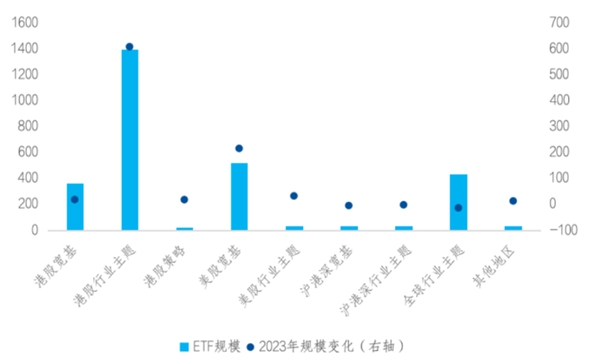

看点五:跨境ETF延续增长态势,成为差异化布局的蓝海市场

随着海外投资需求的驱动,跨境产品类型不断丰富。目前,跨境产品形成了覆盖香港、美国、日本、德国、法国、东南亚等多个地区,以宽基、高科技、新经济为主的产品格局,成为投资者布局海外市场的重要工具。2023年,跨境ETF仍然延续了2021年以来的高增长态势,规模增长近900亿至2867亿元,同比增长44.82%,产品数量已超过140只。截至2023年底,共有9只跨境ETF规模突破百亿。

各类型跨境ETF规模

数据来源:Wind,截至2023年底

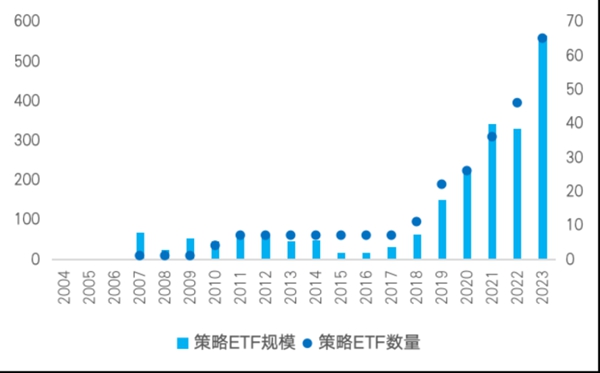

看点六:策略类ETF关注度持续上升,红利因子受资金青睐

随着我国资本市场的不断成熟和发展,Smart Beta策略受到越来越多的关注,策略ETF为各类资金提供了重要的投资工具。截止2023年底,策略ETF共65只,合计规模564亿元,同比增加234亿元,同比增长71.11%,主要覆盖红利、价值、成长等因子。其中,红利类ETF一枝独秀,规模达到448亿元,同比增加236亿元,同比增长110.64%,是最受欢迎的策略ETF产品。但目前境内策略类ETF仍处于发展初期,因子的丰富程度和整体规模与发达市场相比均有较大发展空间。

境内策略ETF历年规模和数量(右轴)

数据来源:Wind,截至2023年底

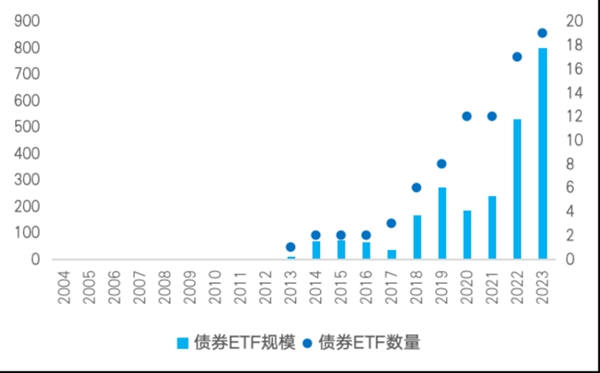

看点七:债券ETF规模稳步增长,短融和政金债ETF规模增长显著

随着债券市场的迅速发展,债券指数化投资逐渐受到市场的认可。2023年债券ETF整体保持了2022年以来的增长态势,产品数量上升至19只,规模上升273亿元至802亿元,同比增长51.50%。在银行理财和信托产品打破刚性兑付、利率持续下行、权益市场波动加大等背景下,中短债ETF受到投资者的青睐,其中5只政金债ETF规模同比增加65亿元,合计规模达288亿元。

境内债券ETF历年规模和数量(右轴)

数据来源:Wind,亿元 截至2023年底

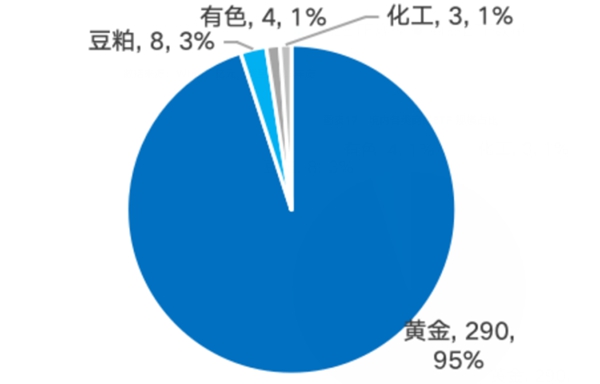

看点八:商品ETF规模企稳回升,黄金ETF仍为主力

目前境内商品ETF品种仍然有限,包括14只黄金ETF和3只商品期货ETF。2023年,在避险情绪上升、黄金价格高涨的环境下,境内商品ETF规模增长86亿元至306亿元,逐渐企稳回升。其中,黄金ETF共14只,规模为290亿元,占商品ETF总规模的95%,同比增加59亿元,同比增长38.18%。

境内各类商品ETF 规模占比

展望2024年,ETF市场发展又有哪些主要机遇和挑战?

市场估值整体下行,ETF配置价值逐渐凸显

2023年权益市场走弱,主动股票基金规模缩减,但被动指数基金规模不减反增。随着主动产品能获取的超额收益有所下降,被动投资获取市场平均收益的吸引力逐渐凸显。随着市场波动和整体估值下行,ETF的性价比日益突出,配置价值逐步提升,吸引资金积极参与,进而带动ETF规模的逆势增长。

国有资金和长期资金逐步入市,ETF参与度有所加强

ETF作为投资工具,以其费用低廉、持仓透明、风格稳定、交易便利的特点,受到各类投资者的认可,尤其是吸引了国有资金和长期资金的参与。2023年,中央汇金公司公告买入ETF,国新控股公司也公告增持ETF,保险资金持有深市ETF规模占比提升至11.34%。随着更多长期资金通过ETF进入A股市场,ETF也将对平滑市场波动、优化资本市场环境展现越发重要的战略作用。

管理费率不断下降,ETF市场竞争日趋激烈

随着ETF市场的高速发展,产品同质化日趋严重,费用开始成为投资者选择投资工具时的重要考虑因素,公募基金费率改革也铸就了“降费”大趋势,近年来ETF管理费率也应声不断下降。2023年,易方达、工银瑞信、华安等基金公司公告调低其旗下部分ETF管理费率,该举措有利于降低投资者的持有成本,增强产品对长期资金配置的吸引力。

交易佣金改革启动,助推ETF投顾业务快速发展

2023年12月8日,中国证监会发布《关于加强公开募集证券投资基金证券交易管理的规定》征求意见稿,预示了交易佣金分配制度改革的到来。新规将引导基金公司加强销售资源使用效率,使其在ETF的产品布局上更慎重,推出真正适销对路、符合市场需求的ETF产品。新规也将促使证券公司改变ETF销售模式,营销更注重做大保有规模,各参与方共谋行业可持续发展的长期利益。

同时,新规将或将改变证券公司业务模式,加速其向买方投顾转型。叠加我国互联网的高普及率,海外以Betterment、Wealthfront为代表的智能投顾业务模式或将得以推广。我国“投顾+ETF”模式迎来发展机遇,将成为财富管理领域的主流模式之一。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26