财报前瞻 | 特斯拉失去魔力?股价遭遇最差开年,投行给2024年前景“蒙上了阴影”

摘要: 特斯拉在2023年第四季度的交付量超出了华尔街的预期,但资本市场对这个消息并未“买账”。更糟糕的是,近期多重负面消息接踵而至,特斯拉短期内扭转局面的可能性似乎并不大。

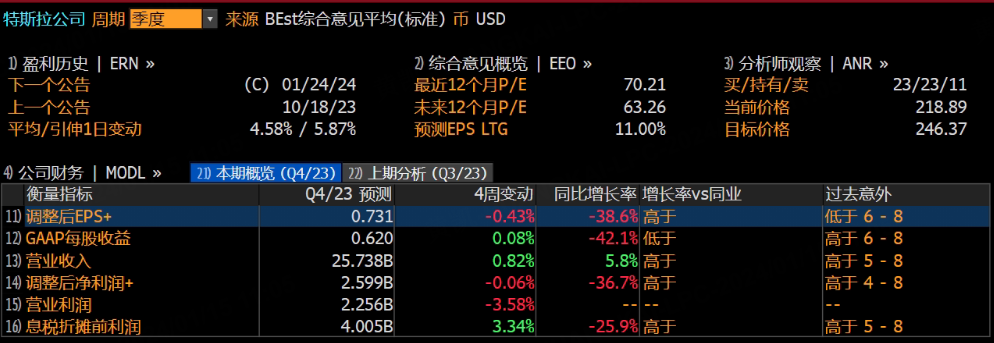

1月15日,特斯拉将于美国东部时间1月24日盘后(北京时间1月25日)发布Q4财报。据彭博分析师预计,特斯拉Q4营收预计为257.38亿美元,调整后净利润为25.99亿美元,调整后的每股收益为0.73美元。

特斯拉Q3回顾

特斯拉在2023年上涨了102%,因在年初进行了降价,交付量在前两个季度均大幅上涨,分别交付了440,808和479,700辆。然而,由于在第三季度工厂面临升级,导致了交付下滑至430,488辆。上个季度(Q3)特斯拉营收233.5亿美元,同比仅增长8.8%。经调整后的EPS为0.74美元,同比下降37%。毛利率为17.9%,连续三个季度低于20%。

由于第三季度业绩不佳,特斯拉的股价在去年10月下旬曾一度跌破200美元,但由于受美联储降息预期的影响,该股价自去年11月以来持续反弹,基本收复了第三季度财报公布后的所有跌幅。

第四季度重点关注—毛利率

特斯拉在2023年第四季度的交付量超出了华尔街的预期,生产了494,989辆汽车,交付了484,507辆汽车。其中Model 3/Y交付了461,538辆。2023年全年交付181万辆汽车,超过了180万辆的目标,但未达到马斯克的200万辆的目标。虽然交付创历史新高,但资本市场对这个消息的反映平淡。

投资者将重点关注第四季度的毛利率表现,特斯拉在去年11月将中国地区销售的汽车进行了连续四次涨价,主要是迫于利润下滑的压力进行的调整,还有一方面原因是销量排名在华下降,受其他新能源汽车降价带来的竞争影响。做出的涨价行为或利用粉丝“买涨不买跌”的心理,从而促进销量增长。

但特斯拉在2023年的最后一个季度下调在美国和加拿大销售的库存车价格,主要是为了应付高利率对消费者情绪的影响,这意味着第四季度的毛利率可能继续走弱。

特斯拉失去魔力?股价遭遇最差开年

特斯拉在2023年风光无限,股价翻番,成为全球第八大表现最佳股票。但2024年开局却截然不同,这家电动汽车巨头经历了史上最糟糕的开年,市值在短短两周内蒸发超过940亿美元。

多重负面消息接踵而至,重创了特斯拉的股价:租车巨头赫兹转向购买传统燃油车,特斯拉在中国再次降价,劳动力成本上升,再加上美国电动车需求放缓,无不加剧了投资者对特斯拉增长的担忧。Cowen 分析师 Jeffrey Osborne 表示:“投资者对特斯拉最主要的担忧是增长停滞,特斯拉在中国的降价更是加剧了这种担忧,激烈的市场竞争让电动车行业似乎陷入了价格战。”

特斯拉今年开局市值缩水幅度是其自2010年上市以来最大的一次。从百分比来看,特斯拉股价自1月初以来下跌近12%,是2016年以来最糟糕的开局,当时股价在一年初的 9 个交易日内下跌了 14%。

更糟糕的是,特斯拉短期内扭转局面的可能性似乎并不大。

特斯拉自 2023 年初开始激进降价以提振需求,但结果却是利润空间不断被侵蚀。特斯拉第三季度汽车毛利率(不含监管信贷)从上年的 27.9% 骤降至 16.3%。随着美国工厂工人获得加薪,这种压力只会进一步加大。Spear Invest 首席投资官 Ivana Delevska 表示:“我们正经历电动车周期性低迷,但竞争加剧了这种周期性压力。降价和利润暴跌都是这些不利竞争环境的结果。”

雪上加霜的是,由于西方军事行动导致红海局势紧张,特斯拉不得不改变运往柏林工厂的货物路线,并计划于1月29日至2月11日期间暂停柏林附近工厂的大部分生产。

特斯拉在10月的第三季度财报中首次警告电动汽车需求减速。几乎就在同一时间,全球的汽车制造商和供应商也纷纷下调了各自的预测,许多汽车制造商缩减了扩张计划。

然后在本月早些时候,特斯拉公布了第四季度的交付数据。虽然数据好于分析师预期,但该公司在全球电动汽车销量上落后于中国的比亚迪。

比亚迪虽然在销量上超越了特斯拉,但在营收和利润方面仍然落后,并且没有进入美国市场,而特斯拉仍是美国电动车市场领导者。

从某种程度上说,特斯拉最大的问题可能是它过去的成功和由此产生的期望。随着投资者蜂拥而至,特斯拉的市值膨胀到全球所有其他汽车公司之和,但高企的股价也使其对任何负面消息都极其敏感。

投行预计销量增速难超20%

展望2024年,新能源汽车将进入去补贴的时代,例如德国对电动汽车的补贴计划在2023年的12月18日结束,法国也开始收紧补贴,截至12月15日,该国限制了对欧洲制造的电动汽车最高7000欧元的补贴。此外,美国的《通胀削减法案》表明电动车上的电池来源于受关注国家实体将无法享受7500美元的税收抵免。

欧美国家的补贴政策退坡,以及高利率所造成的低需求将促使特斯拉持续维持低价策略,利润率可能难以明显改善,并且经济下行的预期可能会对销量带来影响。

在中国市场方面,多个中国车企在2024年仍然进行了降价活动,这意味着价格战仍然是中国市场的常态化表现。

华尔街知名投资机构伯恩斯坦(Bernstein)近日在报告中提到,2024年对于特斯拉而言“看起来比较艰难”,“投资者将逐渐对特斯拉的增长前景抱有质疑,尤其是我们认为,特斯拉在2024年及2025年的交付量增速都将低于20%,”这一数字远低于特斯拉此前所给出的50%年增速目标。

2023年全年,特斯拉共计交付180.86万辆,同比增长38%;产量为185万辆,同比增长35%。也就是说,伯恩斯坦认为,特斯拉在2024年的交付量最多为217万辆。

该报告分析认为,基于“令人失望”的交付量增速,以及汽车降价的影响,特斯拉在2024年的盈利能力也将进一步降低,毛利率可能降至15.7%,低于市场普遍预期的17.8%。

汇丰银行也认为,特斯拉电动汽车需求“似乎已趋于稳定”。汇丰银行分析师表示,虽然特斯拉将保持价格竞争力,但电动汽车需求放缓将给其他电动汽车制造商更多“准备时间”,特斯拉将面临更激烈的竞争。

电动车需求放缓已成为分析师的共识。分析机构彭博新能源财经(BNEF)在其最新的电动汽车展望报告中预计,2024年全球纯电动汽车和插电式混合动力汽车销量将为1670万辆,这比其6月份的预测减少了77.5万辆。

在美国市场上,特斯拉去年销量为65.48万辆,同比增长25.4%,在整个汽车市场中的份额首次超过大众汽车,达到了4.2%。不过彭博新能源财经指出,特斯拉在美国电动汽车市场份额在第三季度下降至42%,这是该公司自2018年推出Model 3以来的最低水平,“对市场饱和、品牌疲劳和缺乏新车型的担忧,给特斯拉的2024年前景蒙上了阴影”。

此外,汇丰银行分析师还表示,尽管特斯拉在电动汽车制造方面表现出色(虽然销量不再排名第一),但影响其市值的因素并非汽车销量,而是Dojo超级计算机、FSD完全自动驾驶软件,以及人形机器人Optimus的商业化进展不明朗。

不过,摩根士丹利 (Morgan Stanley)的分析师Adam Jonas仍看好特斯拉,他预计,特斯拉将在2024年交付225万辆汽车,增幅约为25%。去年9月,Jonas就曾发布报告称,特斯拉的Dojo超级计算机可能会为特斯拉增加多达5000亿美元市值,并给出高达380美元的目标价。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33