Mysteel周报:家电原材料价格监测(1.2-1.5)

核心观点:5日国内钢材指数(Myspic)综合指数报收150.53点,周环比上涨0.15%。供应方面,本周五大钢材品种供应876.45万吨,周环比降9.86万吨,降幅1.1%。库存方面,本周五大钢材总库存1364.09万吨,周环比增25.89万吨,增幅1.9%。消费方面,本周五大品种周消费量降幅1.8%;其中建材消费环比降幅2.3%,板材消费环比降幅1.6%。本周五大品种表观消费除螺纹和中厚板,其余品种环比均有一定下降,表需整体下降幅度较为明显。铜市方面:上周四国内电解铜社会库存为7.06万吨,环比上周四增加0.57万吨国内社会库存小幅增加,部分货源到货入库,加之消费端尚未完全恢复至节前水平,因此库存有小幅增加: 国内保税区库存小幅回升0.8万吨,保税区库存虽然有小幅增加,但实际数量依然极低,进口货源入库数量下滑明显。上周下游企业新增订单表现平淡,环比上周虽然略有增长但整体消费表现依然处于近阶段相对偏低的状态;此外由于近期进口到货部分为非标等低品质货源,这部分货源有一些直接流入下游,因此对现货的需求并不高这也是导致本周电解铜现货成交表现并不活跃的主要因素之一。铝市方面:节后第一周铝价维持震荡偏强运行,铝价频繁转向运行,市场存疑感越发增强,相对来看整体低位节奏难改,且交易环节中,比价压价依旧浓重。截至上周四,据Mysteel统计中国铝棒社库总量为9.55万吨,对比节前增量1.55万吨,假期间下游陆续呈现不同周期的阶段性停产放假,加之部分地区环保硬想,从而节后铝棒社库有所累积。

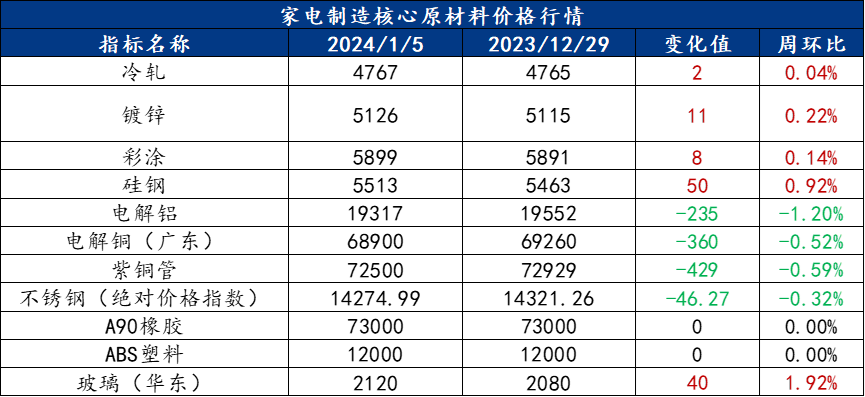

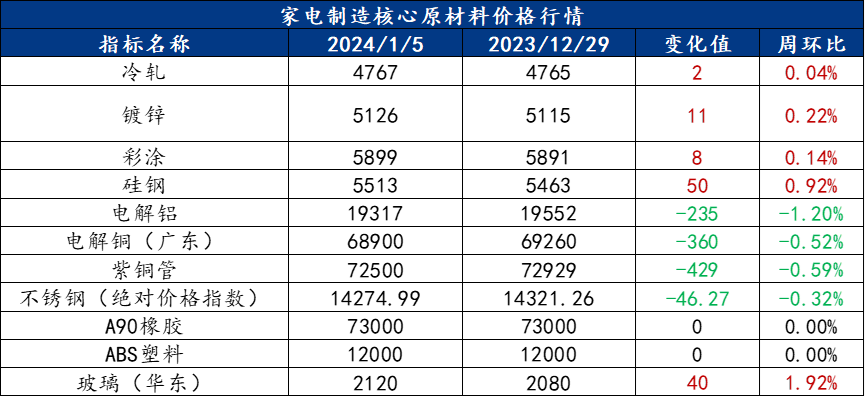

一、原材料品种价格监测

截止2024年1月5日,各原材料当日即时价格以及价格周环比情况如下:

家电行业原材料基本面分析——钢材篇

主要内容摘要①——冷轧:盘面下行,供需矛盾累积,冷轧板卷价格震荡运行

本周冷轧板卷产量80.94万吨,环比减少2.71万吨。库存方面,当前冷轧钢厂库存32.1万吨,环比减少0.6万吨,社会库存111.21万吨,环比增加3万吨。本周全国冷轧板卷各市场价格涨跌互现,整体均价持稳运行。市场心态偏谨慎,下游整体按需采购,本周成交表现一般。基本面看,冷轧开工率周环比持平,产量周环比小幅下降,厂库小幅减少,社库小幅增加,整体库存小幅增加。市场方面,本周黑色期货盘面冲高回落运行,冷轧整体持稳运行。从下周市场来看,供应方面,下周有钢厂年底检修。据钢厂反馈,1月接单尚可基本接完,预计产量将和本周持平约80-81万吨。需求方面,1月下游制造业整体消费韧性尚存,需求或将小幅季节性回落。综合来看,在供需矛盾逐步累积显现的状态下,预计下周全国冷轧板卷价格或将窄幅震荡运行。

主要内容摘要②——涂镀:盘面波动,需求下降,涂镀价格震荡运行

本周镀锌周产量为95.44万吨,环比减少1.02万吨;彩涂周产量为18.33万吨,环比减少0.4万吨。涂镀总产量小幅减少。库存方面,本周镀锌厂库存量为57.45万吨,环比增加0.56万吨,社会库存105.02万吨,环比增加0.57万吨;彩涂厂库存量为16.87万吨,环比减少0.03万吨,社会库存25.42万吨,环比增加0.05万吨。本周期货热卷盘面走势呈现先扬后抑,现货市场涂镀板卷价格呈现先涨后跌走势,行情波动变化不大。此外,本周是2024年的第一个工作周,就商家对2023年整体表现来看,还是处于偏弱水平,下游制造业订单量有所减少,用钢需求也是有所下滑,导致市场商家出货偏差。整体来看,临近年关,现货价格一方面受钢厂高成本影响下跌空间有限,另一方面又受需求逐渐下滑影响,现货价格上涨动力不足,预计下周国内涂镀板卷价格或将窄幅震荡运行为主。

家电行业原材料基本面分析——有色篇

主要内容摘要③——铝:

节后第一周铝价维持震荡偏强运行,铝价频繁转向运行,市场存疑感越发增强,相对来看整体低位节奏难改,且交易环节中,比价压价依旧浓重。截至上周四,据Mysteel统计中国铝棒社库总量为9.55万吨,对比节前增量1.55万吨,假期间下游陆续呈现不同周期的阶段性停产放假,加之部分地区环保硬想,从而节后铝棒社库有所累积。

家电行业动态信息一览

1、2023年1-11月中国彩电市场下沉渠道分析

随着我国城镇化进程的推进,从2012年至2022年,我国城镇化率从52.6%上升到65.2%,下沉市场庞大的人口基数蕴藏着巨大的消费潜力。随着经济发展水平持续提高,下沉市场居民的消费认知和习惯与一线、二线城市的用户差异逐渐缩小,消费能力增强、消费需求增加,城乡家电消费理念的鸿沟已经基本上消除,下沉市场大有可为,正在成为家电行业的第二增长曲线。

下沉市场头部品牌份额高度集中,建立良好的品牌形象和口碑至关重要

下沉市场消费者对品牌的认知程度不及一二线城市高,更注重的是产品的实用性。因此消费者更加信赖具有较强实力、知名度和可以提供更好服务的企业。奥维云网(AVC)监测数据显示,2023年下沉市场头部品牌集中度较高,分月度来看,销量CR5市场份额均在80%以上,销额CR5市场份额在85%以上,下沉市场头部品牌集中度处于较高水平。但是也要看到,头部品牌市场份额的高度集中,在一定程度上加剧了腰尾部企业的发展难度,同时也反映出品牌建设在下沉渠道中的重要性。因此,在开拓下沉市场的过程中,企业需要加强品牌营销和品牌建设工作,同时为下沉市场用户提供更好的产品和服务。

下沉市场品牌参与度尚存提升空间

从市场的品牌在售数量来看,奥维云网(AVC)监测数据显示,2023年1-11月,下沉市场在售的彩电品牌共有24个,而同时间维度内,线上和线下市场的在售品牌数量分别为40个和46个,下沉市场品牌参与度有待提升。我们认为,家电下沉市场仍处于快速成长期,在此阶段,广大品牌愿意将更多新品投入到下沉市场以满足消费者的需求,同时将更优质的服务带入到下沉市场中,随着下沉市场的向好发展,未来也将迎来更高的品牌参与度,带给消费者更多的选择。

下沉市场产品价格同样“下沉”,仍存发展空间

下沉市场用户在选购产品过程中,对于产品价格较为敏感。从2023年连续月度数据来看,横向对比线上市场的平台电商和专业电商,下沉市场在产品价格方面具有一定优势,下沉市场凭借此种价格优势,与线上细分渠道争夺市场份额,以持续优化的产品、服务和价格,为下沉市场消费者提供所见即所得的优质产品。同时也可发现,下沉市场的产品价格仍然具有提升空间,随着用户对家电产品品质化需求的提升以及消费能力的升级,下沉市场的价格也将随之升级。

中国家电渠道经过几十年的不断发展,家电市场的渠道结构彻底碎片化,这也意味着单一渠道大幅增长的可能性在降低。但下沉市场作为开拓的新渠道,家电整体规模增长仍在持续。随着下沉市场用户红利进一步释放,未来下沉市场的潜力仍然巨大。

2、2023年大家电下沉市场总结

2023年家电行业的渠道碎片化进一步加剧,传统实体和电商不断面临新的挑战。从消费环节上,建材渠道不断吸纳前置消费需求,在购买环节对用户形成截流;在消费形式上,新兴电商逐渐打破单一货架模式,以直播+货架多维度进军家电零售领域;从消费质量上,下沉市场经历了规模扩张期,进入到追求经营质量的新发展阶段。聚焦到下沉渠道来看,相较于2022年的蓬勃发展,2023年呈现发展回归理性、品类同频和价格竞争激烈等特点。

销售节奏回归理性,经营视角从强化出货转向重视零售

下沉市场广开店、强出货的能力,为诸多家电企业打通四六级市场提供了良好的渠道通路。这一渠道业态也表现出了强劲的规模增长动力,同比增长远超经典电商和传统实体渠道。从规模增长来看,奥维云网(AVC)监测数据显示2023年累计11月,大家电下沉市场零售额同比增长13.5%,远超线上市场的4.9%。但值得关注的是,从销售节奏来看,下沉渠道在H2表现出了不同于以往的理性,出货指数远低于同期水平,这一定程度上反应出下沉市场已经走过了规模野蛮扩张时期,对零售的重视程度有所加强。

品类发展节奏逐步同频,冰洗空进入稳态发展周期

大家电市场分品类来看,基于空调产业高增长的背景,下沉渠道中空调市场涨势突出,冰洗产业相对平稳。奥维云网(AVC)监测数据显示,2023年累计11月,冰箱、洗衣机、空调在下沉市场零售额规模同比分别增长0.9%、下降0.8%和增长26.2%。分节奏看,进入H2后,冰洗空在下沉市场的发展节奏逐步同频。在重视零售的大背景下,大家电产业逐渐进入稳态发展周期。

以内资为主导的下沉市场价格竞争激烈,下沉市场价格长期震荡

目前下沉渠道中内资企业的参与深度较高,同时用户需求的多元化尚未被完全挖掘,因而在产品的同质化竞争中,价格作为第一手段,率先表现出较大的波动趋势。从23年连续月度来看,相较于线上市场而言,下沉市场的价格大幅波动,尤其进入H2后,冰洗空均表现出一定的价格低迷状态。从23年累计数据来看,下沉市场的价格提升仍有较大空间。未来以用户消费能力提升和品质化需求提升的驱动下,下沉市场的产品结构、价格结构都有进一步的升级空间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38