Mysteel:建筑原材料周报(1.1-1.5)

核心观点

基本面情况

上周建材价格先抑后扬,其中全国螺纹钢均价周环比上涨13元/吨至4087元/吨的水平,成交整体表现一般。基本面方面,由于新增停产轧线增多,加上少数钢厂因高炉检修铁水减量,螺纹产量有所下降,其中长流程减产明显,而短流程钢厂由于利润尚可仍然维持高位。需求方面,由于央国企关账结束,基差走扩,实际及投机需求双双回升,导致表现需求有所回升。原料端,铁矿方面,目前上周铁水继续降至日均218万吨的水平,周中市场价格有小幅回调,但整体仍维持高位,焦炭首轮提降顺利落地,双焦涨势或将放缓,但综合来看成本支撑依然存在。宏观方面,目前海外美国降息预期有所降温,随着小非农数据公布,助力海外利率高利率水平维持,对商品价格形成一定利空。综合来看,上周螺纹现货价格先抑后扬主要是宏观情绪有所利空、成本支撑仍然存在所致。

对于本周螺纹钢价格走势,预计或将震荡盘整运行。供给端近期钢厂成本抬高,利润不断收缩,钢厂生产压力上升,且仍有多家钢厂具有检修计划,预计产量或将小幅回落。需求方面表现较差,但符合季节特征,总体而言供需双弱,但产业方面对钢价驱动相对不足。目前原料方面,伴随着冬储逐步启动,原料补库需求上升,铁矿石仍然易涨难跌,成本支撑尚存。宏观方面,目前政策预期再次升温,PMI数据增强政策预期、PSL重启超乎预期、美国经济数据韧性强,但缺乏持续复苏的动能均为利好信号。在成本支撑仍然存在以及宏观方面情绪再次升温的情况下,本周螺纹钢现货价格或震荡盘整运行。

建筑业方面

核心观点:上周建材消费环比上升3.01%,建材变化幅度由负转正,上周有小幅回升,这表明虽目前进入传统淡季,但会由于某些因素导致其来回波动,从整体看仍然处于低水平,预计本周建材会继续回落。

截至2024年1月3日,据百年建筑网调研,上周全国砂石矿山和加工厂样本企业总开机率为58.65%,周环比下降3个百分点;砂石矿山和加工厂样本企业产能利用率为36.28%,周环比上升2.21个百分点。

截至2024年1月2日,上周全国水泥出库量495.8万吨,环比下降2.51%,年同比下降24.71%;基建水泥直供量194万吨,环比下降2.02%,年同比上升8.99%

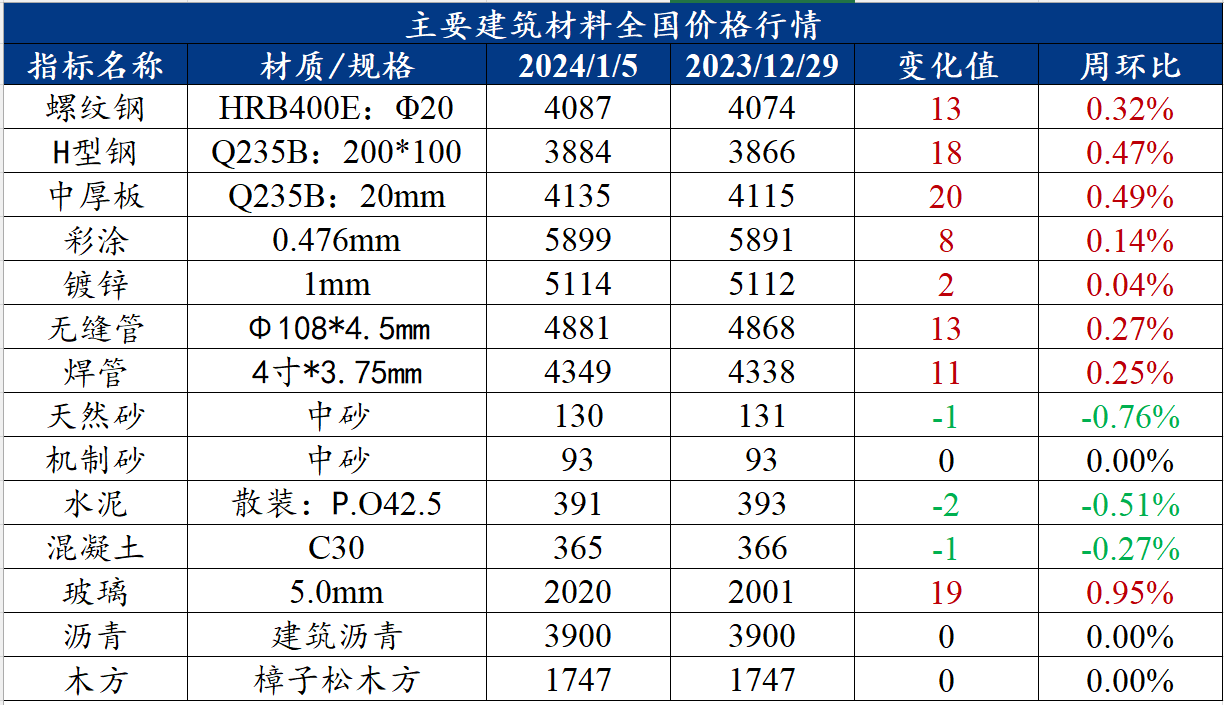

一、建筑材料价格行情

二、建筑材料行情分析

(一)钢材

1. 建筑钢材

核心观点:上周螺纹钢价格先扬后抑,预计本周螺纹钢价格或将震荡盘整运行

上周螺纹钢复盘分析

上周国内建筑钢材价格先扬后抑,周价格环比上涨9元/吨。具体来看,本网公布螺纹表观需求为226.63万吨,环比回升6.62万吨,系央国企关账结束,基差走扩,实际及投机需求双双回升所致。供给端,本网公布螺纹钢周度产量为244.19万吨,环比回落7.65万吨,主要是南方大区钢厂检修所致,总库存608.72万吨,环比增加17.56万吨,其中增量多数为社会库存,主要是道路条件改善致使厂库转移通畅。

供应方面,上周小样本螺纹产量为244.19万吨,环比回落7.65万吨,由于新增停产轧线增多,加上少数钢厂因高炉检修铁水减量,除东北、华南,其余地区产量均有下降。分工艺看,长流程企业减产明显,短流程企业因利润尚可产量继续维持高位。

库存方面,上周螺纹钢社会库存422.77万吨,环比增加6.95%,库存小幅回升。从三大区域来看,华东、南方、北方环比上周分别增加8.65万吨、7.87万吨、10.96万吨;从七大区域来看,各区域库存以累库为主,其中华北、华东区域累库较明显,而华北、西北则是去库。

需求方面,上周全国建材周均成交量13.95万吨,周环比回升5%。其中华东及南方区域成交回升明显。未来10天(1月5至14日),广西、贵州、湖南等地多阴雨天气,累计降水量有20~40毫米,其中贵州东南部、湖南南部、广西西部和北部等地部分地区有50~70毫米,广西北部局部有100毫米左右;新疆西北部多降雪天气,累计降水量有15~30、局部40~70毫米;上述大部地区降水量较常年同期偏多4~9成,局地偏多1~3倍;我国其余大部降水偏少。未来10天,我国大部地区气温较常年同期偏高1~3℃,其中西北、华北西部等地的部分地区平均气温较常年偏高4~6℃。

本周展望

对于本周螺纹钢价格走势,预计或将震荡盘整运行。供给端近期钢厂成本抬高,利润不断收缩,钢厂生产压力上升,且仍有多家钢厂具有检修计划,预计产量或将小幅回落。需求方面表现较差,但符合季节特征,总体而言供需双弱,但产业方面对钢价驱动相对不足。目前原料方面,伴随着冬储逐步启动,原料补库需求上升,铁矿石仍然易涨难跌,成本支撑尚存。宏观方面,目前政策预期再次升温,PMI数据增强政策预期、PSL重启超乎预期、美国经济数据韧性强,但缺乏持续复苏的动能均为利好信号。

在成本支撑仍然存在以及宏观方面情绪再次升温的情况下,本周螺纹钢现货价格或震荡盘整运行。

2. 中厚板

核心观点: 上周中厚板价格震荡上行,预计本周中厚板价格或将窄幅震荡运行

上周中厚板复盘分析

上周中厚板市场整体价格震荡上行,全国中厚板均价4135元/吨,周环比上涨20元/吨,整体成交情况表现一般。

供给方面,上周周开工率80.00%,周环比上升1.54%;钢厂周实际产量145.53万吨,周环比增加9.91万吨,焦炭首轮提降落地,铁矿石价格依旧高位运行,钢厂利润改善空间未见明显成效,周内虽有检修钢厂复产,但部分钢厂仍维持不饱和生产,产量低位震荡。

需求方面,随着冬季天气因素影响的不断深入,项目工程进入冬季施工阶段,终端需求不断减弱,而贸易商主动囤货意愿依然不足。

库存方面,全国中板库存总量为237.48吨,较上周上升3.55万吨,其中华北区域增量最多。

本周展望

上周中厚板市场整体价格震荡上行,整体成交情况表现一般。上周钢厂产量上升9.91万吨,生产积极性表现小幅上升。资源方面,上周社库加厂库减少1.33万吨,社会库存增加。需求方面,上周中厚板消费量为135.86万吨,环比减少8.29万吨,消费量月环比减少1.81%。下游采购节奏积极性表现一般。市场情绪面方面,贸易商整体短期看空为主。综合来看,预计下周国内中厚板行情或将窄幅震荡运行。

(二)其他建材

1. 水泥

周度观点:上周全国水泥价格稳中偏弱运行,预计本周水泥行情或将稳中偏弱运行

上周水泥复盘分析

上周全国水泥价格稳中偏弱运行。

供应方面,全国水泥熟料产能利用率38.29%,周环比下降0.22个百分点。其中华东地区产能利用率环比上涨2.35个百分点,华东福建等地区熟料企业执行12月错峰停窑完毕,现在重新开窑生产,各个熟料企业视自身情况开窑,因此产能利用率有所上升。华中地区产能利用率环比下降5.8个百分点,华中湖南地区部分窑线开窑补库,产能利用率小幅上升。西南地区产能利用率环比上升3.61个百分点,川渝熟料企业重新开窑生产,产能利用率有所上升。

库存方面,全国水泥熟料库容比66.02%,周环比下降0.38个百分点。其中华东地区熟料库存环比下降0.62个百分点,近期市场需求不佳,元旦节期间,部分工地停工,施工进度受缓,水泥出库量持续减少,加之大部窑线停窑,因此主要以消耗库存为主,因此熟料库存小幅下降。华南地区熟料库存环比上升0.31个百分点 ,近期两广地区需求一般,结合近期水泥涨价,现在大部厂家视自身情况正常开窑,因此熟料库存有所上升。西南地区熟料库存环比上升0.05个百分点 ,川渝地区近期市场需求一般,川渝市场熟料窑线停窑推涨价格,以消耗库存为主,库存大稳小动。

需求方面,上周全国水泥出库量508.55万吨,环比下降7.33%,年同比下降27.68%;基建水泥直供量198万吨,环比下降7.91%,年同比上升4.21%。

(1)北方环保管控,需求大幅下降

各地区陆续开展开展生态环境保护督察,项目多处于停工半停工状态,需求大幅下降,很多市场在供的仅小型民生工程。据河北某水泥企业反馈,出货量环比下降,主要原因是石家庄那边环保管控到1月1日,基本工地现在都停着。据山东水泥企业反馈,橙色预警,一直预警到12月末,除了部分民生工程,别的项目全部停工。基建的话几个高铁扩建(莱临高铁、滨淄莱高铁等等)也全部停工。

(2)重点工程步入收尾阶段,且短期少有新增

部分项目原拟定交付时间为12月末,前期局部出现小赶工,但是整体来看收尾项目占比较大。近期施工进度良好的重点工程,已经过了水泥用量高峰期,需求持续下降。据长沙水泥企业反馈,长沙城中村改造等项目已经临近收尾,重点项目陆续竣工,新开工很少,整体呈现下滑。

(3)赶工占比较小,带有需求有限

今年赶工情况远不及去年同期,多区域因为本周气温回升,且暂无极端天气,为四季度做最后冲刺,局部开始小赶工,带动需求回补。但该部分项目占比较少,带动需求增量远不及收尾和停工带来的空缺。据广西水泥企业反馈,本期南宁周边市场气温回升,天气转晴,施工进度增速,如南宁南北环线高速部分段需求量提升;市政的部分道路改造和地铁站点改建工程有赶工。据上海中转库反馈,上海嘉闵线在增量,火车东站用量较大,西站在建基础赶工期,属于正常施工,增量有限。

本周展望

总体来看,随着大部分地区降水偏少,气温继续回升,局部出现小赶工,但是今年赶工占比较少,且用量不大,故整体带动有限。多地完工增多且受制于季节因素,多项目进度放缓且出现停工半停工,水泥出库量持续走弱。元旦将至,节假日期间管控增多,短期内需求暂无增长点。预计下一期水泥行情或将稳中偏弱运行。

2. 混凝土

周度观点:上周混凝土价格偏弱运行,预计本周混凝土持续偏弱运行

上周混凝土复盘分析

上周混凝土价格偏弱运行。

供应方面,本轮调研期间全国混凝土产能利用率为10%,环比降低0.31个百分点。本轮调研中,北方雨雪天气影响较大,项目及搅拌站停滞,而南方市场项目资金问题依旧突出,混凝土回款近4成。随着春节的临近,项目逐渐出现停工,搅拌站专注回款,因此整体的供应继续减势为主。

发运方面,本轮调研期间全国混凝土发运量200.29万方,环比减少2.56%。分区域来看:华东地区发运量环比降低1.63%。低温天气影响,山东市场需求减弱;另外上海、浙江、江苏、江西四省混凝土运量略有减少,主要受到资金回款影响较大,目前回款维持在3-4成较多;另外福建、安徽两地发运量略有回暖,近期福建部分市场受环保影响,原材紧张,导致发运受限,本轮调研缓解,因此发运量有所回暖,安徽市场主要由于降雪等恶劣天气缓解,需求有小幅回暖。华南地区发运量环比提升0.68%。其中主要广东市场发运量有所增加,据市场反馈,近期珠三角市场的市政地铁、医院及产业园项目建设有所加快,拉动本地市场需求提升,因此需求整体增势;广西、海南两省发运量走弱,原因在于资金回款不佳及项目阶段性需求减弱。华北地区发运量环比降低6.29%。北京、天津、山西三省市由于环保预警影响,项目施工及搅拌站运输、生产均有不同程度影响,导致混凝土发运量有所下降。河北本地环保预警影响有所缓解,重点城市部分停产搅拌站有所恢复,但是由于需求尚未全面启动,因此发运量正增长有限;华中地区发运量环比降低6.32%,华中三省市场基本均有不同程度环保预警影响,导致对于项目施工及搅拌站生产存在一定影响,目前有些城市需要项目存在许可证方能施工,因此混凝土发运量有所减少。

本周展望

综合来看,北方市场基本逐步停滞状态,华北市场搅拌站也开始停产催款,因此北方需求会持续走低;1月上旬,南方市场尚且存在赶工的可能,大部分搅拌站会根据项目资金状况或项目实力背景而选择性供应,因此发运量方面仍有一定份额,短期降幅不会扩大较多。随着年关将至,传统惯例来看,1月中旬开始,混凝土需求会出现明显减势。

(三)建筑行业动态热点信息一览

建筑业

1月4日,根据CRIC监测,2023年12月重点监测房企共涉及33笔并购交易,披露交易金额的有24笔,总交易对价约284.8亿人民币,同比减少44.3%、环比增加42.1%。单月披露的单笔平均交易规模11.9亿,近半年来仅次于8月、9月,年末收并购热度有所回升但远低于去年同期。此外,本月中海物业终止与关联方收购中海通信、中海监理2项资产,建发股份终止27.51亿收购建发房产8%股权交易,母公司资产注入暂缓。

1月4日,中指院表示2023年的TOP100企业拿地总额13195亿元,拿地规模同比微增1.7%,年底推地节奏有所加快,带动企业拿地总额增速转正。TOP100门槛值为38亿元,较上年同期下降10亿元。

1月4日,中指院表明2023年的TOP100房企销售总额为62791.0亿元,同比下降17.3%。2023年1-4月,TOP100销售额累计同比持续提升,5月之后增幅下降,下半年开始转为同比下降并且降幅持续扩大,全年房企销售总体走势呈现“前高后低”

1月3日,工信部等八部门联合印发了《推进磷资源高效高值利用实施方案》的通知。其中,与水泥行业相关的主要内容有:1.坚持绿色发展,耦合协同。促进磷矿及其共(伴)生资源高效开发利用,推动磷化工全产业链清洁生产、节能降碳改造和环保提质升级,强化与建筑材料、新能源等产业耦合发展,推进磷石膏资源化利用,构建绿色节约、协同高效的发展模式。2.加大技术攻关,筑牢全产业链转型基础。3.关键技术创新工程:突破资源高效利用技术,开发磷石膏低成本净化技术和高纯石膏制备工艺,利用磷石膏制水泥、硫酸、硫酸铵等工艺技术,提高磷石膏高值化利用水平。4.推动产业耦合,促进资源综合利用。加快磷石膏综合利用,持续推进磷石膏制绿色建材、制硫酸联产水泥等应用。5.保障措施。加强政策协同,加强财税、金融、能源、投资、生态环境、自然资源、出口与产业政策的协同。将符合标准的磷石膏综合利用产品纳入绿色建材产品认证范围和推广目录、建筑节能推广使用技术产品目录,以及绿色建筑和绿色建材政府采购需求标准等。

如需建筑材料周报详细版,欢迎各位行业伙伴随时联系或添加我们的企业微信。感谢阅读!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26