Mysteel调研:今冬市场冬储意愿一般,且被动冬储概率偏高

核心观点:

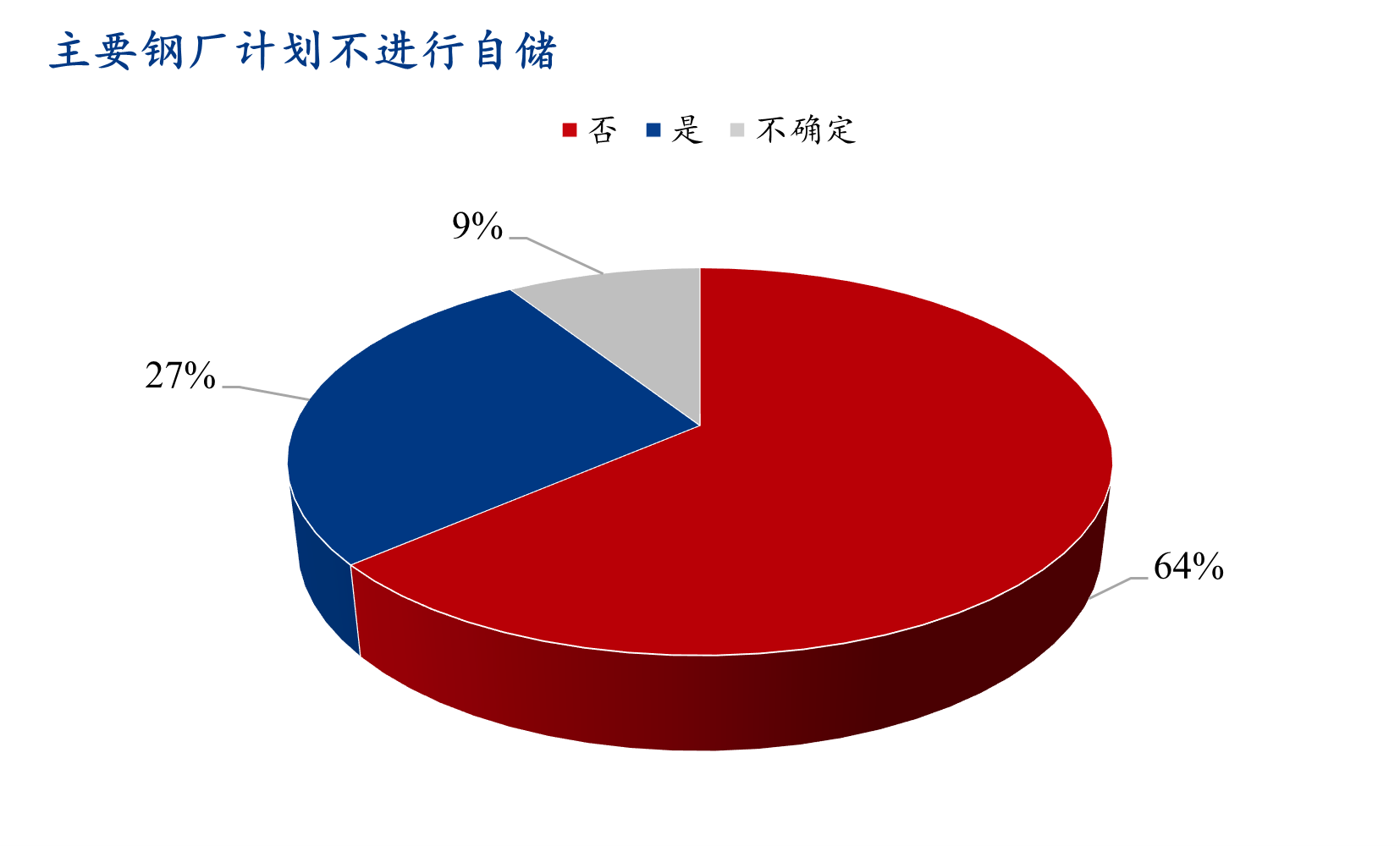

- 愿意自储的钢厂占比为27%,多数钢厂选择不进行自储,占比为64%,积极性偏低。

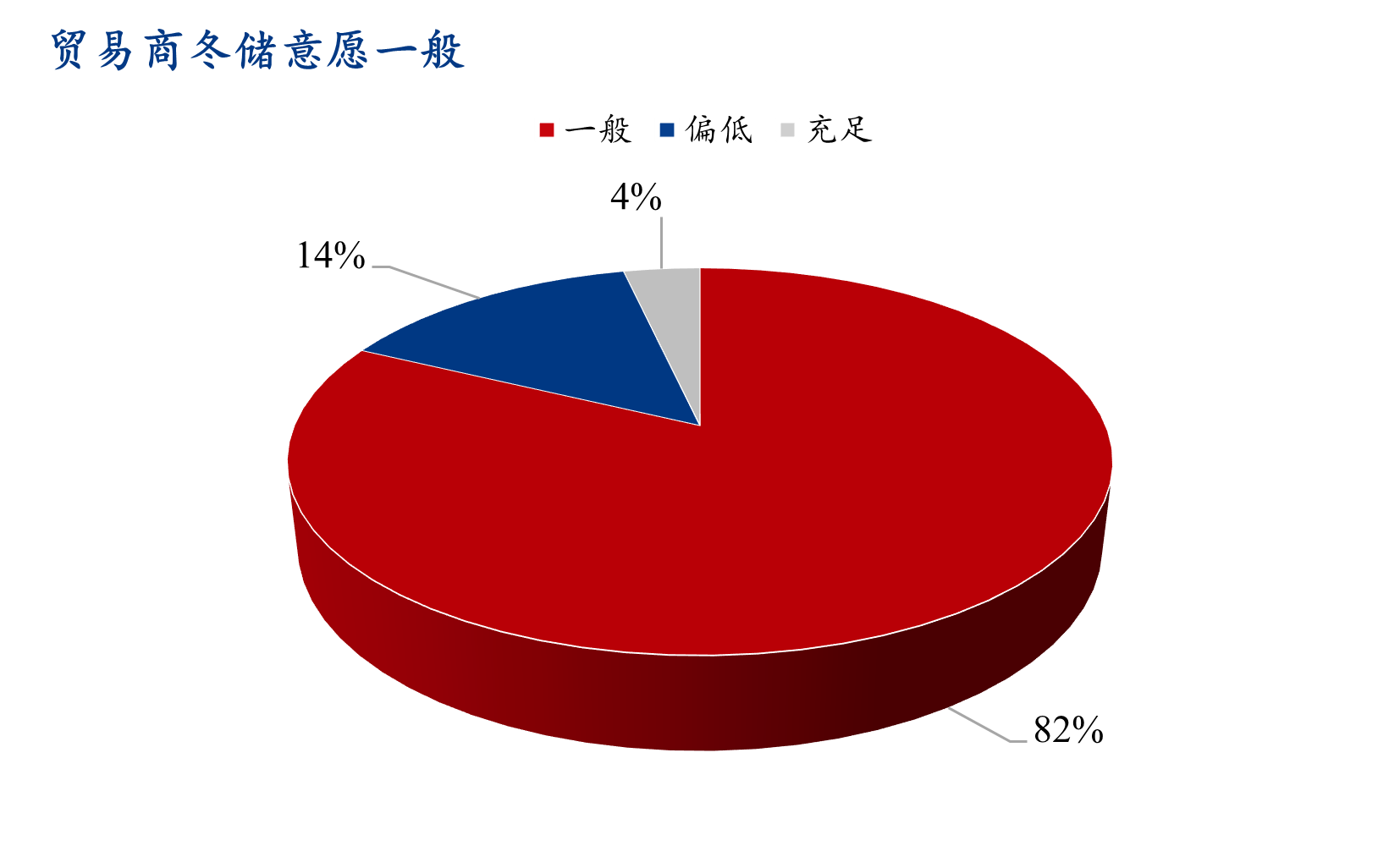

- 贸易商冬储意愿一般占比为82%,整体冬储意愿一般。

- 企业资金情况较为充足,结算方式主要选择后结算。

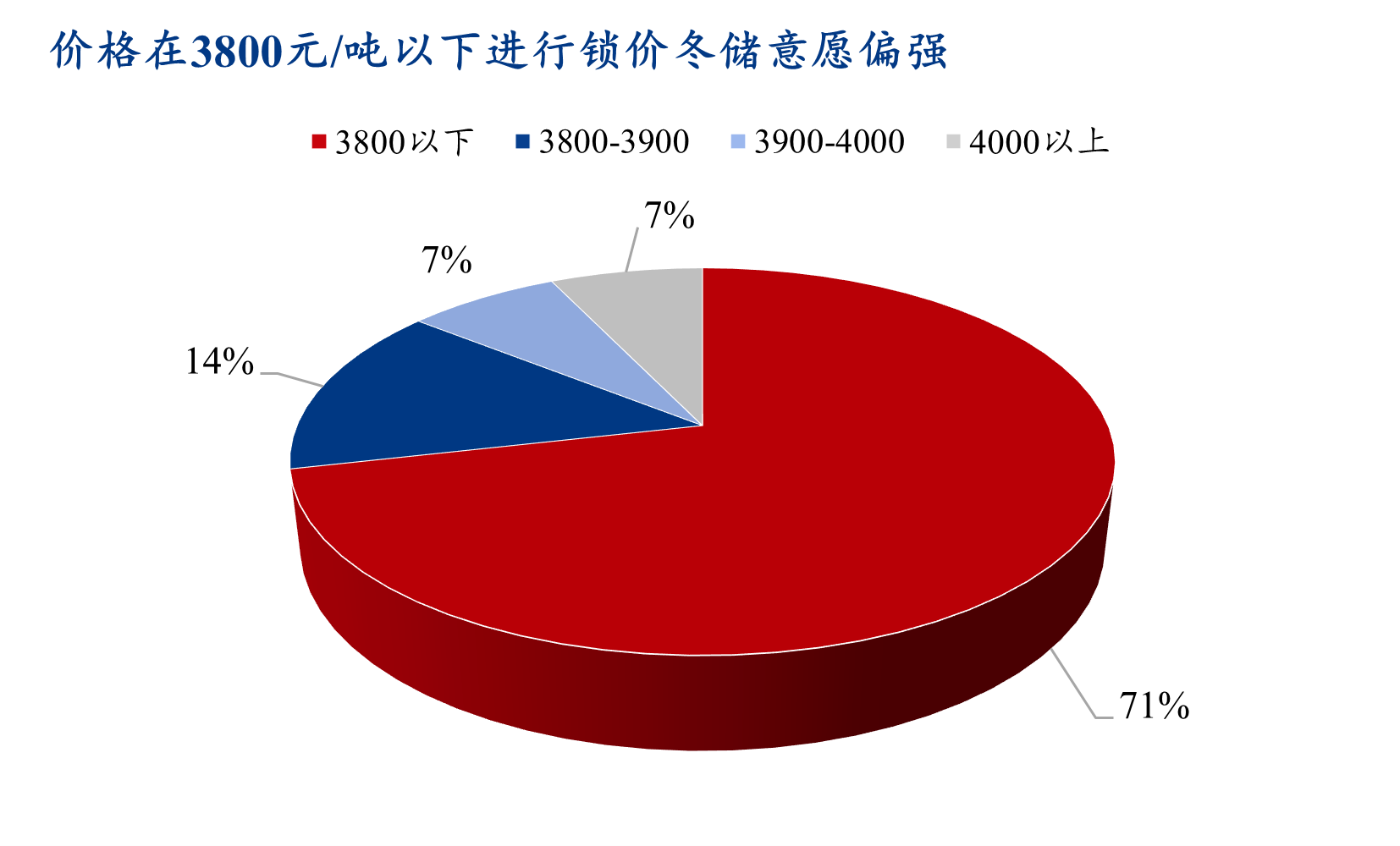

- 当建筑钢材价格在3800元/吨以下,贸易商锁价冬储意愿较强。

- 当建筑钢材价格在3800元/吨以上时,贸易商多选择被动冬储。

引言:

2024年已然到来,建筑钢材市场冬储预期进一步升温。当下市场处于供需双弱的局面当中,在炼钢成本较高的情况下,近期钢厂亏损面加剧,对于钢价挺价意愿较强,那么这将会对冬储进程造成何种影响?基于此问题,Mysteel调研团队就排产计划、资金情况、冬储意愿、结算方式以及操作策略进行了调研,具体结果如下:

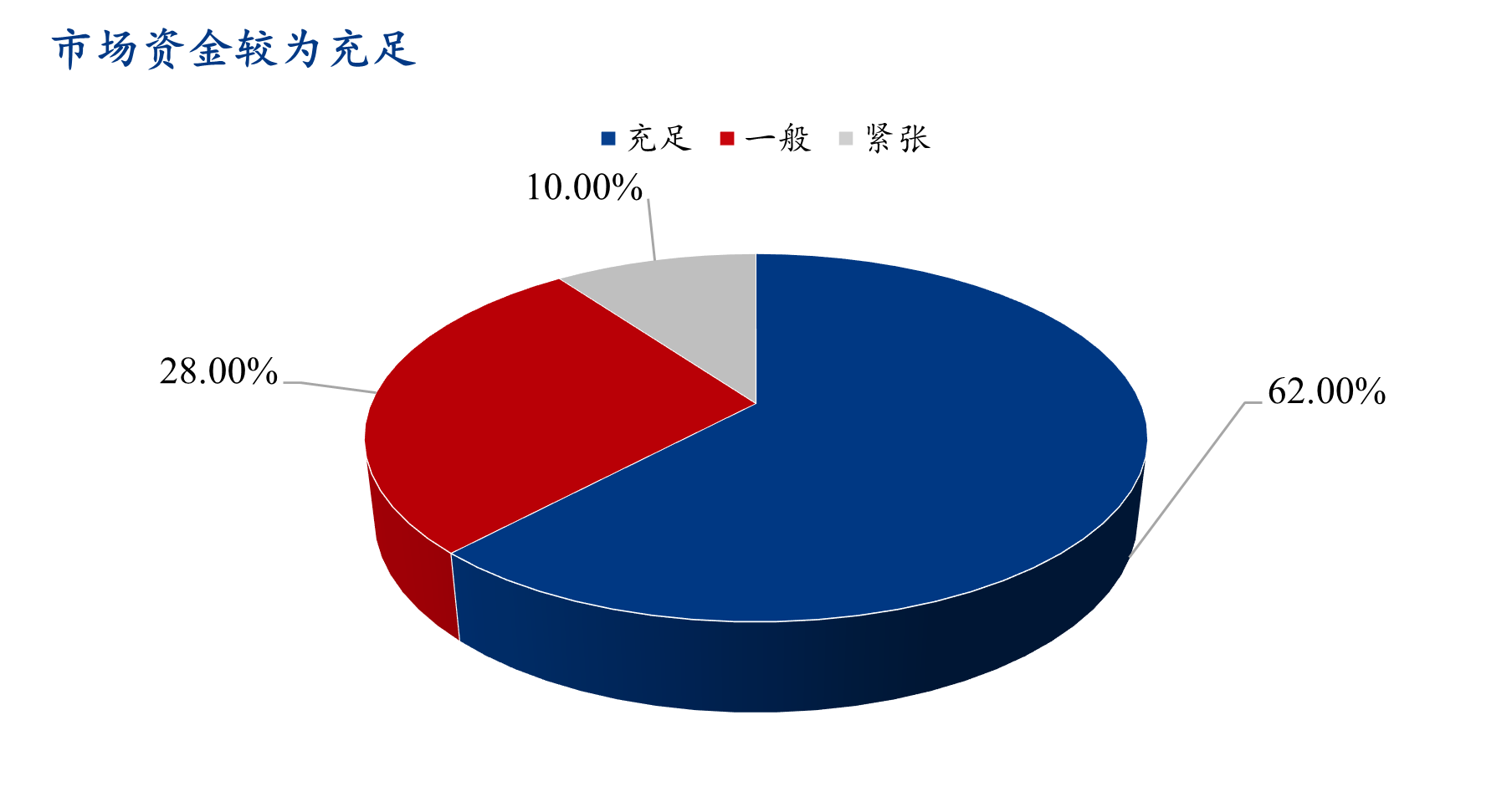

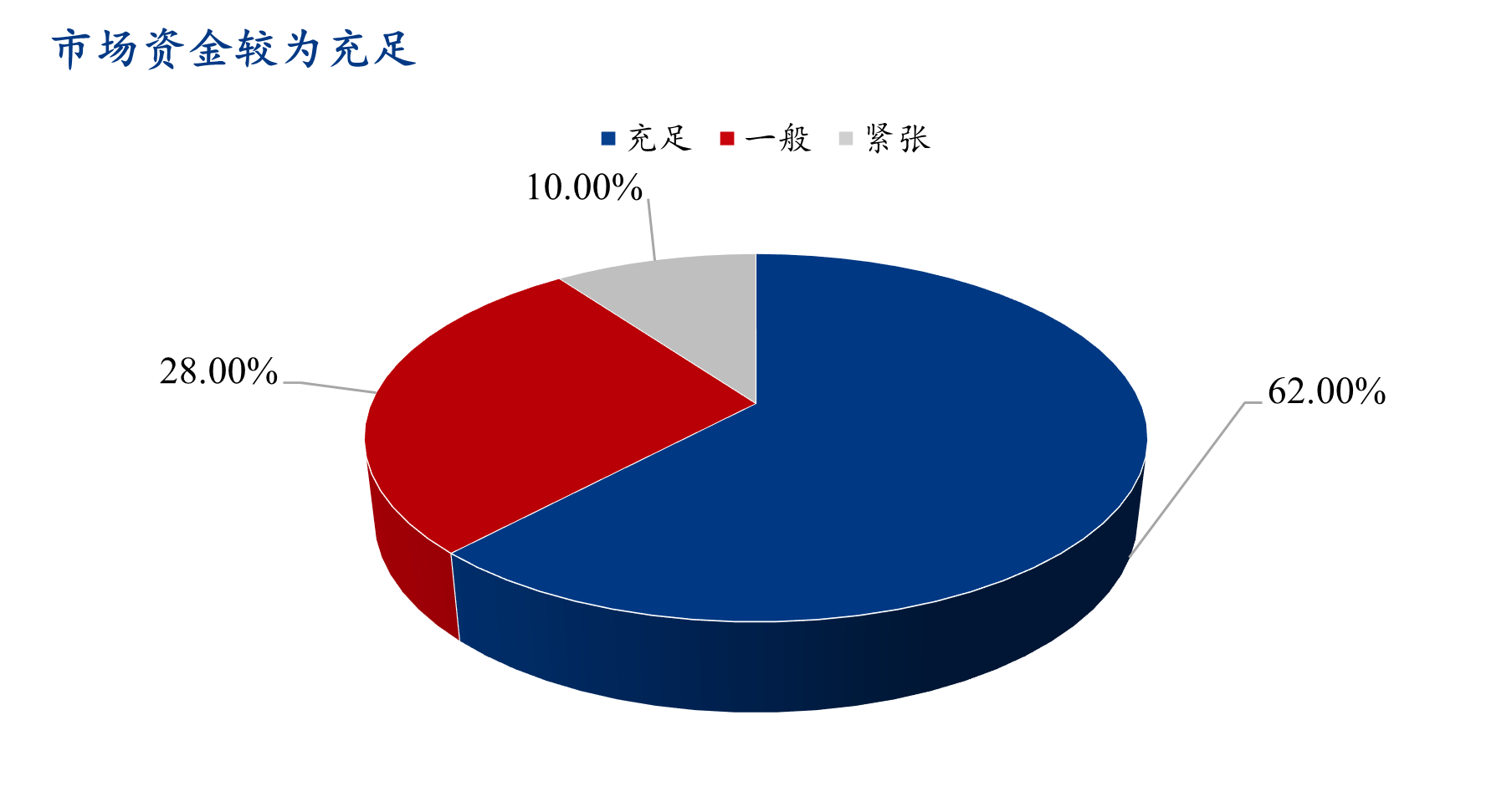

资金方面,从调研的50家企业来看,62%认为自己的资金较为充足,28%认为自己资金一般,10%认为自己资金紧张。

钢厂自储方面,从调研的22家钢厂来看,64%钢厂计划不进行自储,27%钢厂计划进行自储,9%钢厂不确定是否进行自储。

贸易商冬储意愿方面,从调研的28家贸易商来看,82%的贸易商冬储意愿一般,14%的贸易商冬储意愿偏低,4%的贸易商冬储意愿充足。

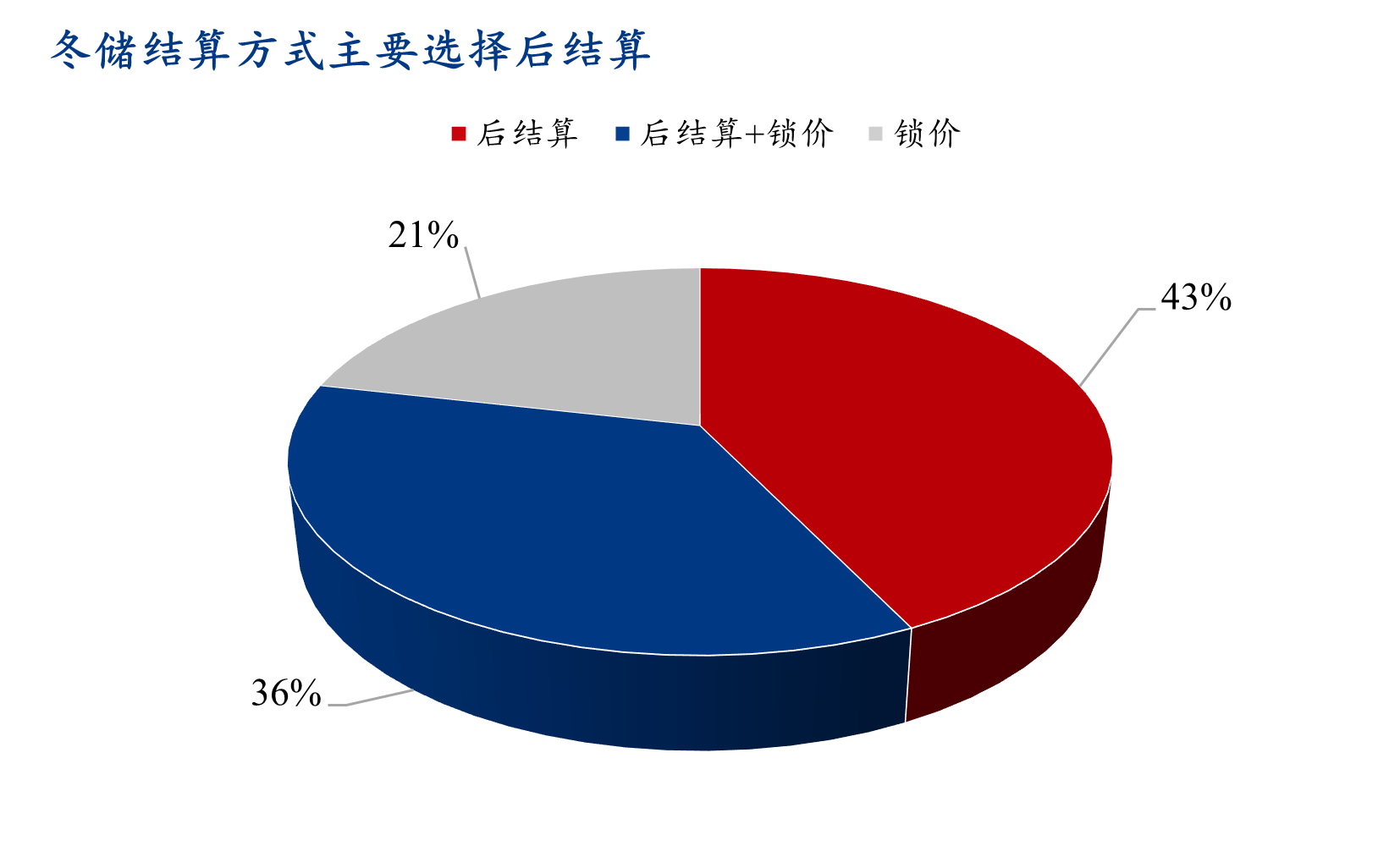

结算方式方面,从调研的42家企业来看,43%的企业选择进行后结算,36%的企业选择进行后结算 锁价,21%的企业选择进行锁价。

冬储价格方面,从调研的28家贸易商来看,71%贸易商选择在3800以下进行锁价冬储,14%贸易商选择在3800-3900进行锁价冬储,3900-4000以及4000以上进行锁价冬储均为7%。对于贸易商来说若价格居高不下,就会选择被动冬储,也就是说如果建筑钢材价格超过3800元/吨,被动冬储预期则会增强。

排产计划方面,根据调研显示,春节前许多钢厂具有停产检修计划,预计将对螺纹产量造成较大影响。

短期操作策略方面,根据调研显示,多数钢厂选择进行挺价,而贸易商主要以快进快出为主。

结论:

需求预期是影响建筑钢材冬储意愿的主要原因,目前房地产仍处在筑底阶段,后期建筑钢材需求预期仍然不明朗。同时当前由于炼钢成本高企,钢企利润捉襟见肘,因此对钢价挺价意愿强烈。那么在钢价偏高的环境下,贸易商心态偏谨慎,整体冬储意愿一般。另外,春节前钢厂面临着原燃料补库需求,因此钢厂资金面后期会趋向紧张,进而导致其自储意愿相对偏低。

就结算方式而言,由于当前钢价偏高,当前市场形成的冬储结算共识主要以后结算为主。而锁价结算方式主要是看价格是否合适,后期若钢价现货均价能够降至3800元/吨以下,那么贸易商锁价主动冬储意愿将会上升;若钢价始终保持在3800元/吨以上,然而结合当下的市场情况,钢价后期大概率会持续位于3800元/吨以上的水平。叠加当前贸易商的资金面相对宽松,那么后期被动冬储 后结算的模式可能是未来行情的演绎方向。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26