Mysteel周报:机械原材料价格监测(12.25-12.29)

核心观点:29日国内钢材指数(Myspic)综合指数报收150.3点,周环比下跌0.07%。供应方面,本周五大钢材品种供应886.31万吨,周环比降19.52万吨,降幅2.2%%。库存方面,本周五大钢材总库存1338.2万吨,周环比增20.03万吨,增幅1.5%%。消费方面,本周五大品种周消费量为866.28万吨,降2.2%%;其中建材消费环比降3.9%,板材消费环比降1.2%。本周五大品种表观消费呈现建材降幅大于板材,主要由于季节性因素对建材消费影响更明显。铜市方面:上周四国内电解铜社会库存为6.49万吨,环比增加0.64万吨国内社会库存小幅增加,年末部分进口货源集中到货以及下游年末拿货意愿减弱是造成库存回升的主要原因; 国内保税区库存继续下降至0.73万吨,上海保税区库存降至历史低点,近期到港货源多直接清关,因此本周保税区库存持续下降。上周下游企业新增订单表现不佳,部分企业因年末关账结算选择暂停交易,市场仅剩下个别头部企业仍在交易,市场交投氛围冷淡。铜现货市场波动较大,但后续逐步稳定在升水状态,市场交易少,报价实际可参考性有限。铝市方面:上周周度铝棒现货交投整体表现欠佳,下游采买意愿低,对于当前铝价心存畏高情绪,不断压价后,仅维持刚需少采原则,持货商出货显吃力感。上周中国九地铝棒社库总量继续有所减少,周环比减量1.65万吨,其中华东及华南到货入库偏少,贡献主要降幅。上周铝价延续上涨趋势,终端畏高情绪重,加之主流消费地受环保影响,部分线缆厂有所停产,下游的采购意愿有所减弱,整体现货市场成交稍显平淡。

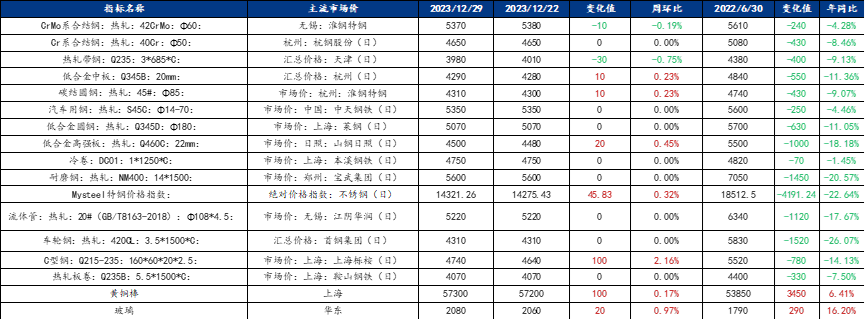

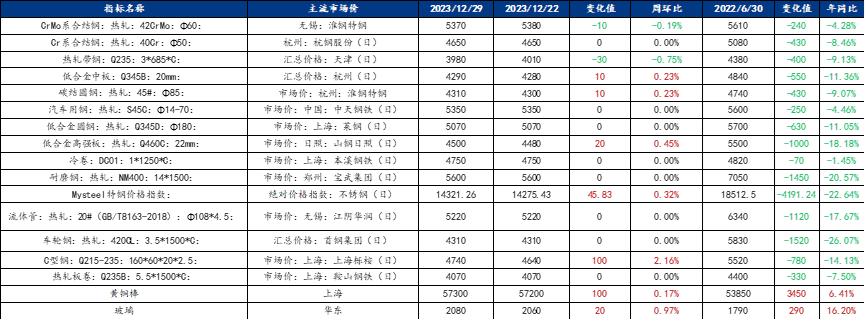

一、原材料品种价格监测

截止2023年12月29日,各原材料当日即时价格以及价格周环比情况如下:

机械行业原材料基本面分析——钢材篇

主要内容摘要①——上周中板价格震荡上行,预计本周价格将窄幅震荡运行

本周中厚板市场整体价格震荡运行,整体成交情况表现一般。本周开工率78.46%,周环比下降1.54%;钢厂周实际产量135.62万吨,周环比减少4.87万吨;钢厂产能利用率83.40%,周环比下降2.99%;钢厂库存73.88万吨,周环比增加2.50万吨。全国中板库存总量为233.93吨,较上周下降1.44万吨,其中西南区域减量最多。从供应端来看,北方多个城市环保应急响应尚未解除,叠加成本高企利润亏损,钢企生产积极性偏弱,产量延续小幅下降趋势。从需求端来看,元旦节前贸易商存货意愿偏低,下游终端谨慎按需拿货为主,市场投机需求寥寥。整体来看,淡季需求呈现下降趋势,市场进入累库阶段,但在成本支撑和宏观预期较强的背景下,预计本周中厚板价格或将窄幅震荡运行。

主要内容摘要②——热轧需求尚可 市价仍处于略偏强运行

本周国内热轧板卷价格小幅下跌。全国24个主要市场3.0mm热轧板卷价格均价为4171元/吨,较上周下跌2元/吨;4.75mm热轧板卷均价为4103元/吨,较上周下跌1元/吨。从各区域的库存数据看,跌幅最大的区域是华南地区,较上周下跌3.6万吨,增幅最大的区域是东北区域,较上周回升0.51万吨。本周市场库存降幅有所收窄,南方随着到货量的增加而呈现降库放缓趋势。随着商家手中资源偏少,年后预期消费尚可,导致市场心态稍有改变,对于降价出货规避风险的想法有所减弱。总体来看,市场仍处于谨慎态势,但压力不大的情况下,以及终端补库预期的回升,对于市价起到一定支撑。就元旦后看,供需矛盾或将有所体现,而南北价差稍有拉开,北材南下动力或将体现,供需矛盾或将呈现正向小幅累积的过程。

主要内容摘要③——全国型钢价格趋强运行,预计本周全国型钢价格将高位回落

上周全国型钢价格趋强运行:200*200H型钢全国均价3866元/吨,周环比价格上涨26元/吨;588*300H型钢4010元/吨,周环比价格上涨33元/吨;5#角钢4227元/吨,周环比价格上涨43元/吨;16#槽钢为4199元/吨,周环比价格上涨43元/吨,25#工字钢为4236元/吨,周环比价格上涨31元/吨。

供应方面:上周全国工角槽产量31.63万吨,周环比增加0.49万吨;H型钢产量28.95万吨,周环比减0.34%;长流程钢厂利润虽有所修复,但目前仍处于亏损状态,预计本周整体以降低厂内库存,出货为主。

库存方面:上周全国工角槽库存64.42万吨,周环比降1.36万吨;全国H型钢库存71.12万吨,周环比增2.47万吨。工角槽厂内库存又达到新高,接近97万吨的高位,并且当前市场价格偏高,去库仍面临较大的压力。

需求方面:据Mysteel最新调研统计,近6成商贸认为目前价格偏高,当前入场风险较大,还处于观望阶段。再加今年房地产和基建产业复苏不及预期影响,需求表现疲软,也成为当前影响市场商户冬储的主要因素,大多数的操作模式是以稳为主,维持现有库存量,降低未来可能的未知风险。

综合来看,上周全国型钢价格趋强运行,利好消息持续加持下,期螺盘面周内继续走高,带动现货价格跟涨。长流程钢企利润虽逐步修复,但仍保持着低位的开工率,从厂内库存情况来看,目前仍处于高位,涨后市场对高价接受度不高,贸易商多为投机需求进行阶段性补库操作,仍控制现有库存量。综合来看,预计本周全国型钢价格将高位回落。

机械行业原材料基本面分析——有色篇

主要内容摘要④——铜:

上周四国内电解铜社会库存为6.49万吨,环比增加0.64万吨国内社会库存小幅增加,年末部分进口货源集中到货以及下游年末拿货意愿减弱是造成库存回升的主要原因; 国内保税区库存继续下降至0.73万吨,上海保税区库存降至历史低点,近期到港货源多直接清关,因此本周保税区库存持续下降。上周下游企业新增订单表现不佳,部分企业因年末关账结算选择暂停交易,市场仅剩下个别头部企业仍在交易,市场交投氛围冷淡。铜现货市场波动较大,但后续逐步稳定在升水状态,市场交易少,报价实际可参考性有限。

机械行业动态信息一览

1、中机联:1-11月机械工业累计营收26.6万亿,同比增6.8%

中国机械工业联合会最新数据显示,2023年1-11月,我国机械工业累计实现营业收入26.6万亿元,同比增长6.8%;实现利润总额1.6万亿元,同比增长3.0%。收入与利润增速均高于同期全国工业。

2、2023年1-11月机械工业出口额7155亿美元,同比增5.8%

据海关统计显示,2023年1-11月,机械工业累计进出口总额9918亿美元,同比增长1.2%。其中,进口2762亿美元,同比下降9.1%;出口7155亿美元,同比增长5.8%。贸易顺差4393亿美元。

3、2023年1-11月内燃机行业出口额204.10亿美元,同比增4.57%

当前国内经济持续恢复向好,市场需求持续改善,带动进口回升向好。同时,我国持续扩大进口,让中国大市场成为世界共享的大市场。

据海关总署统计数据显示,2023年前11个月我国进出口总值5.41万亿美元,同比下降5.6%。其中,出口3.07万亿美元,同比下降5.2%;进口2.33万亿美元,同比下降6.0%;贸易顺差7481.3亿美元。

具体到内燃机行业,进出口表现总体平稳,出口增长高于进口。

据海关总署数据整理,2023年1-11月内燃机行业进出口总额283.06亿美元,同比增长2.83%。其中,进口78.95亿美元,同比下降1.43%,出口204.10亿美元,同比增长4.57%。

在进口金额中,汽油机、内燃机零部件下降幅度仍较大,其它类整机小幅下降,柴油机、发电机组同比正增长。具体为:2023年1-11月柴油机进口11.81亿美元,同比增长36.76%;汽油机进口4.40亿美元,同比下降31.23%;其他类整机进口23.29亿美元,同比下降0.96%;内燃机零部件进口34.10亿美元,同比下降8.71%;发电机组进口5.35亿美元,同比增长27.55%。

在出口金额中,除其他类整机下降外其余各细分类型均同比增长。具体为:2023年1-11月柴油机出口11.51亿美元,同比增长14.11%,汽油机出口13.87亿美元,同比增长2.03%;其他类整机出口21.90亿美元,同比下降9.45%;内燃机零部件出口108.04亿美元,同比增长6.32%;发电机组出口48.79亿美元,同比增长6.77%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26