红盘收官!消费电子压轴爆发,中证100ETF基金(562000)斩获三连阳!内外资均看多A股,“2024年重返牛市概率高”!

2023年A股收官日(2023年12月29日),市场延续反弹,普涨行情再现,两市超4300股上涨,沪指三连升喜迎2024年。

盘面上,科技方向尤为亮眼,金融科技ETF(159851)、电子ETF(515260)、大数据产业ETF(516700)、科技ETF(515000)等相关ETF场内价格均涨超1%!军工股活跃,军工电子、中船系均有表现,国防军工ETF(512810)场内价格涨1.29%。

3000亿市值兴业银行尾盘竞价突然涨停引发关注,收盘前其涨幅仅0.27%。业内人士推测,可能出现“乌龙指”事件。银行板块今日全天在水面下方盘整,银行ETF(512800)场内价格微跌0.19%报收。

图片来源:Wind

回顾2023年,A股市场先扬后抑,一波三折,整体表现较为弱势。上证指数全年累跌3.7%,深证成指跌13.54%,创业板指跌19.41%;北证50指数一枝独秀,上涨14.92%。

不过,近几个交易日来,A股连续反弹,人气大幅回升,近日低点有望成为阶段性底部,2024年“开门红”或可期待。

展望2024年,万和证券表示,在当前A股市场估值历史低位情况下,一方面,伴随经济持续复苏A股盈利正步入上行周期,投资者信心预计将逐渐恢复,新增入市资金规模预计将不断加大;另一方面,预计美联储加息政策将在2024年中附近转向,届时北向资金或将重拾往昔流入趋势。多方积极因素叠加,将为A股筑底回升注入动力。

多家外资巨头也相继发声肯定A股投资价值。橡树资本日前发文表示,中国股票市净率接近过去10年的最低水平,或为价值投资者带来“捡便宜”的机会。美国资产管理巨头联博最新研究报告认为,从A股自身历史看,连跌三年非“常态”,重返牛市概率高。摩根大通预计中国股票将出现持续盈利改善,这或为中国股票的基本面带来舒适的支撑。

【ETF全知道热点盘点】下面重点聊聊中证100及电子板块的交易和基本面情况。

一、歌尔股份涨停!电子龙头接棒领涨,中证100ETF基金(562000)三连阳!近两日份额连续刷新上市以来新高!

昨日普涨之后,今日A股核心资产局部仍强势,电子、传媒、计算等新经济领域龙头公司表现较好,歌尔股份涨停,立讯精密涨3.77%,三七互娱、TCL科技涨超3%;房地产、银行、建筑等行业普遍回调。表征核心资产整体表现的中证100指数收涨0.38%。

核心宽基中证100ETF基金(562000)跟踪中证100指数,场内价格收涨0.12%,日线三连阳。值得关注的是,本周资金连续4日净申购中证100ETF基金(562000),金额合计超1.3亿元,反映资金看好核心资产后市表现。

图片来源:Wind

1、中证100年内累跌逾12%,核心资产超跌价值凸显

截至收盘,今年A股交易正式结束。回望2023年核心资产表现,整体跌多涨少,中证100指数年内累跌12.64%,年线三连阴。经过近三年的调整,核心资产超跌价值愈发凸显。

从估值来看,目前A股行业核心龙头公司多数市盈率已跌至历史低位,中长期配置性价比较高,后市估值修复空间也较大。以中证100指数前20大成份股为例,截至12月28日,18只估值低于近5年50%以上时间区间,其中贵州茅台、中国平安、宁德时代、招商银行、美的集团等15股估值水平处于近5年底部区间。

东吴证券最新研报判断,2024年中国资产价格将迎来修复,过去两年半跌幅最大的相关核心资产品种的估值修复确定性较高。

数据来源:中证指数公司

2、北向资金加速“抄底”,核心资产最受青睐

核心资产跌出价值,北向资金已展开“抄底行动”。12月28日,北向资金单日“扫货”136亿元,核心资产为重点买入对象。

有关数据显示,当日共14只个股获北向资金增仓逾亿元,其中11股为中证100指数重要成份股!隆基绿能净买入金额达6.38亿元为最高,五粮液、贵州茅台净买入额分别达6亿元、5.56亿元,中兴通讯、赣锋锂业、宁德时代、比亚迪、中国中免等净买入额均在前列。

中证指数公司数据显示,中证100指数成份股均为互联互通标的,尤其符合外资偏好大市值行业龙头公司的投资风格。截至今年9月底,中证100平均外资持股比例超过5%,在主要宽基指数中处于较高水平。

数据来源:中证指数公司

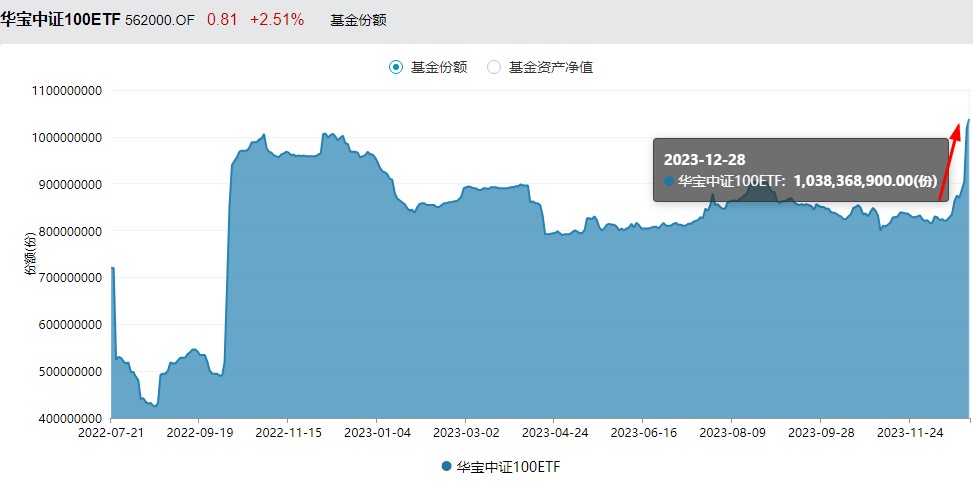

3、资金面火热!中证100ETF基金(562000)份额迭创新高

核心资产估值修复预期高涨,叠加北向资金大手笔“抄底”,不少资金着手借道核心宽基吸纳筹码。上交所数据显示,核心宽基中证100ETF基金(562000)近期份额急速飙涨,12月27日及28日连续两日刷新上市以来份额新高,最新份额达10.38亿份。

图片来源:Wind

公开数据显示,中证100ETF基金(562000)跟踪中证100指数,成份股由A股各行业核心龙头股组成,全面反映A股核心资产整体表现。与沪深300、上证50等核心蓝筹宽基指数相比,中证100独具特色——兼顾蓝筹价值与新兴成长龙头股,行业配置更加均衡,具备“行业中性”特征。

目前两市有10只ETF产品挂钩中证100指数,其中中证100ETF基金(562000)规模最大、流动性最佳,是投资者抢先布局核心资产的高效投资工具。

(注:根据沪深交易所数据统计,截至2023年12月28日,中证100ETF基金(562000)规模8.43亿元,在跟踪中证100指数的10只ETF中规模最大;截至2023年12月底,中证100ETF基金(562000)近一年日均成交额4841万元,在跟踪中证100指数的10只ETF中同期流动性最佳)

二、“需求+创新”提振,消费电子掀涨停潮!电子ETF(515260)斩获收官三连阳,机构:行业出现企稳回升迹象

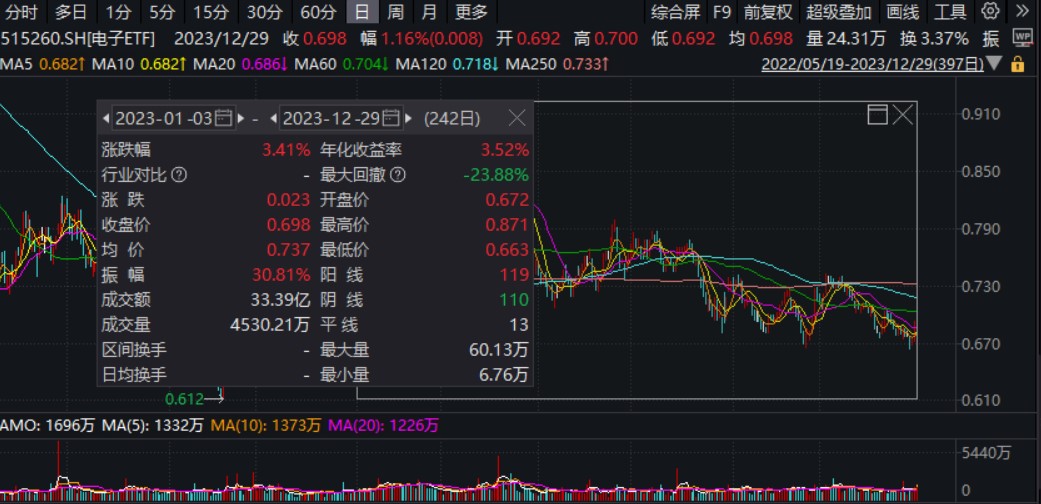

今日消费电子板块全线爆发,概念股掀涨停潮。中证电子50指数收涨1.50%,成份股中,歌尔股份涨停,鹏鼎控股涨逾5%,传音控股、立讯精密、东山精密等多股收涨超3%。热门ETF方面,电子ETF(515260)全天震荡走高,今日场内价格收涨1.16%,日线三连阳,年内累计涨幅3.41%。

图片来源:Wind

消费电子为何突然爆发?综合市场信息来看,或有两方面原因:一是终端消费数据提振,表明需求端复苏明显;二是MR等创新产品带动新增量,消费电子板块大受提振。

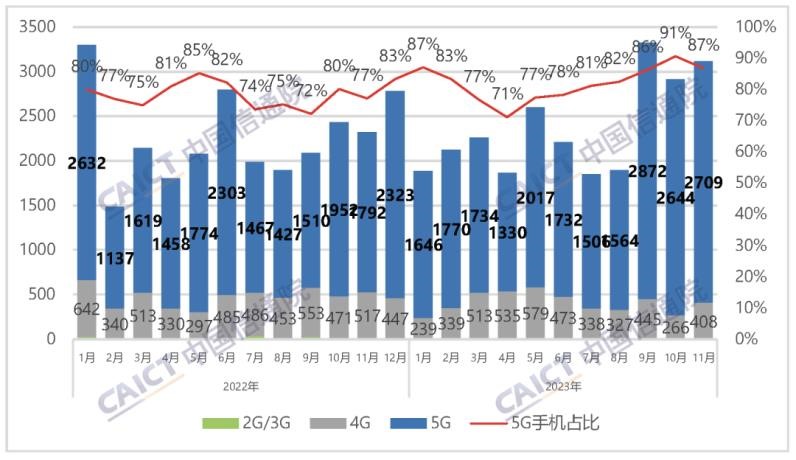

消息面上,国内手机出货量同比大增,终端需求复苏明显!中国信通院数据显示,2023年11月,国内市场手机出货量3121.1万部,同比增长34.3%,其中,5G手机2709.2万部,同比增长51.2%,占同期手机出货量的86.8%。

图片来源:中国信通院

创新产品方面,苹果MR设备发售在即,市场MR概念股活跃度形成一定的持续性。中信证券研报指出,Vision pro在硬件端展现了当前消费电子领域顶尖的参数水平,有望提供全面超越市面相关产品的硬件体验,建议关注参与Vision pro硬件产业链的相关公司。

就整个电子行业的投资来看,华福证券也表示,经历了一到两年的下行周期,当前电子行业基本面“筑底”已基本完成,且出现企稳回升迹象,寒冬渐远,静待春归。从库存角度来看,一方面,全球主要芯片厂商2023年Q3显现库存拐点;另一方面,受益于消费电子回暖,被动元件、PCB、光学元件等环节有所拉货,库存去化接近尾声。

从具体配置来看,民生证券指出,当下电子产业正处于需求及创新的双重拐点,建议积极关注电子板块最有斜率的硬件创新,AI硬件及MR将引领产业向上。同时,国产替代赛道也将进一步深化,设备材料仍是中军,先进封装或成为下一阶段重点。

布局消费电子行业复苏、AI创新硬件及半导体自主可控,相关产品电子ETF(515260)。资料显示,电子ETF(515260)跟踪中证电子50指数,持仓A股50只电子龙头股,全面覆盖AI芯片、消费电子、汽车电子、5G、云计算等热门产业龙头公司,一键布局A股电子核心资产。附前十大权重股一览:

本文图片、数据来源于同花顺、沪深交易所、华宝基金,截至2023.12.29。风险提示:中证100ETF基金标的指数为中证100指数,该指数基日为2005.12.30,发布日期为2006.5.29;电子ETF被动跟踪中证电子50指数,该指数基日为2008.12.31,发布于2009.07.22。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,中证100ETF基金、电子ETF风险等级为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47