CPT Markets:2024美元买盘追捧,热潮未退?颠覆思维,美元与美股竟毫无关联性!

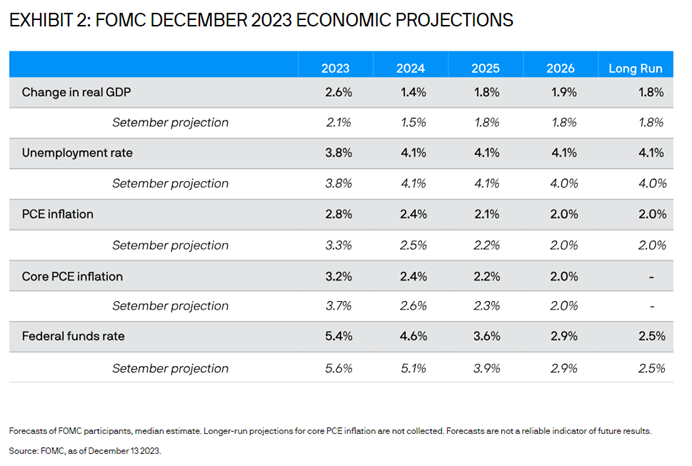

在过去两年,美元一直保持强势,但当美联储主席鲍威尔表态「开放讨论降息」后,市场风向瞬间改变,导致美元迅速回落。尤其值得注意的是,同时公布的经济展望显示,美联储官员预期2024年利率可望降至4.6%,不免让市场担忧美元是否将进一步走贬。如今,市场意见分歧,有人看空美元,认为其将受到降息预期的影响,但仍有人看多美元,不少全球大型投资机构预期,受益避险资金流及美国以外地区相对较弱的成长动力,2024年美元仍将受到买盘追捧。

若以加息与降息这两者作为变量来观察美元,CPT Markets分析师指出,若2024年美联储快速启动降息政策,甚至降息超过3码,导致年底利率来到4.6%或更低,那么确实会加大美元走向贬值的可能性,但这项结果仍须视欧元区的经济是否表现稳定,因为若欧洲央行突然转向考虑实施降息政策,就有可能否过来支撑美元指数的表现。说白点,只要欧元区的通胀持续低于预期或者经济进一步走弱,那么降息时点无疑会提前,且只要能在2024年比美国的降息时间早,这将能为美元带来反攻的机会。

到底美元强势与弱势重要吗?CPT Markets分析师表示,货币的强势或弱势都有它独特的优缺点,且货币不同于股票,其不会像股票那样增值。相对来说,它们反而被视为一种商品,若某种货币呈弱势,这只是相对于另一种货币的弱势,换言之,若美元弱势,那是因为其他货币,例如欧元、英镑或其他一系列货币,表现较为强势,反之亦然。

「当美元弱势时,意味着美股报酬会跟着变差?」这是不少投资人心中的疑问,甚至是迷思,CPT Markets分析师强调,不论美元是弱势或是强势,其相对强度均不会支配市场走向。大多数的投资人都会认为若美元弱势、非美元货币相对强势,那么弱势的美元势必对美国股市产生不利影响,非美元货币在非美国股市中表现较佳,但若以上论述属实,我们理应能够从历史数据中清晰观察到,美国股市与非美国股市的走势至少呈现一定程度的负相关。不过事实并非如此,因为美国与非美国股市的走向虽然不是完美吻合一致,但至少我们能确定他们之间的变动方向不是相反的。

我们可以根据过往的历史经验观察到,当美元贬值时,股市上涨的机率超过三倍以上,是占全年度的37%;相对而言,股市下跌的机率仅为全年度的12%,足以证实,当美元贬值时,股市上涨的机会相对于下跌更为突出。总结来说美元升值或贬值对股市的变动方向就像是掷硬币一样,是随机事件,目前尚无明确的定论,即长期来看,美元对股票市场的走势并不会有明显的影响。

CPT Markets风险提示及免责条款 : 以上文章内容仅供参考,不作为未来投资建议。CPT Markets 发布的文章主要根据国际财经数据报告及国际新闻为参考依据。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47