Mysteel:供应能力加强 需求边际下降——2024年炼焦煤在保供和双碳政策约束下的价格展望

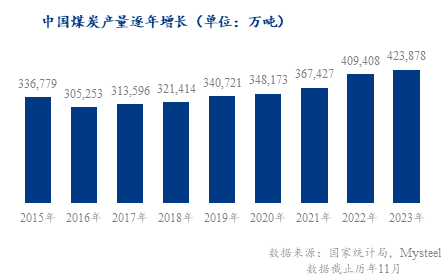

近年来我国煤炭产量保持稳定增长,在钢铁行业中,进口炼焦煤由于其品质和性价比优势成为影响我国冶金煤炭供需平衡的边际变量。

展望2024年:

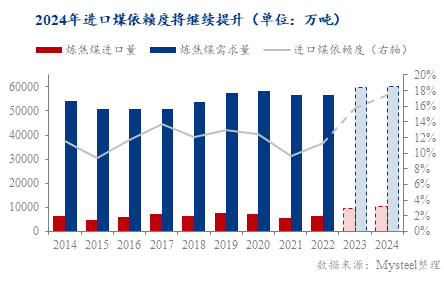

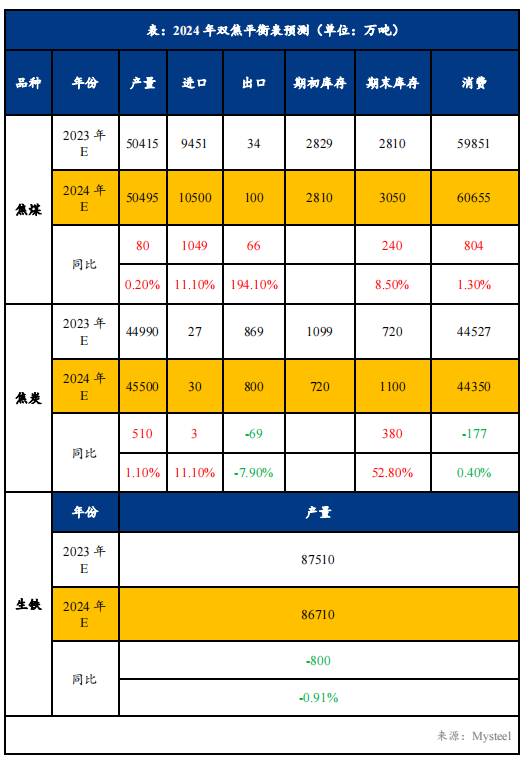

(1)预计2024年整体进口煤政策会延续2023年宽进口的基调,炼焦煤进口量继续提升;其中,由于蒙古方面基础设施条件改善,叠加俄罗斯关税可能由于美国加息周期见顶,受益于美元汇率下降而有所下调,但澳煤出口方向逐渐转为“印度+印尼”,澳洲对华出口难有明显增量:预计将会继续巩固“蒙煤+俄煤”为主流进口来源的炼焦煤进口模式; 预计2024年国内对于煤炭保供生产等支持政策将延续,煤炭产量依旧保持稳步上升趋势,但矿山安全生产问题的重要性日益凸现,预计国内炼焦煤产量增量有限; 预计2024年双碳政策执行力度和节能减排意识将加强,并且在严禁钢铁行业新增产能,鼓励焦钢一体化整合政策背景下,生铁产量难有增加,焦煤需求增速可能下滑。

(2)整体来看,明年炼焦煤市场呈现进口增长,但总量增速放缓,或导致库存增加,价格压力加大:

(3)预计2024年焦煤进口量较今年增加1000-1100万吨左右,进口煤依赖度达到17%左右;产量与需求分别较2023年上升0.2%和1.3%,炼焦煤价格*中枢可能承压下移至1500-2400元/吨区间波动。

文中炼焦煤价格*使用安泽低硫主焦煤价格

【正文】

一、进口“蒙煤+俄煤”模式进一步巩固

01 进口快速增加,格局初步形成

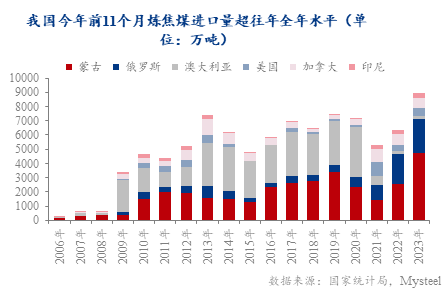

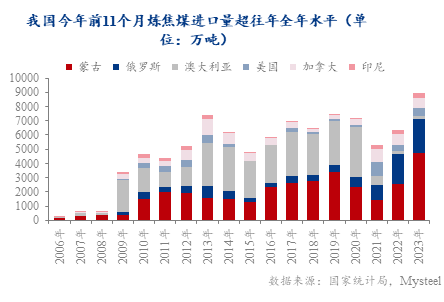

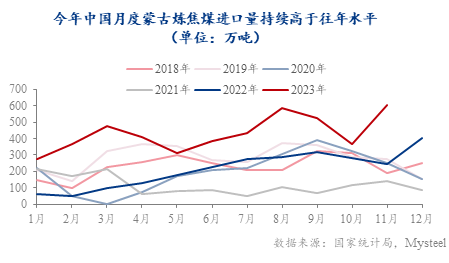

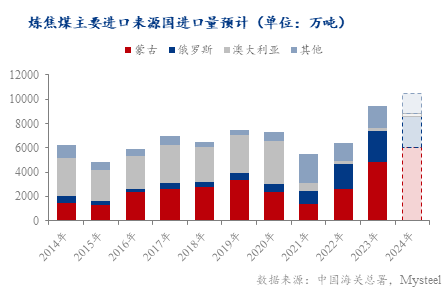

今年我国炼焦煤进口量激增:截止1-11月,我国炼焦煤进口9063万吨,同比去年同期增长58%,并已超过往年全年进口量水平。从进口国来看,由“澳煤主导”向“蒙煤+俄煤”的进口格局转变已经基本完成:1-11月累计进口蒙古和俄罗斯炼焦煤合计7121万吨,已占到年内总炼焦煤进口量的78%(蒙古占52%,俄罗斯占26%)。进口格局的转变源自于澳煤进口受限和蒙、俄两国煤炭的价差优势。(参考《2023年炼焦煤进口:总量激增下的结构变化》)

02地理位置优势与运输条件改善助力蒙煤出口

蒙古国为我国进口炼焦煤的第一大来源国。从蒙古国成煤时代来看,自西向东逐渐变晚,这导致变质程度也自西向东逐渐降低。炼焦煤主要分布在西部和中南部地区,动力煤则主要集中在中部地区,而褐煤的主要分布地是东部地区。

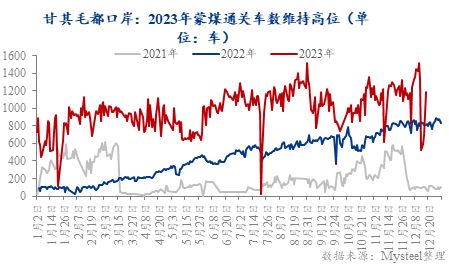

当前蒙古国较为重要的煤矿有三个,分别为:塔本陶勒盖煤矿(TT)、那林苏图海煤矿、敖包特陶勒盖煤矿。其中蒙古国最大的露天煤矿TT矿是唯一直接出口焦煤精煤(蒙5#)的煤矿,也是沙河驿交割品蒙5#精煤的来源;同时从我国口岸地理位置来看,甘其毛都口岸距TT矿距离仅有270公里,因此其成为我国最重要的焦煤进口口岸。

当前蒙古与中国的煤炭运输主要通过铁路运输与汽运进行。以甘其毛都口岸为例,当前煤矿运输经过中盘铁路运输(TT矿-嘎顺苏海图口岸),以及短盘汽车运输(嘎顺苏海图口岸-甘其毛都口岸)后进入中国。

今年6月底,在我国与蒙古国访问中提到加快启动蒙古国嘎顺苏海图口岸至中国甘其毛都口岸边境铁路建设问题,并计划于2024年投入使用。11月内蒙古巴彦淖尔市发改委调研组深入甘泉铁路甘其毛都站,调研铁路项目建设规划。此外,乌力吉—查干德乌拉口岸计划2024年实现正式开放通关过货,策克—西伯库伦铁路建设也正在加速,未来将极大地提高蒙古向中国运输焦煤的能力。

从四季度蒙煤通关来看,虽开始执行线上竞拍模式,但进口量同比往年仍保持高位,在蒙煤性价比优势依然较大下,交易模式转变短期来看对进口影响较小。

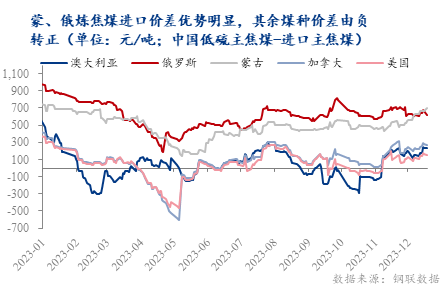

然而,近期蒙古能源燃料短缺可能影响短中期煤炭生产和发运。据蒙古能源部门,当前由于缺少燃油进行煤矿生产,并且冬季降雪规模较大,蒙古国内雪层覆盖率高达70%,有11个省的30个县遭遇白灾,12个省的48个县转入防灾条件,道路恢复通行速度缓慢,导致物资运输困难;因此,在保证民生的前提下,蒙古国开始减少或暂缓煤矿生产,并且由于运输受阻,近期蒙煤通关车数有所下滑。目前蒙古方面正积极解决相关问题,但若短期无法恢复正常能源供应,则在中转库存消耗后可能会影响明年的煤炭供应。

整体来看,2024年蒙古国煤炭运输环节的优化将提升出口效率,但能源不足导致的煤矿开采下滑是目前主要的短期风险。预计蒙古国炼焦煤出口供应保持增长。

03俄煤关税压力有望边际缓解

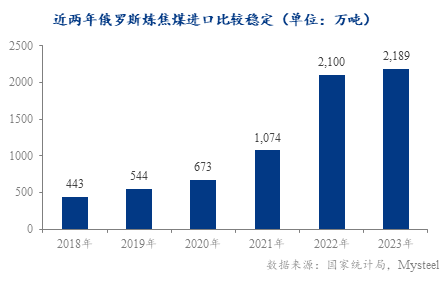

俄罗斯为我国炼焦煤第二大进口来源国,一方面由于其与我国的地理位置优势方便运输,另一方面由于2022年欧盟对俄罗斯煤炭禁运正式生效,因此俄煤对中国出口量开始大增。

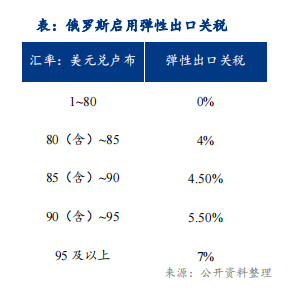

但今年10月起,为对冲宏观市场波动风险,俄罗斯对大多数商品出口施加浮动关税,并与美元兑卢布汇率挂钩,维持到2024年底。截止2023年12月26日,美元兑卢布汇率为91.9690,对应5.5%的出口税率;同日俄罗斯K4主焦煤CFR价格报得270美元/湿吨,估计FOB约为257美元/湿吨。据此计算在俄罗斯施加弹性出口关税后,俄炼焦煤进口成本约提升14-15美元/湿吨左右。

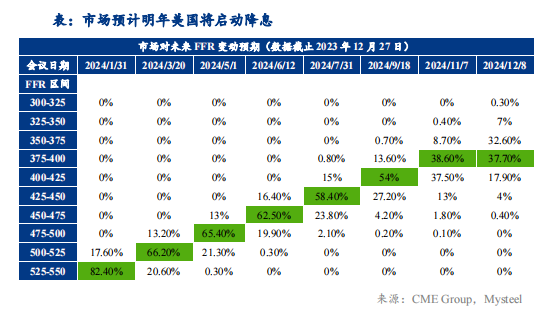

然而,随美国经济热度逐渐消退,降息预期也愈来愈近。美联储12月FOMC会议上意外放鸽,表示尽管通胀仍居高不下,但在一年中已经得到缓解,点阵图显示明年的政策利率不会比今年更高,变相官宣了本轮加息周期见顶。根据CME统计,市场预期更为乐观,预计从明年3月起将有5-6次降息,明年年底政策利率将达到4.0-4.25%,较当前下降125-150个基点。因此对于美元兑卢布的汇率在2024有望下调,进而恢复以美元计价的俄炼焦煤进口性价比。

04澳煤进口增量有限且未来价差难恢复

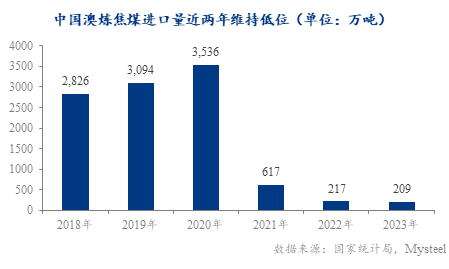

澳煤在2020年前为我国的主要焦煤进口来源,但在2020-2022年我国澳煤进口受限,进口量快速下滑,本年度截止11月仅有209万吨进口量。虽然从价差看,澳炼焦煤与国内低硫主焦煤价差有些边际改善,但在我国暂缓澳煤进口的时间内,澳洲将出口转向印度等地,短期格局难以改变。

印度、印尼未来将成为焦煤进口大国。印尼除生产动力煤以及少量气煤外,几乎无其他焦煤产能。当前印尼共计约2000万吨焦化产能,对焦煤的需求快速增长,同时在印尼运营焦化厂的大多为中国企业(青山、南钢、旭阳等),上述企业在今年也开始向印尼海运焦煤。另外印度钢铁产能正处于快速扩张期,截至2022年底,印度粗钢产能1.57亿吨、产量1.25亿吨,产量同比增长2.93%,全球占比为6.6%,排名第二,成为全球钢铁市场重要的参与者,并且根据该国规划,未来十年钢铁产能将翻倍,且以长流程为主,同样有强劲的焦煤需求。

根据地理位置和资源禀赋看,印度、印尼焦煤储量均有限且品质较低,并由于距离澳洲较近,海运价格较低,预计未来国际焦煤市场“印度+印尼”格局可能将影响澳炼焦煤主流价格。因此推断2024年澳炼焦煤价差难改善,我国澳煤进口难有增量。

二、双碳政策引导下焦煤产需增速可能放缓

01安全生产优先级提高,保供增产同样持续

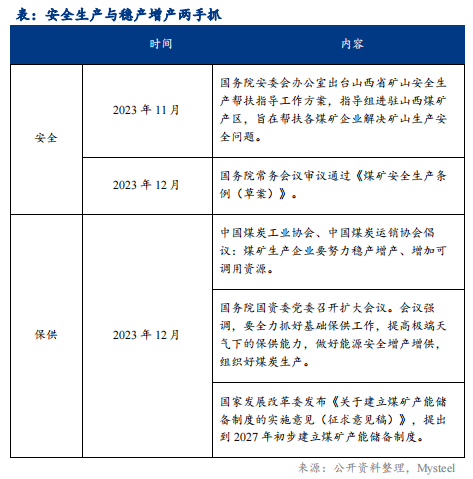

今年11月入冬以来,煤炭主要产区煤矿事故频发,涉事煤矿均有停工停产举措,并且今年11月底国务院安委会针对主要煤炭产区出台安全生产帮扶指导工作方案,通过进驻产区调查各煤矿安全隐患,并协助指导,提升安全水平;此外,国家也拟出台多项政策来保障生产安全,其重要性不言而喻。

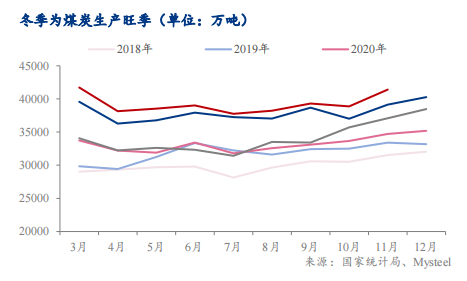

但从月度看,冬季为煤炭生产的主要时期,在发改委多次发声关于煤炭保供,稳产增产,以及建立煤炭储备制度等政策引导下,今年我国煤炭产量仍稳定增长。截止11月,我国煤炭产量42亿吨,同比去年增长3.5%。

安全生产可能是制约煤炭产量的因素,预计后续再次出现安全问题时的处理与举措将比往年严格,阶段性的生产的波动也将明显。同时考虑煤炭增产主要为保证民生用电,2024年煤炭产能释放将更多地流向动力煤,焦煤产量增速放缓但依然有小幅上升。

02 双碳目标压制钢铁生产,焦煤需求难有突破

从整体看,根据今年8月七部委联合印发的《钢铁行业稳增长方案》,方案强调“2023年钢铁行业供需保持动态平衡,全行业固定资产投资保持稳定增长,经济效益显著提升,行业研发投入力争达到1.5%,工业增加值增长3.5%左右;2024年行业发展环境、产业结构将进一步优化,高端化、智能化、绿色化水平不断提升,预计工业增加值增长4%以上。”

但从边际上看,当前我国钢铁市场产能过剩问题依旧存在,并且双碳政策下环境治理的优先级不断提高,12月我国国务院印发《空气质量持续改善行动计划》提出严禁新增钢铁产能,并推动焦钢一体化布局,加强短流程电炉炼钢的产量占比,预计将对于炼钢中煤炭消费将有一定限制。此外,近期环保检查导致的停产限产现象再次增多。河北、江苏、山东等地部分钢厂由于重污染天气等情况开始限产。

整体来看,2024年是否会再出进行粗钢平控政策暂未可知,但出于环保与节能减排考虑,钢铁需求大概率无明显增长,对于原料的支撑也较为有限。

综上,预计2024年生铁产量小幅下滑,焦煤产量和消费量增速下降,对于进口煤的依赖度将再次提升。根据钢铁行业用煤需求以及进口变化推断,预计2024年焦煤进口量较今年增加1000-1100万吨左右,进口煤依赖度达到17%左右;产量与需求分别较2023年上升0.2%和1.3%,价格中枢有望略微下移至1500-2400元/吨区间波动。但需注意全球宏观环境波动,以及政策变化对于整体钢铁行业和煤炭需求的影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47