中邮证券:给予中芯国际买入评级

中邮证券有限责任公司吴文吉近期对中芯国际进行研究并发布了研究报告《营收环比增长,上调全年资本开支计划》,本报告对中芯国际给出买入评级,当前股价为53.6元。

中芯国际(688981) 事件 11 月 10 日, 中芯国际公告三季报,前三季度实现营业收入 330.98亿元,同比-12.35%;实现归母净利润 36.75 亿元,同比-60.86%;实现扣非净利润 22.72 亿元,同比-71.50%;实现毛利率 23.01%,同比-12. 99pcts。按照国际报告准则,公司 Q3 实现营业收入 16.2 亿美元,环比增长 3.9%;毛利率 19.8%,环比下降 0.5pcts;整体出货量增长 9.5%,但由于总产能增加至 79.6 万片,平均产能利用率下降1.2pcts,为 77.1%。 投资要点 中国市场高库存缓解, CIS/ISP、射频蓝牙、显示驱动和 NOR Flash快速增长。 分区域看 ,中国、美国和欧亚区营收占比 分别为84%/12.9%/3.1%,环比+4.4pcts/-4.7pcts/+0.3pcts。中国区营收环比增长 10%,主要受益于中国市场产品高水位库存问题的缓解, 库存降至相对健康水平,而美欧客户库存仍处于历史高位。 分应用看,智能手机、物联网、消费电子和其他类收入占比分别为 26%、 12%、 24%和 38%,环比-0.9pcts/-0.4pcts/-2.4pcts/+3.7pcts。应用于国内终端的 CIS/ISP、射频蓝牙需求较好,环比增长 24%和 28%;显示驱动库存恢复至健康水平,销售收入环比增长 16%;特殊存储需求饱满, NORFlash 环比增长 27%。主要受益于中国客户的新产品需求较好,部分大宗产品供不应求。 40/55nm 需求旺盛,产能加速扩张, 2023 年资本开支计划上调至75 亿美元。 2023Q3 公司月产能(折合 8 英寸) 79.58 万片,环比增加4.15 万片/月,高产能基数下产能利用率下降至 77.1%;晶圆 ASP 为2161 美元,环比下降 5%。三季度产能释放主要为 8 英寸天津厂产能和 12 英寸北京和深圳厂产能,天津厂产线主要为 0.15-0.18μm 的 BCDAnalog Power, 北京和深圳主要为 12 英寸 40/55 纳米产线,主要应用于 CIS/ISP 和 NOR flash 等。全年看, 8 英寸天津厂产能预计增长4 万片, 12 英寸增长 2 万片。 从制程看, 40/55 纳米仍紧张。首先,40nm 的 CIS 背部减薄需要 15-20 层光罩,要求高,周期长,产能紧缺,供应交货慢。其次, 40nm 应用要求较高,对于 MCU、 DDIC 等需要非常强的专一的离子注入设备,设备的复用性差导致部分产能的紧缺。 55nm 的 CIS senor 部分,由于相对强的竞争力,低价位手机和显示器 DDIC 多数用 55nm。同时在 NOR Flash 方面,行业低价状态引发补库囤货需求,增加了对 55nm 产能需求。 2023Q3 资本开支 21.35 亿美元,同比+4%,环比+23%。公司上调 2023 年全年资本开支计划 18%至 75 亿美元(原指引 63.5 亿美元),主要由于公司为保证已启动的项目达产,允许设备供应商提前突破,以应对目前全球地缘政治对设备交付周期的影响。 展望后市,公司认为全球扩产节奏快于需求增长,行业竞争加剧,存在产能过剩风险。但是公司扩产基于整体发展节奏和用户订单需求,对未来产能去化持乐观态度。 市场需求呈双 U 型走势, 海内外节奏不同。 公司认为市场仍处于底部,走势呈现双 U 型,复苏时间预计延长一年。需求方面看,全球不同区域对库存的速度和芯片转换节奏不同,中国客户库存达到进出平衡水平,但美欧仍处于历史高位。同时汽车芯片相关库存开始偏高,从激进扩张转向专注核心业务,严格控制库存和成本,流片更加谨慎。除数据中心相关高性能运算芯片、晶背加工和双晶圆及三晶圆铜铜键合以及 chiplet 之外,市场缺乏新的动能和亮点,需等到市场复苏。公司判断主要依据: 1)前 20 大代工客户库存数据,根据客户库存周转天数,补库周期情况等; 2) NTO(new tape out),即新产品情况,一般领先于量产周期一年,目前积累的 NTO 情况基本代表次年整体产品需求; 3)从手机、消费电子和工业三方面看,三季度智能手机新产品和换机潮带来小规模复苏主要表现为季节性特征,预计 2024 年需求与往年持平,不影响大趋势。 盈利预测 我 们 预 计 公 司 2023/2024/2025 年 分 别 实 现 收 入436.07/508.05/614.94 亿 元 , 实 现 归 母 净 利 润 分 别 为58.85/73.70/97.46 亿元, 12 月 15 日股价对应 2023-2025 年 PE 分别为 72/58/44 倍, 维持“买入”评级。 风险提示: 市场需求不及预期;先进制程进展不及预期;成熟制程竞争加剧;地缘政治风险;汇率波动风险

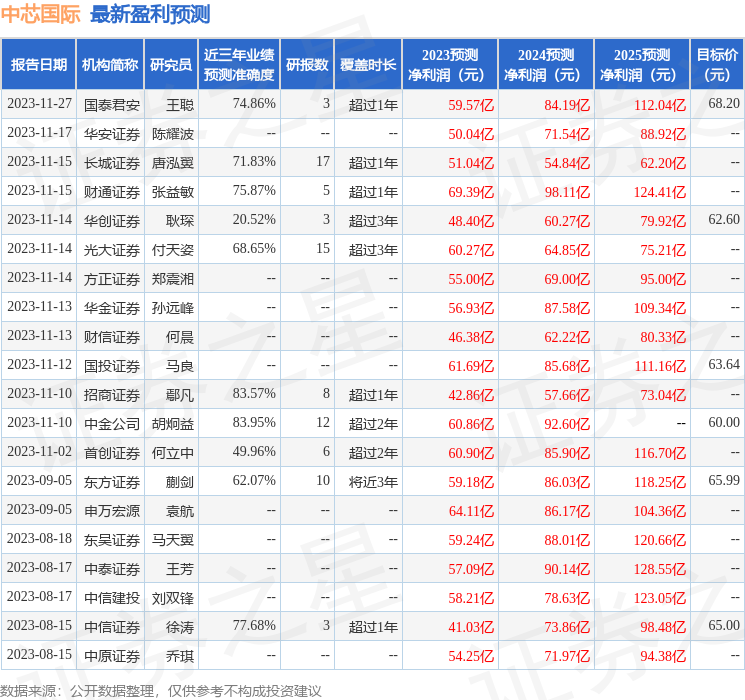

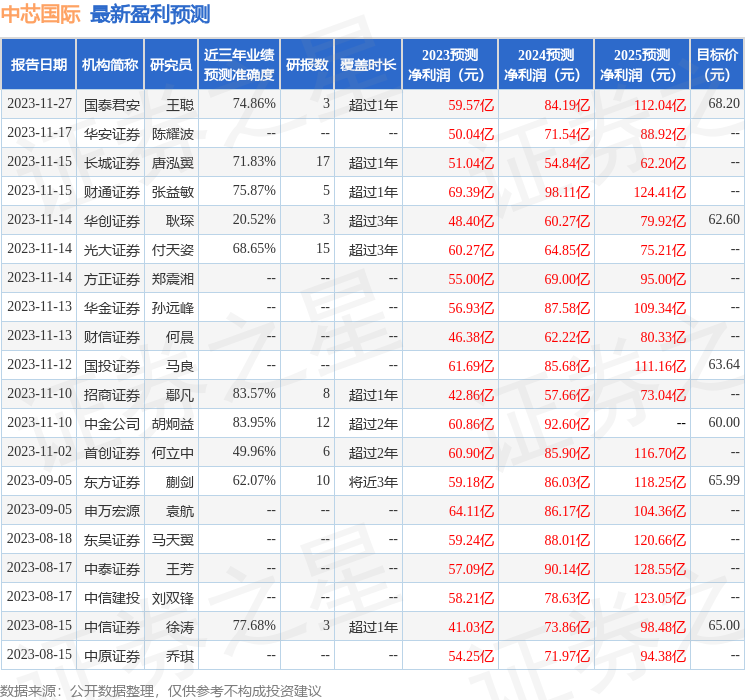

证券之星数据中心根据近三年发布的研报数据计算,中金公司胡炯益研究员团队对该股研究较为深入,近三年预测准确度均值高达83.95%,其预测2023年度归属净利润为盈利60.86亿,根据现价换算的预测PE为69.98。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级12家,增持评级3家;过去90天内机构目标均价为62.83。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26