创新药探底回升!行业确定性显著

消息面上,港股创新药龙头药明生物于近日公告,根据购回授权,公司获准于香港交易所购回最多4.25亿股股份,占于股东周年大会当日已发行股份总数的10%。此举或将弥补此前“PPT”重创,再次稳定市场信心。

创新药行业调整充分,确定性趋势显著

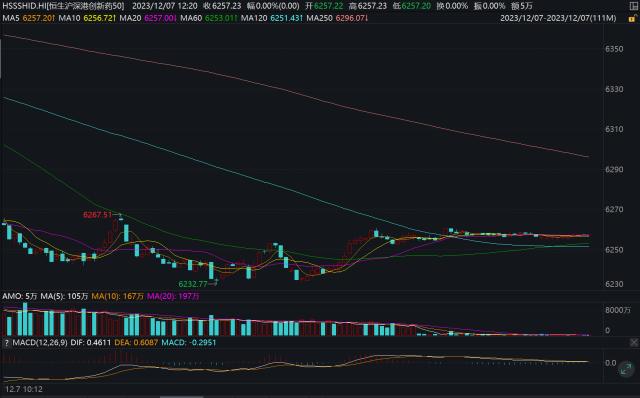

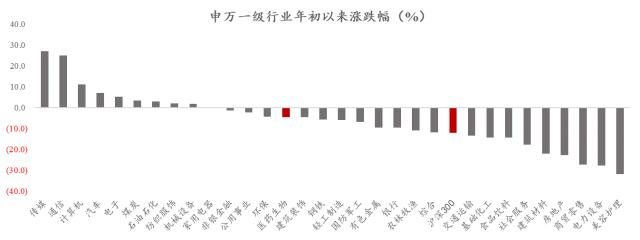

从指数表现看,医药行业自2021年6月初开始调整,已历经2年半的时间,调整原因包括医保、集采、创新药等医药政策影响、前期累积的涨幅过大、估值及业绩等均需要消化、疫情后常规诊疗需要时间恢复、宏观经济和消费复苏影响、国际政治经济环境影响等。

经过较长时间调整后,在目前时间节点,上述影响因素已呈现较明显的改善迹象。且通过近几年行业低谷期的调整,行业确定性趋势越来越显著:创新已成确定性发展趋势、医保价格谈判在常态化机制下逐步优化、集采等价格边际影响有望减弱、国际化道路逐渐明晰、商业化落地速度加快且美联储加息周期获奖结束。建议继续关注行业的配置性机会和景气度确定的细分领域。

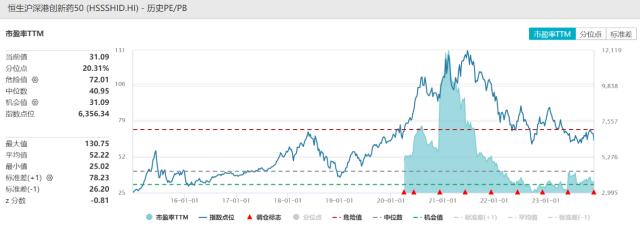

与此同时,行业整体估值虽有所提升,但仍处于十年以来较低位置。虽四季度医药有所反弹,但与近 10 年行业整体估值比,目前行业的估值,无论是绝对还是相对估值都处于历史底部区间。从中长期看,行业的需求确定且刚性,受益于老龄化进程、创新、消费复苏等因素推动,估值水平未来仍有一定的上行空间。

药品行业的发展以产品驱动,良好的管理+领先的产品+优秀的渠道是企业发展的重要支撑。大型盈利药企在管理和渠道方面有更加丰富的积淀,目前产品创新能力也初见成果。

此轮行情推动力回归至产业技术及终端需求,基本面可验证性强,行情具备行稳致远特征。国内创新药产业初步建设完成了相对完善的集政策、人才、资本三大要素创新生态系统,制度根本性变革和系统的成功建设带动生产要素快速集合,后续产业结构得以重塑产业运行至研发升级,创新求真,国际融合阶段,创新主体竞争格局从草莽时代的混沌走向分化。

长江证券观点:短期来看,出海或是国内药企打开局面的一剂良方。据中国海关总署数据统计,2018-2022 年我国医疗器械出口整体呈增长态势,年均同比增长率达 8.7%。与此同时,2022 年国内主流器械和制药公司海外收入平均占比仅为 32%和 21%,提升空间巨大。长期来看,国产创新升级有望开启药企第二增长曲线,也为提升国际市场份额打下基础。而作为国产创新升级的两大要素,技术突破和产业链管理均是关键。投资逻辑上,在出海从“选择项”变成“必选项”的背景下,看好核心产品具有国际化潜力、积极把握机遇的医疗制造企业。在高质量发展背景下,看好具备研发和上下游整合能力的医疗制造企业。

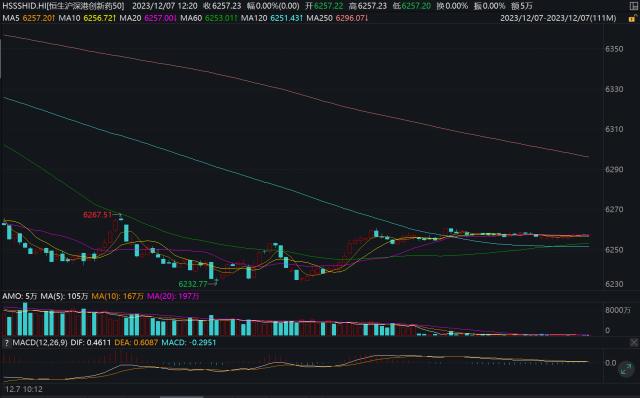

天弘恒生沪深港创新药精选50ETF (517380)基金经理贺雨轩:A股与港股上市的创新药企合并来看才是中国创新药产业的完整生态,产品所跟踪的指数港股占比约31%,大多数时间里,沪深港三地上市的成分股占比约各1/3,相对均衡。从严格定义来讲,创新药实际不会受到集采影响,因为国内的集采主要面向完全一致的仿制药,例如对于国内已经获批上市的PD-1药物,已经可以视为充分竞争的市场,无需集采过度下压其价格。可关注恒生沪深港创新药精选50ETF联接基金A(014564) C(014565)。

风险提示:文中客观展示指数成分股不作为推介。购买基金前请认真阅读基金产品法律文件,选择适合自己的产品。市场有风险,投资需谨慎。基金可投资港股通标的股票,需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26