为什么专业人士期望现货比特币ETF?与期货产品相比有何不同?

作者:André Dragosch,CoinDesk;编译:松雪,金色财经

正如他们所说,比特币(BTC)逐渐成为主流。 贝莱德 (BlackRock) 和富达 (Fidelity) 等全球最大的资产管理公司已排队在美国推出现货比特币 ETF。由于灰度比特币信托 (Grayscale Bitcoin Trust) 的资产净值折价已大幅收窄,因此市场认为证券和交易委员会将批准此类工具。

但为什么对现货比特币 ETF 的需求如此之大,尤其是已经有基于期货的比特币 ETF 了?

首先,与现货产品相比,比特币期货 ETF 有许多缺点,其中包括高昂的展期成本,如果比特币期货曲线呈现陡峭的期货溢价,则年度业绩可能会下降 30 个百分点。

简而言之:如果比特币期货的价格明显高于今天的现货价格,那么比特币期货投资者就会放弃其大部分业绩。 因此,在投资基于期货的产品时,持有比特币的全部性能优势并不会实现。

扩大对比特币和其他加密资产的投资渠道可以开辟一个全新的潜在投资组合配置领域,这在以前是不可能的。

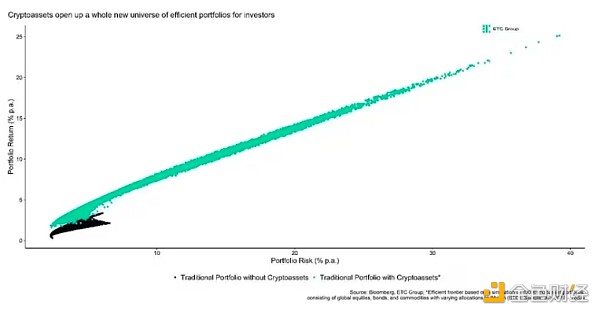

用投资组合经理的话说:对比特币的投资显著扩大了可能的多资产投资组合的所谓“有效前沿”。

有效边界代表基于不同资产类别的不同权重的回报风险图中显示的所有潜在投资组合。 例如,一个点代表一个投资组合,其中 X% 投资于股票,Y% 投资于债券,其余投资于比特币。

投资组合经理希望处于该前沿的最边缘,因为他们以尽可能低的风险获得尽可能高的回报。

仅用于说明目的。 资料来源:ETC 集团。

黑色的点云代表了仅基于传统资产类别的潜在投资组合的范围。 绿色云代表添加比特币时潜在投资组合的全新领域。 正如你所看到的,比特币等加密资产的加入极大地扩展了事物的范围。

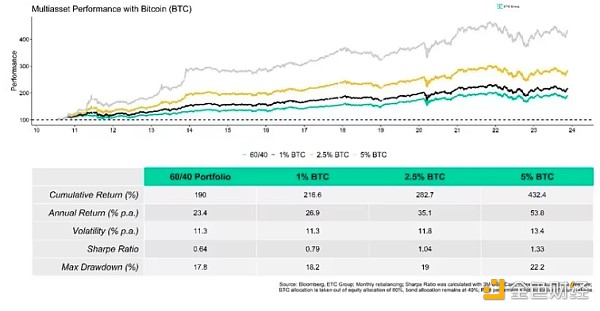

因此,毫不奇怪的是,将比特币纳入经典的 60/40 股票债券多资产投资组合导致过去风险调整回报(“夏普比率”)显著增加,而投资组合回撤仅略有增加 。

这些现货比特币 ETF 申请最终何时获得批准仍不确定,但普遍预计最有可能在一月份获得批量批准。

这些潜在的比特币 ETF 发行管理着大量资产(我们估计约为 16 万亿美元),因此它们可能会对加密货币产生巨大影响。 如果只有一小部分投资于比特币,那么效果很可能会非常显著,因为根据我们的计算(包括灰度的信托),目前比特币交易所交易产品的资产总额仅为 388 亿美元。

但这笔资金不会一夜之间投入。 投资者可能需要几个月的时间才能开始用比特币取代部分传统资产配置。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33