如何防止ETFs受现货比特币市场操纵的影响?

作者:Hashdex的投资组合经理João Marco Braga da Cunha,CoinTelegraph;编译:松雪,金色财经

投资者急切期待着美国证券交易委员会(SEC)对一只现货比特币交易所交易基金(ETF)的潜在批准。这一兴奋情绪始于六月初,当时投资巨头贝莱德(BlackRock)提交了该产品的备案,并在一项法院决定要求SEC重新考虑拒绝灰度比特币信托基金(GBTC)转变为现货ETF的提案后进一步增强。

SEC对ETF的反对意见与比特币相关。

解决这个问题的尝试之一包括与一些加密货币交易所签订监控共享协议(SSA)。理论上,这将允许识别试图操纵市场的不良行为者。批评者对这些SSA的效力提出了质疑,因为它们无法覆盖整个市场。ETF 是基于先例决定的,这些决定允许基于基础商品期货市场的相关性来交易现货商品 ETF。

SEC已经确立了期货应该在价格形成中领先于现货,以被视为“受监管的市场规模可观”。换句话说,在价格发现过程中,期货市场的信息优先于现货市场。然而,即使价格发现由期货市场引领,仍然存在一些情况,其中现货市场的操纵可能传播到ETF。细节决定成败,更具体地说,是净资产值(NAV)计算的价格来源以及创造和赎回的方法(现金或实物)。

考虑一个场景,一个操纵者成功地在不受监管的现货市场将基础商品价格推低了5%。

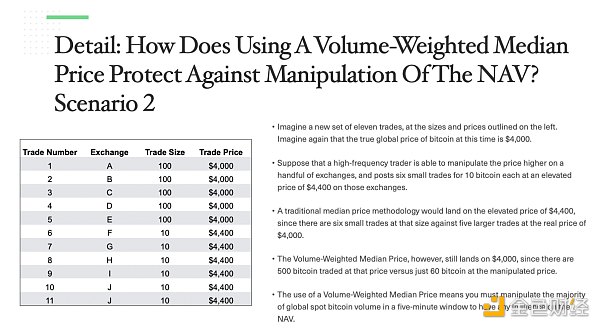

2019年Bitwise的一份报告提出使用成交量加权中位数价格来防范对净资产值(NAV)的操纵。资料来源:Bitwise。

如果创造和赎回是以实物方式进行的,那么在ETF和不受监管的现货市场之间将存在一种直接的套利机会,就像是沟通容器。在这个例子中,套利者可以通过简单地购买定价过低的现货商品,卖出相应数量的ETF,然后使用购买的商品创建新的ETF单位并平仓ETF的空头头寸来加以利用。这种交易的盈利性将持续,直到现货商品价格与ETF相等数量的等值价格实质上趋于一致。每个价格朝着趋同方向移动多少取决于它们的流动性,但其中一些调整将来自ETF价格,这意味着现货市场的操纵至少在某种程度上传播到了ETF。

在创造和赎回以现金方式进行且净资产值(NAV)是用来自不受监管的现货市场的商品价格计算的情况下,也存在非常相似的套利机会。套利者购买定价过低的现货商品并卖出ETF,使用现金创建ETF单位以平仓空头头寸,并出售商品,试图复制用于NAV计算的商品价格的定价方法(该方法确定了创造时支付的价格)。除了资本效率较差(由于现金支付创造费用)和在复制NAV价格时存在小的执行风险之外,这种交易基本上与实物创造时相同,其后果也是类似的。

有没有一种有效地保护ETF免受操纵的设置?使用从期货曲线得出的现货价格计算净资产值(NAV),再加上以现金进行创造和赎回,似乎是最有前途的替代方案。如果一个套利者试图采用与先前情况相同的方法,就无法保证以与NAV计算中使用的价格相似的价格出售商品,尤其是在现货市场存在操纵者的情况下。这种交易不再是套利。连接现货价格和ETF价格的管道被阻塞。

反之,这种设置为ETF和期货之间提供了一条直接的套利路径。每当ETF价格与期货曲线暗示的现货价格出现分歧时,套利者可以在期货上执行相反的头寸交易,并在期货上进行完美的对冲,建立ETF与期货市场之间的强大联系。有理由相信,具有这种特性的ETF在不受监管的现货市场中对操纵的抵抗力将与期货合同或期货ETF一样强。

学者和从业者已经找到了一些有力的证据,支持芝加哥商品交易所(CME)比特币期货在比特币价格发现中的主导地位。毫无疑问,在美国推出现货比特币ETF对传统市场和加密行业来说都将是一项良好的发展。正如美国牧师查克·斯温道尔曾说过的那样:“好与伟大之间的区别在于对细节的关注。”通过避免问题,比特币ETF有潜力为投资者带来真正的伟大。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56