什么是最安全的稳定币

什么是稳定币?

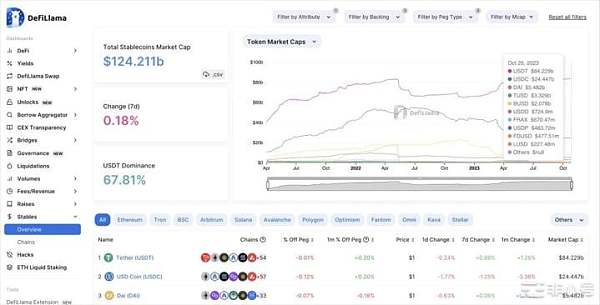

稳定币是数字资产的一种,其目标是通过将其价值锚定到传统储备资产,以维持价格的稳定。作为加密金融生态系统的重要组成部分,稳定币在整个加密货币市值中占据约10%的份额,即1.3万亿美元资产中的1,240亿美元。越来越多的人选择采用像USD Coin(USDC)、Tether(USDT)和Binance USD(BUSD)等稳定币,因为它们能够有效地保护投资者免受与加密货币相关的波动性影响。

尽管稳定币的普及为投资者提供了多样化的选择,但也带来了鉴别哪些稳定币是安全可靠的挑战。在不断增多的稳定币产品中,支持稳定币的资产、监管合规性和审计实践等因素已成为评估稳定币可靠性的关键指标。

稳定币的安全性因素

在评估稳定币的安全性时,投资者的信心程度取决于多个因素。尽管稳定币的主要目标是维持价值的稳定,但实现这一目标的机制必须具备透明性、安全性和可靠性。

以下是需要考虑的主要因素分类:

监管监督: 确保稳定币发行商在公认的监管框架下运营,例如纽约金融服务部门(NYFDFS),以提供一定程度的信任和问责。

资产支持和审计: 选择以1:1储备资产作为支持的稳定币,例如储存在安全、经过审计的保险库中的美元。定期提供第三方审计和透明度报告以确认这些储备。

网络安全: 评估底层区块链网络的安全协议。网络安全性越强,稳定币受到漏洞威胁的可能性就越小。例如,在以太坊等验证器较多的网络上发行的稳定币相对更为安全。

储备的期限风险: 评估稳定币发行者持有的储备资产类型。通常,选择短期美国国债更为可取,因为它们受到利率波动的影响较小,而且具有更好的流动性。

通过综合考虑这些因素,可以更全面地评估稳定币的安全性,帮助投资者做出更为明智的投资决策。

最安全的三大稳定币

我们的多因素分析考虑了监管合规性、资产支持和透明度等因素,在此基础上,我们为加密金融领域独具慧眼的投资者确定了最安全的三大稳定币。这些稳定币在动荡的数字资产海洋中提供了一个安全可靠的港湾:

美元硬币(USDC):作为最安全的币种,USDC 与美元的兑换比例为 1:1,并在纽约接受监管,纽约以其严格的审计和严格的许可要求而著称。这为投资者提供了无与伦比的信任和责任。

Tether (USDT):尽管 Tether 被广泛使用,但在安全性方面却排名第二。发行公司 Tether Limited 因其储备缺乏完全的透明度而饱受批评。此外,他们还面临法律挑战,包括司法部提出的欺诈指控。

DAI (DAI):作为最安全的去中心化稳定币,DAI 利用一套由以太坊上的 MakerDAO 管理的智能合约来保持与美元 1:1 的挂钩。这种结构提供了中心化稳定币所不具备的独特的透明度和安全性。

为什么 USDC 是最安全的稳定币?

USDC是最安全的稳定币,有强大的金融和监管框架作为后盾。USDC由受监管的金融科技公司Circle创建,它不仅是一种数字美元,还是一种高流动性资产,截至2023年10月25日,24小时交易量达40亿美元。这种稳定币的发行量为 250 亿美元,在全球拥有 180 万持有人。它的储备由贝莱德(BlackRock)和纽约梅隆银行(BNY Mellon)等领先的金融机构管理和保管,确保能够以 1:1 的比例兑换美元。

USDC 的财务报表接受年度审计,该硬币遵守美国注册会计师协会(AICPA)制定的审计标准。此外,在美国证券交易委员会注册的 Circle 储备基金持有短期美国国债和隔夜回购协议的投资组合。这种多层次的安全和合规方法使 USDC 成为传统和加密金融生态系统中值得信赖的选择。

DAI 是一种安全的去中心化稳定币吗?

DAI 已经大大降低了对 USDC 等中心化资产的依赖,抵押品储备从 50% 降至 4.9%。取而代之的是,它更多地依赖以太坊衍生品,如封装以太坊(WETH)和封装有桩以太坊(wstETH),这两种衍生品目前占其抵押品总额的 68%。这种多样化的支持增强了 DAI 的稳定性,使其成为最安全的去中心化稳定币。

DAI 的超额抵押率目前为 213%,增强了其作为稳定资产的稳健性。除这一高抵押率外,它还整合了包裹式以太坊(wstETH),使 DAI 能够利用以太坊抵押奖励。这些特点提升了 DAI 的可信度,使其成为通过 Spark 和 AAVE 等成熟链上协议赚取稳定币收益的首选。

底线

在不断变化的加密货币领域,USDC、USDT 和 DAI 等稳定币作为交易者和投资者的重要金融工具,提供了一个相对安全的避风港。要做出明智的决定,必须考虑监管监督、资产支持和网络安全等多个方面。

在中心化稳定币中,USDC 以其强大的资金储备和严格的监管而独占鳌头,而 DAI 则是可靠的去中心化替代品。通过仔细研究这些关键因素,投资者可以更自信地在错综复杂的加密货币市场中把握方向。如需更全面的视角,请参阅我们关于稳定币统计数据的研究文章,以了解塑造这一细分市场的更广泛趋势。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51