热度不敌北交所!大金融护盘未果,银行ETF(512800)顽强收平!千万资金扎堆流入,科技龙头配置时刻到了?

周五(11月24日),大盘全天低位运行,截至收盘,沪指跌0.68%,深成指跌0.94%,创业板指跌1.19%。个股跌多涨少,全市场超4000只个股下跌。两市成交额8133亿元,较上个交易日缩量109亿元,北向资金全天净卖出61.96亿元。市场热点匮乏,多数板块冲高回落,热度不敌北交所。

北交所再次疯狂,北证50指数再度大涨超6%,超20只个股涨停。需要注意的是,北交所上市的公司的市值都很小,中位数大概十亿市值附近。之前成交不足十亿元,这几天成交达到155亿元附近。整个交易所的成交额可能比不上沪深主板一家上市公司的成交额。蠢蠢欲动的朋友请注意风险~

盘面上,银行、地产等大金融板块奋力护盘未果,银行ETF(512800)、地产ETF(159707)逆市活跃,场内价格顽强收平。科技板块全线杀跌,半导体、软件集体回调。值得注意的是,资金近期扎堆流入科技龙头板块。科技ETF(515000)近5日连续吸金超2500万元,或表明对科技龙头后市修复的信心。

【ETF全知道热点收评】今日重点聊聊银行、泛科技等2个板块的交易和基本面情况。

一、低迷市持续彰显韧性,银行ETF(512800)顽强收平,机构:继续看多

今日大盘全天低位运行,银行板块在水面附近窄幅震荡,代表ETF——银行ETF(512800)场内价格最终顽强收平,低迷行情中再度彰显韧性。板块个股多数收红,苏州银行、华夏银行、青岛银行、建设银行等领涨居前。

主力资金方面,今日银行板块(申万一级)获主力资金加仓5.82亿元,单日吸金额位居31个申万一级行业第5位,银行板块以极低的估值水平及较高的股息率水平有望成为震荡市资金避险的方向之一。板块个股中,江苏银行获净买入1.45亿元居首,其次是建设银行、工商银行、浙商银行。

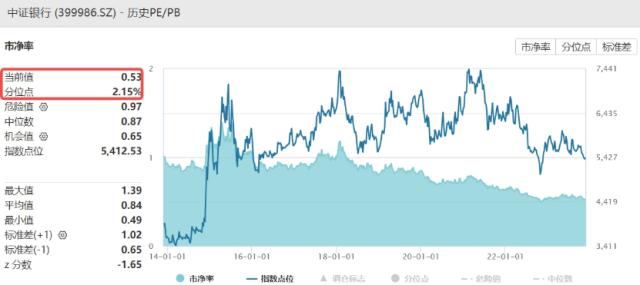

当前银行板块估值已行至历史绝对底部,中证银行指数最新市净率PB仅为0.53倍,低于近十年约98%的时间区间。

而与此同时,此前长期压制银行板块估值的风险因素——地产风险和地方债均迎来企稳信号,一揽子化债政策和地产政策的逐步落地有望缓释城投、地产风险,叠加存量房贷利率调整基本完成,监管多次明确保持商业银行合理利润等多重利好,有望驱动银行估值修复。

展望后市,国泰君安证券表示,当前银行存款定价处于下行通道,有望支撑银行息差表现,带动银行业绩增速逐步企稳回升,当前板块估值水平基本回到了2022年10月的低点,在政策环境边际向好的背景下,继续看多银行板块。

看好银行板块估值重塑行情的投资者可以重点关注银行ETF(512800)。公开资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

二、年内最大回撤超21%!科技ETF(515000)获千万资金扎堆流入,板块配置时刻到了?

今日泛科技板块再次杀跌,算力、CPO、数据安全等板块跌幅居前。表征A股科技龙头行情的中证科技龙头指数收跌1.23%,成份股方面,中科曙光、联创电子均跌超4%,中际旭创、中科创达、三六零等跌逾3%。

代表ETF方面,科技ETF(515000)全天低开低走,场内价格收跌1.26%,再次失守所有重要均线,全天成交额为6597万元。不过,从资金面看,科技ETF(515000)近期获资金扎堆流入,近5日连续吸金,金额超2500万元。

从指数走势来看,今年上半年,乘AI之风,中证科技龙头指数震荡走高,最大涨幅超23%。不过,伴随着风格转变,今年7月中以来该指数连续调整,近期已回吐年内涨幅。截至11月24日,中证科技龙头指数年内最大回撤已超21%。资金选择在此时扎堆流入,或表明对科技龙头后市修复的信心。

数据来源:Wind,截至2023.11.24。中证科技龙头指数近5个完整年度的涨跌幅为:2018年,-36.94%;2019年,+68.49%,2020年,+45.26%;2021年,-2.78%;2022年,-34.72%。

从政策来看,二十大报告强调,“推动战略性新兴产业融合集群发展,构建新一代信息技术、人工智能、生物技术、新能源、新材料、高端装备、绿色环保等一批新的增长引擎”。从寻找时代大Beta角度来看,科技是当前产业政策的重点,需重点关注电子、计算机、通信、生物科技等核心科技赛道。

电子方面,中原证券展望2024年指出,随着库存去化完成及下游需求逐步回暖,半导体行业有望开启新一轮上行周期,产业链或迎来全面复苏;人工智能进入算力新时代,AI大模型逐步赋能千行百业,以AI算力芯片为核心的硬件基础设施将进入高速成长期。

计算机方面,东方证券表示,计算机行业20224年热度有望持续,建议关注AI应用、算力和数据要素。大模型应用的逐步落地值得期待,AI板块总体上仍是明年较为明确的主线,中长期增量空间值得期待。

通信方面,浙商证券继续看好2024年的通信板块机会,机会有可能多点开花。建议聚焦关注几个0-1领域的机会,卫星互联网、AI算力基础设施、铁路5G数据要素&运营商、新型工业化相关投资机会。

生物科技方面,开源证券表示,外部环境边际向好叠加板块业绩稳健增长,消费复苏、创新升级、器械政策红利与国产替代三个行情有望持续演绎,医药板块有很多细分赛道的优质成长股或许到了长期布局的时点。

布局工具上,资料显示,科技ETF(515000)跟踪中证科技龙头指数,该指数从沪深市场的电子、计算机、通信、生物科技等科技领域中选取规模大、市占率高、成长能力强、研发投入高的50只上市公司,集中代表A股科技核心资产。风险收益特征相较其它单一科技赛道品种更加均衡。附前十大权重股一览:

图片、数据来源:沪深交易所、Wind、华宝基金等,截至2023.11.24。

风险提示:银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;科技ETF被动跟踪中证科技龙头指数,该指数基日为2012.6.29,发布于2019.3.20。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,银行ETF、科技ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47