科创100ETF(588190)四问四答

一、科创100ETF(588190)跟踪的科创100指数有何特点?

科创100指数的特点可以概括为小盘、科技成长和高弹性,是很多对后市乐观的投资者表达自身投资观点的有力工具。

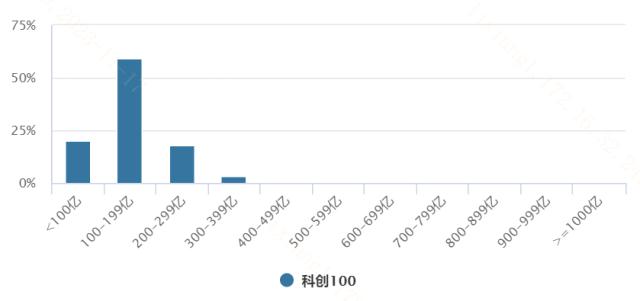

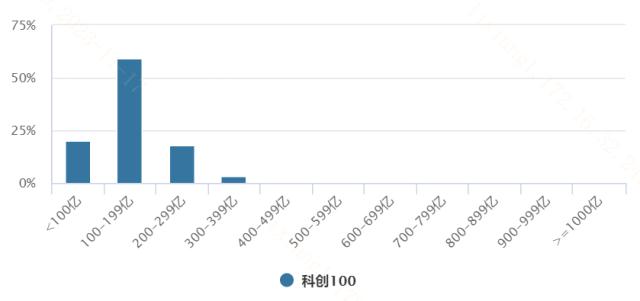

(一)小盘风格:科创100ETF的小盘风格表现在,截至2023年11月15日,市值规模在100-200亿区间的成分股占比高达58%。市值规模低于200亿元的样本占比高达79%。样本市值中位数为150亿元,在A股市场主流宽基指数中,科创100的市值中位数介于中证500的225亿和中证1000的102亿之间。市值分布上更偏小盘,小市值风格鲜明。

图:科创100指数成分股市值分布

(数据来源:Wind;截至20231115)

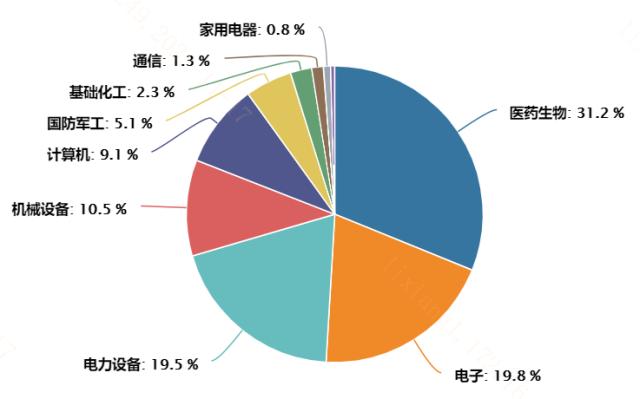

(二)科技成长风格:相对于A股市场其他小盘指数,科创100深度挖掘科创板中小市值估值洼地,行业布局均衡,对科创板整体表征能力更强,有着鲜明的“科技成长”风格。行业分布上,根据申万一级行业分类体系,医药生物、电子、电力设备为前三大行业,合计权重约为70%。

1、医药赛道的医疗器械、创新药,电子赛道的半导体是我国产业起步较晚,逐步在内外部环境变化下迎来发展机遇期,未来国产替代、创新出海、自主可控优势有望演绎的产业。

2、电力设备赛道的锂电池、光伏等是我国技术沉淀深厚,全球竞争力强,自主可控优势有望长期保持的产业。

因此,科创100ETF成分股重点布局我国当前或者未来自主可控优势显著的科技成长赛道,伴随我国经济转型升级、企业研发投入加大、政策支持核心技术突破、市场偏好技术安全的长期趋势,科创100ETF长期向上的动能充沛。

图:科创100指数行业分布

(数据来源:Wind;截至20231115)

(三)高弹性:科创100指数是当前A股波动率最大的宽基指数,截至2023年11月15日,科创100指数最近100周年化波动率为27%,高波动率在股市上行周期当中的具体表现就是高弹性。因此,如果我们对后市乐观,科创100的高弹性或将使其成为满足市场进攻性配置需求的“锋利的矛”。

二、科创100指数的样本公司的营收情况、盈利和研发投入是什么样的?

从基本面时序特征上看,科创100指数样本公司的营收净利和研发投入展现了硬科技赛道细分方向龙头的“研发-业绩”良性循环。

(一)营收情况:截至2023年11月15日,科创100指数样本公司过去三年营业收入年均复合增长率高达42%。营收预测上,根据Wind一致预期,科创100指数成分股未来一年营收同比增速高达30.24%,未来两年营收复合增速29.54%,均高于科创板平均水平,展现了科创100指数鲜明的成长风格。

(二)盈利情况:首先,科创100指数具有较好的盈利质量,历史上ROE中枢在10%左右,和科创50指数相比无明显差异,这对起步时间较短的中小企业来说是较为难得的;其次,从未来盈利成长性上看,根据Wind一致预期净利润,科创100指数成分股未来一年净利润同比增速均值高达76%,未来两年净利润复合增速均值高达37%,显著高于科创板平均水平和市场上的主流宽基指数。可见,科创100指数除了为科技创新硬科技公司提供融资平台外,也使广大投资者们能够分享细分方向科技龙头从小到大过程的红利,差异化价值显著。

(三)研发投入情况:科创100指数样本股2022年研发投入合计高达296亿元,占2022年营业收入比例均值为19%,说明科创100指数的研发强度高于科创板平均水平。从A股历史结果看,兼具研发投入能力和创新意愿的公司往往能够获得研发和业绩的良性循环,前期研发投入占收入比例较高的公司,未来更可能具有更高的业绩增长水平,科创100指数的高研发投入比例,是其支撑未来长期业绩高增长的基石。

整体来看,研发是高科技行业公司的命脉,对研发创新的高度重视是支撑科创100指数样本公司不断发展自身业务、提升核心竞争力、拓宽科技护城河的关键,科创100指数样本股研发业绩之间的良性循环,赋予了科创100指数长期向上的充沛动能。

三、科创100指数当前估值水平如何?是否太高了?

截至2023年11月16日,科创100指数的市盈率TTM高达107.97,历史分位数达92.31%,确实让很多简单看PE的投资者有点望而却步。但这个数据的统计意义其实是不太显著的,从历史分位数维度看,科创100指数的市盈率数据起始于2023年8月7日,距今不足四个月,统计意义有限。

另一方面,从市盈率TTM角度看,科创100指数76%的成分股都是2020年或以后才上市的,距今还没有经过完整的三个财年,我们知道包括创新药板块在内的很多科创企业前期研发投入比较大,可能会压低上市初期的财务表现,导致市盈率TTM看起来大幅偏高。在我们剔除这些亏损企业后,剔除负值的市盈率TTM截至11月16日是43.17,相对来看就要合理很多。

此外,我们也可以从Wind一致预期净利润看到科创100指数从研发投入到业绩增长的良性循环,科创100指数未来一年净利润同比增速均值高达76%,未来两年净利润复合增速均值高达37%,显著高于科创板平均水平和市场上的主流宽基指数,伴随业绩快速增长,高估值能够快速被消化。整体我们认为科创100指数目前样本空间只有三个月出头的PE对其实际估值水平代表能力有限,考虑科创100指数成分股未来成长能力,当前时点科创100或是具有较好配置价值的。

四、科创100ETF(588190)当前时点配置价值如何?

(一)市场环境利好小盘成长。官方PMI不及预期回落至收缩区间、出口数据偏弱,但A股三季报盈利见底回升,指向经济的弱复苏。流动性维度,10月26日-11月2日的“超级央行周”,欧央行、美联储、英央行纷纷暂停加息,指向海外的流动性预期转向宽松;国内11月9日公布的10月CPI年内第二次同比负增长、PPI连续13个月处于负增长区间、年底特别国债、专项债的扎堆发行,均指向国内的货币政策宽松空间。

而在“经济弱复苏、流动性宽松”的环境下,科创100ETF的小盘和科技成长风格,就有望赋予其后市可观弹性。

经济弱复苏时,小盘股走势往往强于大盘股,原因有二。其一是因为市场在上行过程中,资金边际推动下,小盘股的资金利用率更高,性价比更高。其二是因为小盘股大多数A股偏中游的公司,这些公司的特点是营收大但利润不高,那在经济弱复苏时就更容易通过降低成本来实现戴维斯双击,简单理解就是业绩修复弹性更高。

流动性宽松时,小盘成长风格往往也更占优。原因是流动性宽松带来利率下行,经典现金流折现模型的分母端折现率随之下行,小盘成长股的盈利有着高增长的特征,即远期现金流大于近期现金流,折现率下行从分母端对增长型盈利结构的提振大于平稳型盈利结构,因此流动性宽松时小盘成长风格相对大盘蓝筹更占优。

(二)科创100指数权重行业未来催化多。科创100指数的前三大权重行业分别是医药、电子和新能源,当前时点,这三大赛道都是存在未来预期差的。

医药领域:

(1)题材催化上除了此前的减肥药,近期某位海外创新药龙头在阿尔兹海默症上也做出了较大突破,试验结果显示其新药不仅有缓解阿尔兹海默的能力,甚至还有一定预防作用。

(2)政策面,除了前期相关部门透露的创新药定价调整政策外,2023年的创新药医保谈判在11月进入核心的谈判和竞价阶段,在今年7月份优化后的续约规则出台后,大量新上市国产重磅创新药单品将被覆盖,预计也会有较多催化。

(3)医药投融资环境上,美国10月通胀超预期回落,12月份美联储利率决议有望继续暂停加息,加息周期实质终结,全球医药投融资市场近期有筑底迹象,医药投融资市场复苏斜率有望抬升,创新药行业存在研发投入大、研发周期长的特点,融资现金流是企业拓展新研发管线的重要支撑,医药投融资底部反转有望提升创新药板块的估值中枢。

电子领域:上游半导体产业的景气度和AI产业链、消费电子终端的景气度都是息息相关的。(1)AI中游大模型近期更新了比较多利好,国外OpenAI发布者大会史上最强ChatGPT性能大提升、国内第二批大模型通过备案落地,技术迭代进一步强化,对上游算力芯片也提出了更多要求;

(2)消费电子终端供给创新频现,近期有高端手机、智能汽车新品在市场上获得较好反响,明年还有MR设备、AI 笔记本电脑等,供给创新驱动需求增量,带动行业底部复苏,也有望拉动产业链上游芯片出货量。

新能源领域:

(1)新能源车方面,全球电动车龙头10月底以来价格三连涨,这在四季度车企销售冲量时刻较为罕见,有望缓解我国新能源车企的价格压力,价格体系趋稳。量的维度我国10月新能源车产销同比稳健增长,出口增速维持高位,整体仍然保持较高的景气度。

(2)光伏方面,国内座谈会召开组织产能合理分布,海外中美新能源贸易政策有望出新,光伏产业格局不断向好。

整体来看,科创100指数前三大权重行业未来将出现较多热点催化,科创100ETF(588190)当前进入阶段性布局窗口期,欢迎大家关注!

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47