如何看待短久期国开 ETF(159650.SZ)配置价值?

长期维度来看,中国的利率波动中枢趋势下行,带来债券配置价值。

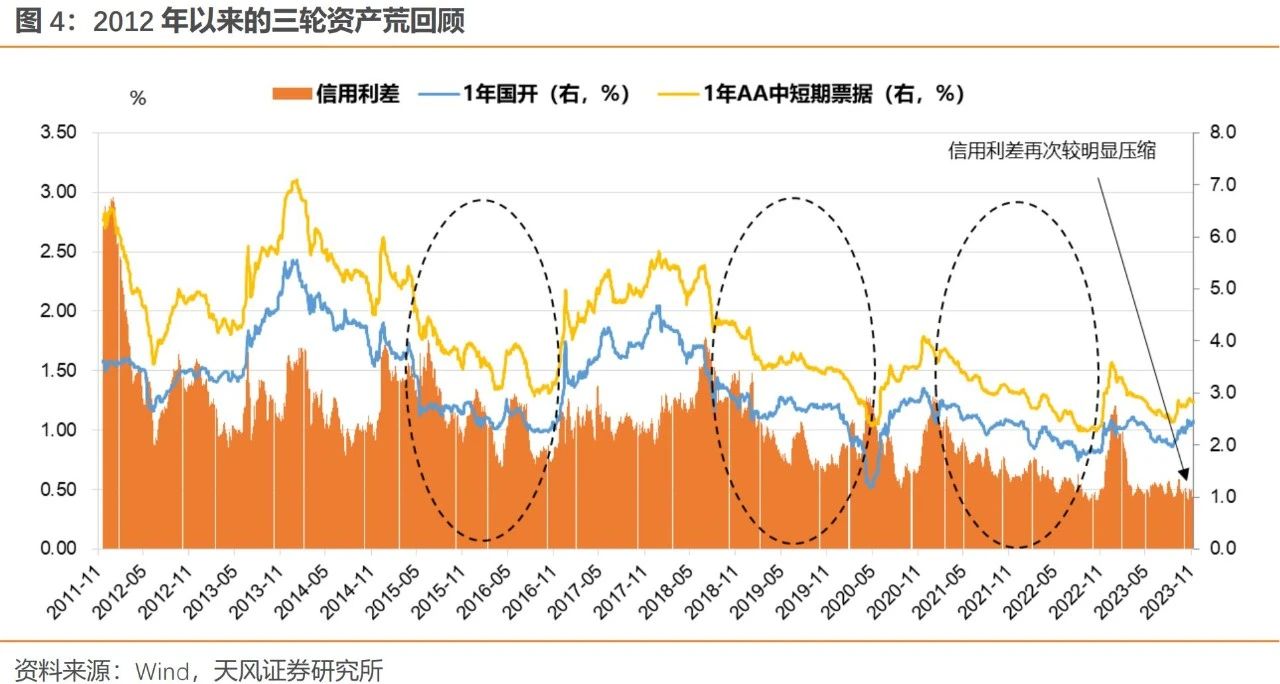

且伴随资管产品扩容、地方债务风险化解推进等因素,高票息资产稀缺性进一步凸显(且后续会继续存在),债市存在资产荒,信用利差行至低位。且信用风险仍然值得关注,使得利率相比信用的配置吸引力或凸显。

在利率中,短利率配置性价比进一步显现。

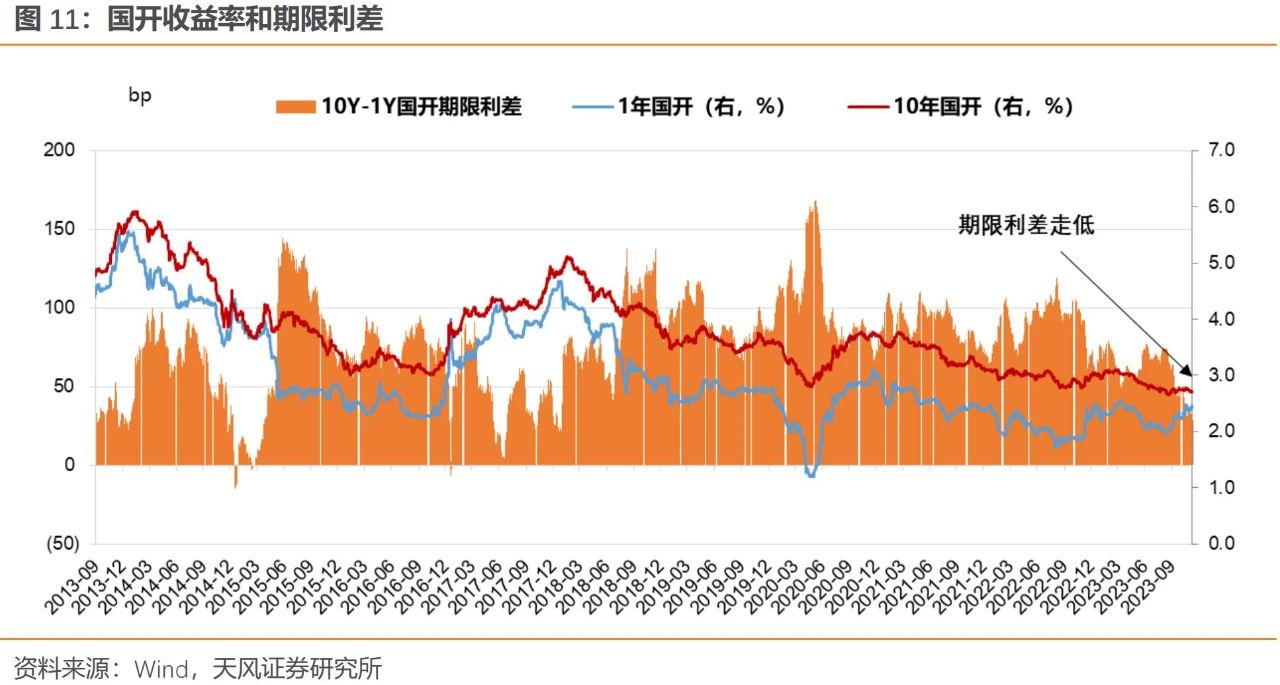

当前长端利率被压低、期限利差明显收窄,且长端波动较小,使得短利率的配置和交易价值都有所凸显。我们预计后续资金面保持均衡宽松,进一步利好短利率。

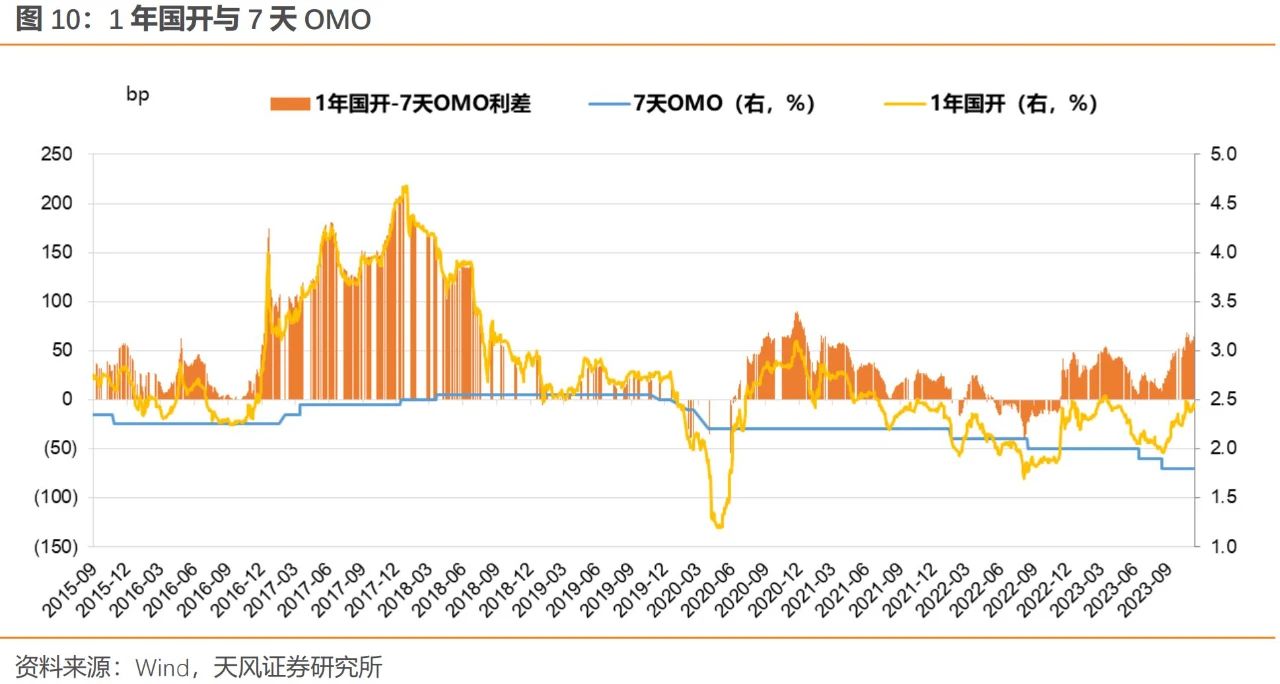

目前短端与长端的期限利差、以及短端与政策利率的利差,都反映了市场偏谨慎的预期。天风证券认为短端利率的调整已较为充分,有一定配置价值。

如何抓住短端利率的收益机会?

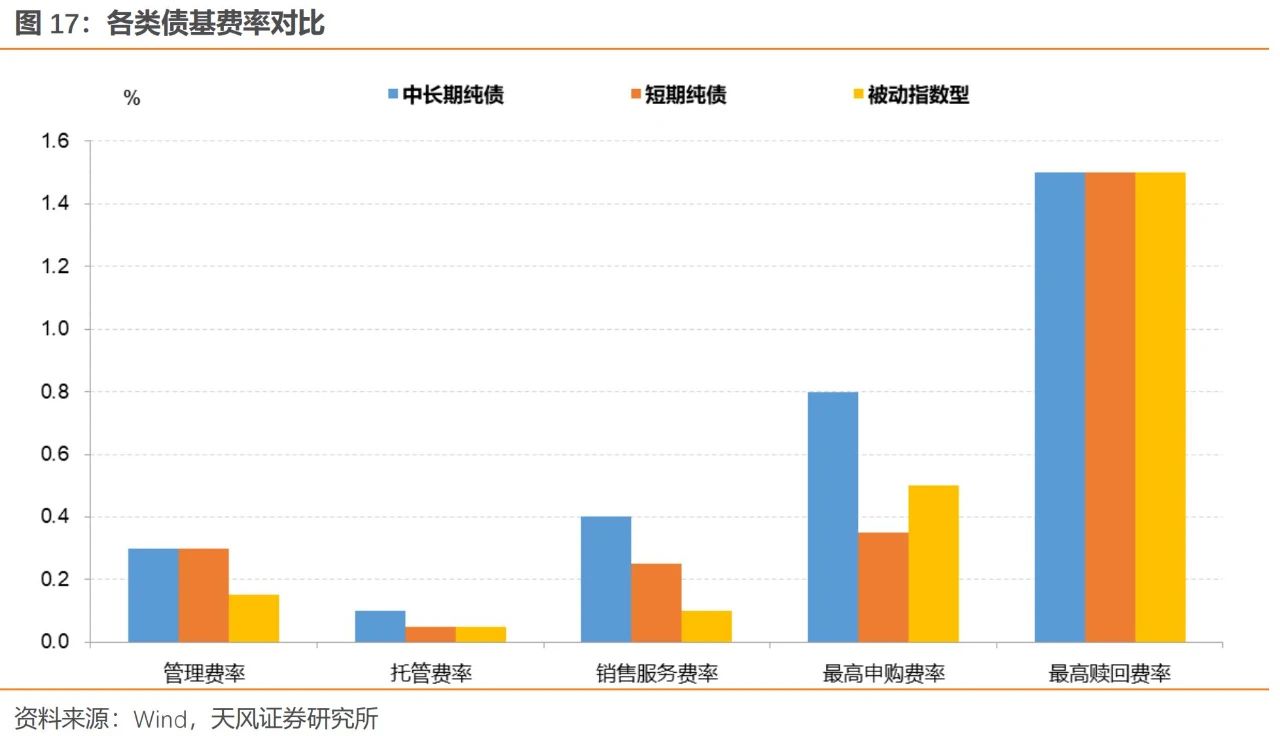

被动指数型产品有一定优势。与主动管理型产品相比,被动指数型基金的收益表现更好,且具备费率优势。这对于跟踪某类特定债券的投资需求是较好的选择。结合前述对于宏观环境和利率点位的判断,短利率收益性价比较高,防御空间较大,追踪相关指数的被动型产品具备一定配置价值。

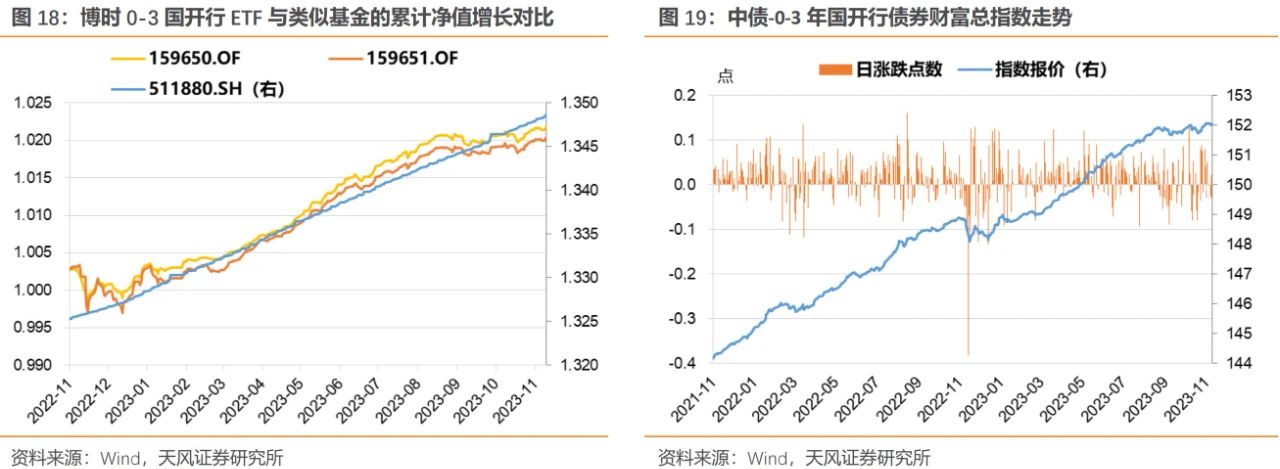

追踪短利率指数的产品中,博时0-3年国开行ETF从产品定位来看,其主要作为场内货币+短期现金管理工具,兼具收益率和流动性优势,预期收益和风险水平高于货币市场基金。当前的收益逻辑,主要在于短指数静态票息高,收益性价比较高,防御空间较大,实现“类短融”效果,却没有短融所隐含的信用风险。且其所跟踪的标的指数风险较小、基金持仓以短久期策略为主,目标控制回撤20bp以内,净值波动小,夏普比率高。加之基金流动性较好、交易费率较低。

1. 如何看待宏观环境和利率变化?

1.1. 利率债配置价值凸显

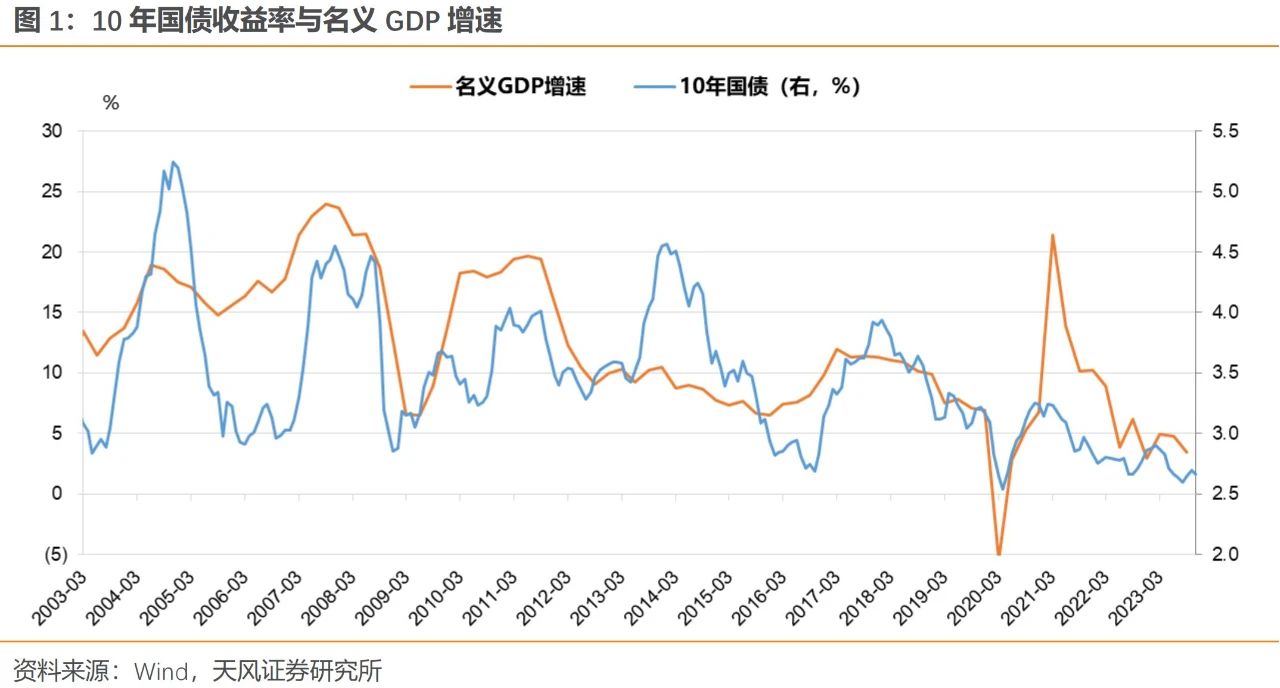

经济内生动能偏弱,政策调控更加注重质量和可持续,利率中枢下行。一方面,公共卫生防控三年叠加地产周期下行,微观主体资产负债表承压,经济增速与利率中枢同步走低。另一方面,跨周期的顶层政策设计下,宏观调控兼顾短期和长期、速度与质量、经济目标和社会发展目标,既熨平短期经济波动,又重视未来长波段的经济高质量发展,与此对应,利率波动也会降低。

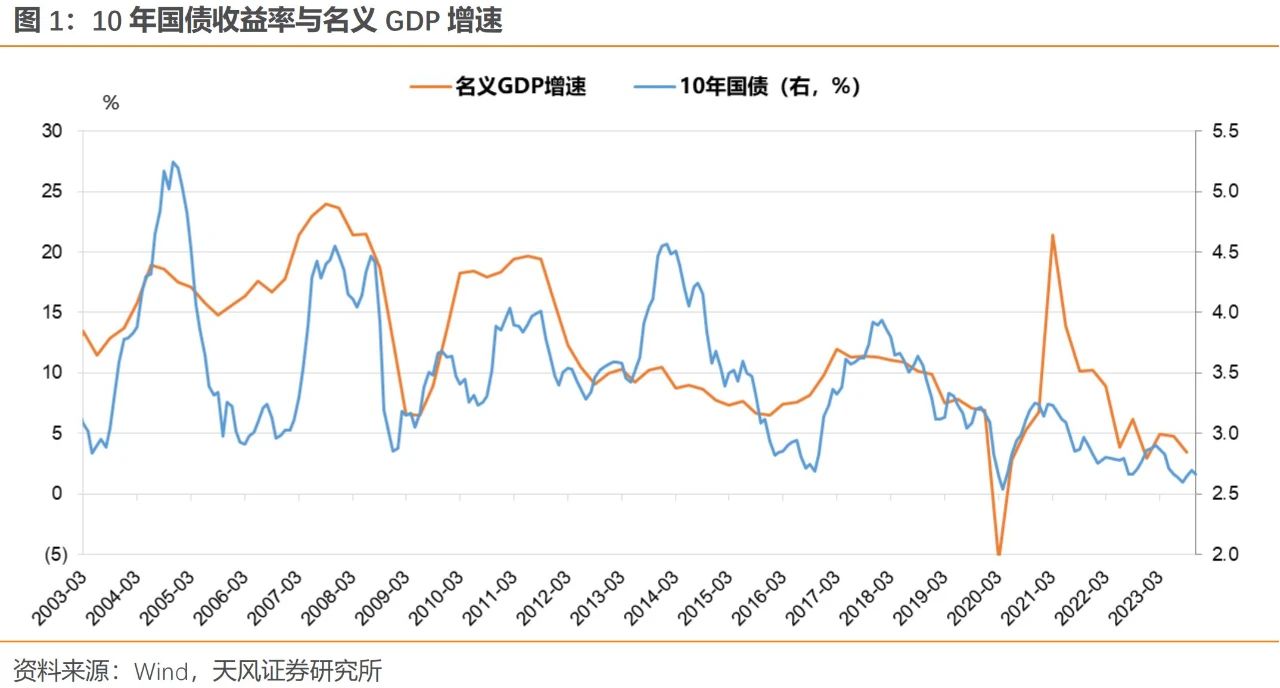

相关部门债务化解,可能也要求利率不能过高。在土地出让金收入修复弹性弱的背景下,降低地方的债务成本,重新达到收入与支出的平衡,或是破局的关键。化解隐债、降低相关部门债务负担,可能就要求利率水平不能过高。

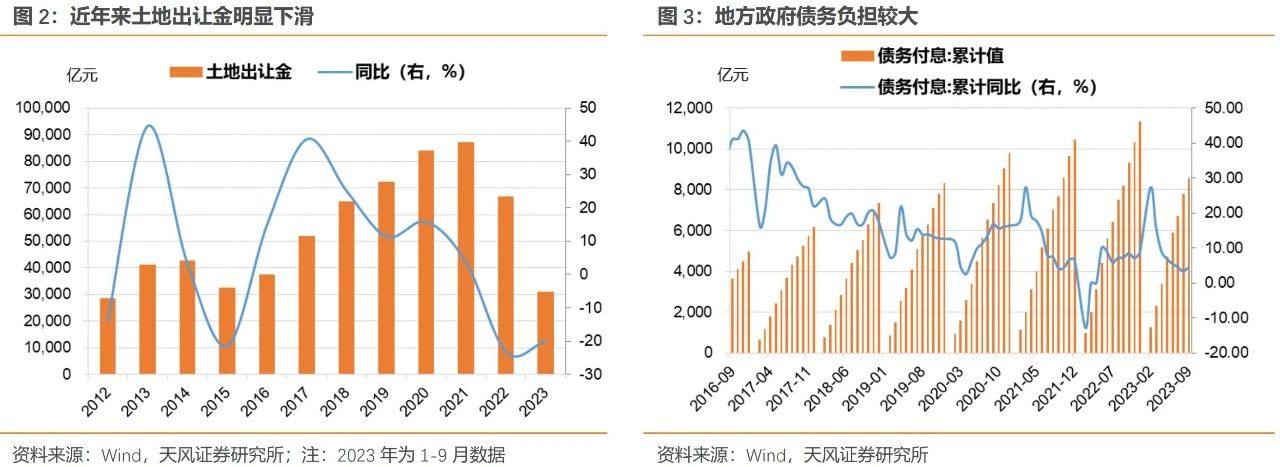

资产荒背景下,信用利差被“压平”,利率债性价比有所提升。一方面以地产为首的信用局部承压,固收类资产供给减少;另一方面,经济转弱压力加大,避险需求提升,叠加相关部门保持稳健偏宽松的基调,固收类资产供给增加。此外,非标转标、地方隐债化解等背景,高票息资产稀缺,信用利差行至历史低位。

从当前情况看,信用债绝对利率和信用利差均处于较低位置,信用利差保护已经偏低,对信用风险和流动性风险的覆盖程度较低,赔率有限。

但信用风险仍然值得关注。企业经营压力仍然较高,以地产和城投为首的不良压力在上升,中小机构改革化险也有待推进。

信用债票息价值降低,叠加信用风险仍值得关注,利率或许更具备吸引力。

1.2. 短利率配置性价比凸显

期限利差显著收窄,曲线形态偏平,且长端波动较小,相比之下,短期限利率品种的配置和交易价值凸显。

长端利率主要反映对经济增长、CPI和货币政策的预期,在基本面弱势的背景下,利率中枢走低的同时、也伴随波动区间降低。另一方面,伴随中央财政开始加杠杆,明年长端利率不确定性在上升。

但驱动短期限品种利率变化的核心因素是资金面而非基本面。在信用投放波动较大、相关机构关注资金空转套利和汇率贬值压力的情况下,短期限利率品种的交易价值相对较高。此外考虑8月中旬以来银行负债端压力上升、资金面维持紧平衡,与长端相比、短端利率绝对票息价值也在提高。

从绝对收益角度,截至11月14日,1年国开2.42%,相对7天OMO 1.8%的利率水平高出62bp左右,有较高的安全边际和收益空间。

从相对收益角度看,目前10-1年国开期限利差处于2018年以来的低位。

尤其是,在宏观图景不确定较大的情况,机构担心“极端负反馈”再现,整体更偏谨慎,而与信用债相比、利率债流动性高,更有利于抵御风险。

2. 如何抓住短端利率债的收益机会?

2.1. 被动型产品有一定优势

近年来,国内债券类基金产品规模迅速扩张,占比趋势提升。参考2023Q3数据,债券类基金份额总计78195亿份,占比30.07%。其中被动指数型债基份额合计4958亿份(含债券ETF、CD指数基金),在全部债基中占比6.34%左右。

债基规模增长,依靠的是财富管理需求扩张的大趋势。参考理财客群风险偏好分布,居民风险偏好仍以保守型为主,偏稳健的债基规模增长仍具备有利基础。

且主题型投资愈发受到投资者青睐,不少资金选择以ETF的方式买入某种特定风格的一揽子产品,表现为ETF是资金流入较多的品种之一;叠加投资者关注费率降低的大背景,被动型债券类产品(包括债券ETF)具备一定优势。

至少从某些特定风格的产品来看,被动指数型基金的收益表现与主动管理型的差异不大,且具备费率优势。这对于跟踪某类特定债券的投资需求是较好的选择。

首先选取几只久期接近1年左右、政策性金融债持仓占比较高的被动指数型基金,与久期、持仓情况相近的主动管理型短期纯债基金作对比。

从收益表现变化趋势来看,样本被动指数型和主动管理型基金表现较为一致,主动管理并没有体现出明显的超额收益。其中005992.OF样本的收益波动相对较小,可能与其久期相对较低有关,但收益的趋势变化与其它样本基本一致。

再观察1-3年被动指数利率债基和主动拼单式利率短债基的净值增长对比,发现1-3年被动指数利率债基的净值增长表现更好。

再结合更长维度的历史数据看,也体现出被动指数型基金的收益表现与主动管理型的差异不大。

但被动型产品具备费率优势。以各类基金费率的中位数进行比较,被动指数型债基的管理费率、托管费率中位数分别为0.15%、0.05%,明显低于主动管理型产品,意味着投资者持有成本更低,相同条件下或能获得更高回报。

所以综合来看,被动型产品有一定优势。

2.2. 博时0-3年国开行ETF

追踪短利率指数的产品中,博时0-3年国开行ETF是一种场内债券工具。

目前全市场仅5只政金债ETF,其中聚焦于短端的仅2只,包括与中证0-3国开债指数挂钩的博时0-3国开行ETF(代码159650.SZ)。

从产品定位来看,其主要作为场内货币+短期现金管理工具,兼具收益率和流动性优势,预期收益和风险水平高于货币市场基金。

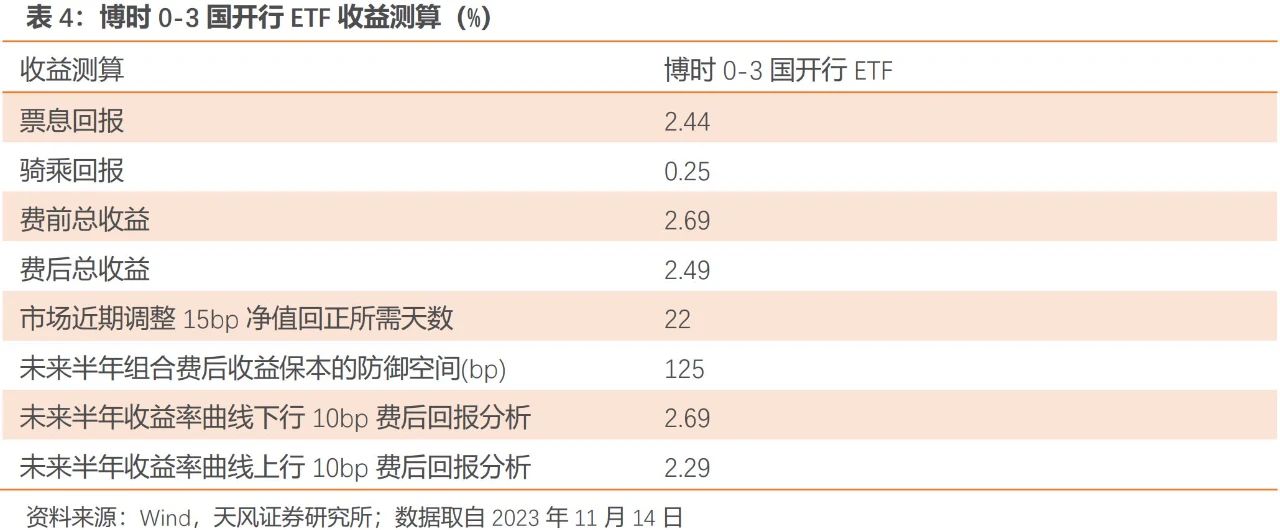

当前的收益逻辑,主要在于短指数静态票息高,收益性价比较高,防御空间较大,实现“类短融”效果。如上文所分析的,当前0-3国开期限利差大,骑乘效应丰厚,骑乘收益能弥补信用利差,力争实现与信用类产品相似甚至更好的回报。

部分时点存在进一步稳健收益增厚机会。在节假日前一日平价买入,可享受节假日票息,融券后闲置资金可以直接购买,提高资金使用效率。

所跟踪的标的指数风险较小。政金债理论上不存在信用风险,所跟踪的中债-0-3年国开行债券财富总指数表现稳健。

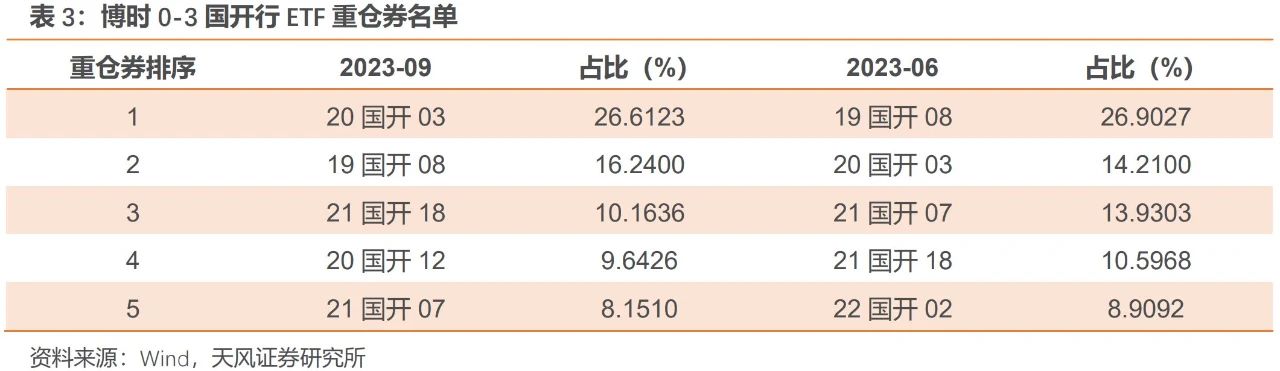

基金持仓以短久期策略为主,目标控制回撤20bp以内,净值波动小,夏普比率高。从重仓债券来看,基金持仓均是短久期、波动较小的品种。

基金流动性较好。组合全仓利率债,日均成交额约20亿元,是场内流动性相对较好的利率债ETF之一;且主要成交的折溢价率维持在0.03%以内,场内成交质量较高。

该产品与货币ETF类似,既可场外申赎、又可场内买卖、亦可将基金份额场内质押融资、亦可作为交易所场内融券卖出资金的买入标的。在场内实行T+0回转交易,可质押增厚收益。

基金交易费率较低,目前处于市场上综合费率较低水平,且低于一般的债券指数基金,有效降低客户投资成本。

3. 小结

长期维度来看,中国的利率波动中枢趋势下行,带来债券配置价值。

且伴随资管产品扩容、地方债务风险化解推进等因素,高票息资产稀缺性进一步凸显(且后续会继续存在),债市存在资产荒,信用利差行至低位。且信用风险仍然值得关注,使得利率相比信用的配置吸引力凸显。

在利率中,短利率配置性价比进一步显现。

当前长端利率被压低、期限利差明显收窄,且长端波动较小,使得短利率的配置和交易价值都有所凸显。我们预计后续资金面会有所宽松,进一步利好短利率。

目前短端与长端的期限利差、以及短端与政策利率的利差,都反映了市场偏谨慎的预期。我们认为短端利率的调整已较为充分,有一定配置价值。

如何抓住短端利率的收益机会?

被动指数型产品有一定优势。与主动管理型产品相比,被动指数型基金的收益表现更好,且具备费率优势。这对于跟踪某类特定债券的投资需求是较好的选择。结合前述对于宏观环境和利率点位的判断,短利率收益性价比较高,防御空间较大,追踪相关指数的被动型产品具备一定配置价值。

追踪短利率指数的产品中,博时0-3年国开行ETF,从产品定位来看,其主要作为场内货币+短期现金管理工具,兼具收益率和流动性优势,预期收益和风险水平高于货币市场基金。当前的收益逻辑,主要在于短指数静态票息高,收益性价比较高,防御空间较大,实现“类短融”效果,却没有短融所隐含的或有信用风险。且其所跟踪的标的指数风险较小、基金持仓以短久期策略为主,目标控制回撤20bp以内,净值波动小,夏普比率高。加之基金流动性较好、交易费率较低。

风 险 提 示

基金过往业绩不代表未来业绩,宏观经济形势不确定性,宏观政策不确定性,市场走势不确定性。

文章来源:天风证券股份有限公司——《如何看待短久期国开 ETF(159650.SZ)配置价值?》,2023年11月15日。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47