贝莱德申请以太坊现货ETF是时候入场了吗?

贝莱德的以太坊现货ETF可能要在几个月后才能上市。美国证券交易委员会(SEC)有长达240天的审批时间,这可能导致该产品的上市日期一直推迟至明年秋季。

概述

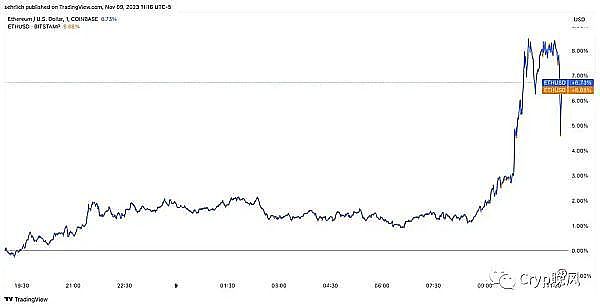

全球最大的资产管理公司贝莱德刚刚递交了上市以太坊现货ETF的申请。一经公布,消息立即引起以太坊价格的飙升,从1,880美元迅速上涨近10%,短时间内涨至2,100美元以上。

背景

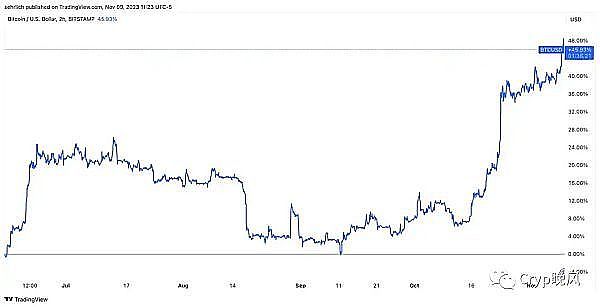

2023年6月,以太坊价格的上涨与比特币的反弹呈现惊人的相似之处。与此同时,贝莱德公司提交了上市现货比特币ETF的申请,引起了市场的广泛关注。ETF(交易所交易基金)作为一种投资工具,为投资者提供了一种便捷的途径,能够在不直接购买底层资产的情况下获取对这些资产的敞口。这一特性对于许多加密货币投资者而言尤为吸引,因为购买实际资产涉及到技术和安全挑战,令许多人望而却步。

在2023年6月,比特币的价格上涨了超过20%。市场观察人士普遍认为,贝莱德这一备受瞩目的资产管理公司的影响力和声誉表明,他们不会轻率地提交没有成功预期的ETF申请。值得注意的是,截至目前,美国证券交易委员会尚未批准任何加密资产的现货ETF申请,尽管市场上的乐观情绪逐渐增强,但批准仍未到来。因此,尽管比特币在那个时候上涨了超过45%,但其发展过程并非一帆风顺。实际上,在10月份再次反弹之前,比特币几乎回吐了整个秋季的涨幅,显示出市场的波动性和不确定性。

展望与影响

首先需要注意的是,贝莱德现货以太坊ETF最早将在数月后才可能上市,但不能确定它是否最终会上市。SEC规定了长达240天的审批期限,这可能导致开始日期一直被推迟,有可能一直延至明年秋季。此外,比特币和以太坊在监管状态上存在关键区别,这可能导致额外的审批延迟。

尽管几乎所有相关方,包括美国证券交易委员会在内,一致认为比特币不是证券,不受其监管,但以太坊的监管前景相对较为复杂。实际上,美国证券交易委员会主席Gary Gensler在多次讨论中对此表达了模糊的态度,包括在与众议院金融服务委员会主席帕特里克·麦克亨利(R-NC)就以太坊是否属于证券的问题上的高调对话中。值得注意的是,在美国证券交易委员会对Coinbase和Binance等交易所提起的任何诉讼中,以太坊并未被列为未注册证券。

虽然这种监管上的区别可能不会直接决定以太坊是否能够包含在ETF中,但这样的争论可能会拖慢整个审批过程。如果交易所需要下架代币,可能会对全球流动性和监管造成损害,使市场更加脆弱。美国证券交易委员会可能还希望在批准跟踪其他资产的产品之前,更深入了解现货比特币ETF的交易情况。所有这些因素都表明,尽管在最初的一两周内市场可能表现兴奋,但这种兴奋可能会持续下去,如果有追随者的话。

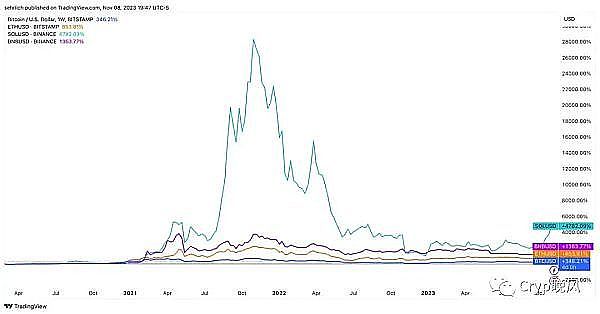

在加密领域,以太坊因其独特的地位而备受关注,它成功地跨越了安全港/价值存储代币与整个加密行业更高波动性/更不稳定之间的界限。这表明以太坊的价值主张不仅具备避险属性,同时也具有增长资产的特性。这种混合模型在近年来得到验证,以太坊的表现优于比特币,但相对于备受瞩目的代币,如Solana的SOL或Binance的BNB而言,稍显滞后。

然而,随着人们对现货比特币ETF的兴趣与日俱增,剧本在2023年发生了逆转。现在,投资者普遍认为比特币是在经历了残酷的2022年之后,重新成为加密货币领域的最佳选择。与此相比,以太坊在价格方面明显落后于比特币,此外,核心基本面,如网络使用和活跃参与者等,在过去的一年中没有发生太大变化。

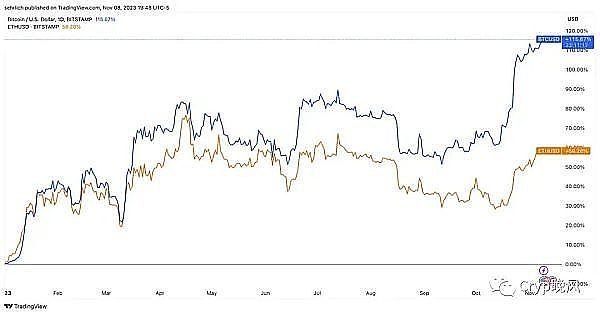

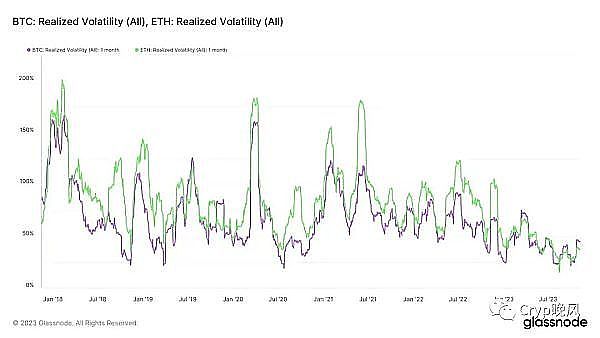

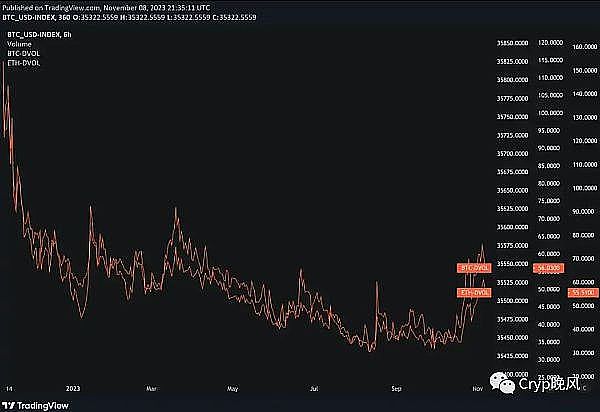

所有这一切都意味着,在ETF申请前的几个月,以太坊的前景相对黯淡。尽管在比特币的带动下开始小幅上涨,但其每月的实际波动率却是近五年来的最低水平。即使在牛市中,以太坊的隐含波动性(对未来波动性的预期)也落后于比特币。

2023 年以太坊的隐含波动率仍然较低

如何决策

投资者在大量购买以太坊时应谨慎,因为这则新闻并没有改变以太坊的任何基本属性或轨迹。

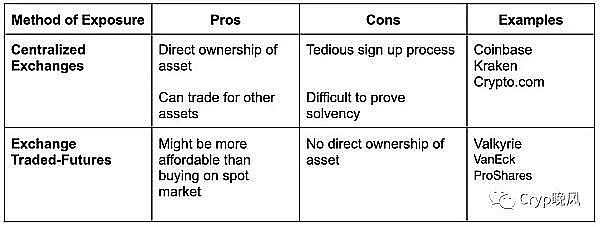

尽管以太坊在加密世界中占据着突出地位,成为任何投资组合的重要组成部分,但投资者必须以负责任的方式行事。因此,大多数以太坊交易者可能会选择在现货市场上逐渐建立多头头寸。中心化交易所是购买现货以太坊最常见的方式,但由于中心化的一方控制着这些交易所,它们也带来了一些风险。例如,除非尝试提取资产,否则无法验证资产是否真实存在,这正是FTX崩溃的一个原因。虽然已经采取了一些措施来减轻这种风险,比如储备证明,但它们并不是完美的。对于散户交易者来说,使用交易所可能会带来更高的成本。例如,Coinbase对一次简单的交易收取近300个基点的费用。

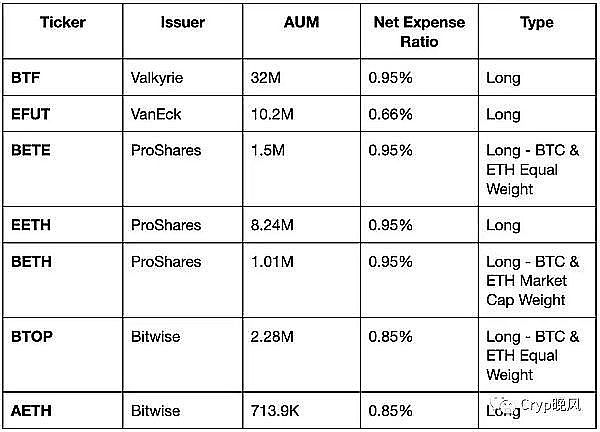

这七只基于以太坊期货的交易所交易基金实际上追踪的是比特币的现货价格。这些基金可以直接从经纪商账户购买,无需持有者持有加密货币。然而,除了费用比率之外,它们还可能带来隐藏的“展期成本”。展期成本与必须每30天购买更高价格的月度期货合约而产生的额外成本有关,最终会传递给消费者。在波动性较低的时期,这些成本可以最小化。

美国顶级以太坊期货 ETF 的关键数据,来源:福布斯

如果你更具冒险精神,考虑选择一组合适的标的进行多空对冲的策略可能更值得考虑。这意味着在做多以太坊的同时,还可以对一些较小的竞争对手进行做空,例如 Solana 的 SOL、Cardano 的 ADA 和 Algorand 的 ALGO。但需要注意的是,这些资产在历史上在牛市和熊市中都紧密相关。如果你愿意承担更大的风险,可以考虑使用期货或期权合约的杠杆,或者购买旨在加倍以太坊回报的 ETF 股票(但请注意,风险也会成倍增加)。为了对冲风险,人们还可以直接做空以太坊,或者购买 ProShares 的空头以太坊策略(SETH:纳斯达克)这样的 ETF。

最后,如果你对可能打折的以太坊感兴趣,可以考虑灰度以太坊信托基金(ETHE:OTCQX)。目前,它们的交易价格相对于资产净值存在18%的折价。然而,需要注意的是,现在这些背后的以太坊是不可赎回的。然而,如果 Grayscale 能够将 ETHE 转换为 ETF(它在10月份提交了申请),那么除了现货价格上涨之外,还有可能获得小幅溢价。

今天的文章到这里就结束了,喜欢可以点个关注~

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47