食品饮料领域2023年盘点:整体毛利率提升,一行业毛利水平下滑明显

伴随“双11”临近,食品饮料领域成为一年一度网购节各大电商重点攻破的地带,而食品饮料上市公司2023年经营情况,对当前“双11”有参考意义。金融界上市公司研究院统计发现,A股沪深两市食品饮料领域,涵盖白酒、休闲食品等6个行业的121家上市公司,累计实现归母净利润1621.71亿元,相较2022年同期的1406.73亿元,增长约15.28%;绝大多数行业及对应上市公司,今年毛利率水平提升,品牌护城河不断提高。

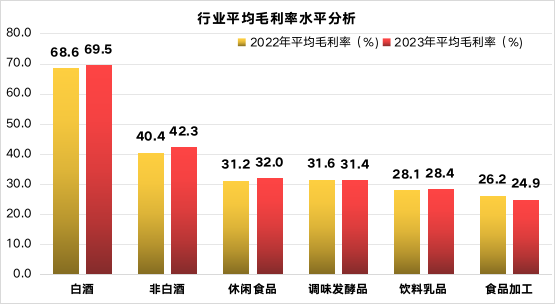

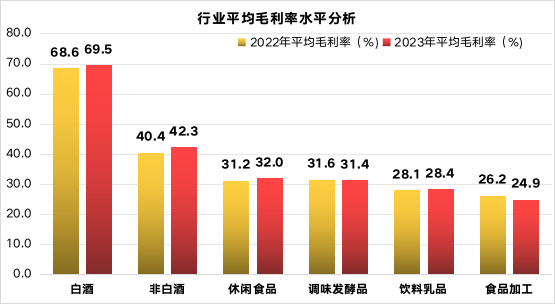

白酒行业平均毛利率逼近70%,食品加工行业毛利率下滑较多

金融界上市公司研究院统计发现,食品饮料的6个行业,整体呈现毛利率抬升态势。其中,白酒、非白酒、休闲食品和饮料乳品行业2023年前三季平均毛利率水平,较2022年同期分别提升了0.9、1.9、0.8和0.3个百分点。而食品加工行业平均毛利率水平表现最差,较2022年前三季下降了1.3个百分点。

毛利率作为企业财务分析的重要指标,它反映一家企业对成本的控制能力以及品牌溢价能力;通常毛利率越高的企业,盈利质量越好,市场竞争力越强。

制作:金融界上市公司研究院;数据来源:巨灵财经

白酒行业的平均毛利率接近70%,在食品饮料行业中表现格外亮眼。近些年来,在以贵州茅台为代表的酱香型白酒,成为白酒12种香型中营收增速最快的香型,酱香型白酒的营业利润也达到白酒行业利润三成左右。在酱香热趋势下,白酒行业迎来消费升级,不断出清竞争力较弱的低端白酒。在2023年三季报中,贵州茅台以91.71%的毛利率位居行业之首,报告期内实现归母净利润528.76亿元,同比增长19.09%;泸州老窖和水井坊毛利率紧随其后,分别为88.45%和83.18%。

值得注意的是,食品加工行业是食品饮料6个行业中,毛利率下滑最多的行业。食品加工涵盖肉制品、预加工食品等4个方向。2023年以来,在生猪供给持续增长,国内通货紧缩的环境下,生猪价格整体在成本线以下徘徊,使得生猪下游的肉制品加工相关行业毛利率水平大幅降低。其中,肉制品头部企业上海梅林,2023三季报毛利率为10.09%,较2022年同期下降4.55个百分点,而公司受到“猪周期”等因素影响,今年还出现营收、利润双降的情况。

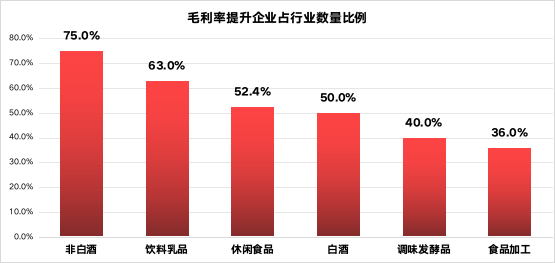

啤酒行业毛利率提升企业数量最多

金融界上市公司研究院统计发现,在食品饮料领域的6个行业中,饮料乳品、休闲食品等4个行业,有半数及以上企业的毛利率水平提升,而调味发酵品和食品加工2个行业,有不足半数企业的毛利率水平提升。

制作:金融界上市公司研究院;数据来源:巨灵财经

以非白酒行业为例,主要是啤酒、红黄酒、鸡尾酒相关上市公司,涵盖青岛啤酒、张裕A等16家上市公司。2022年前三季,行业平均毛利率为40.4%,2023年同期提升了1.9个百分点。

16家非白酒公司中,有12家(占比75%)的企业,今年毛利率提升。其中,毛利率提升3个百分点以上的有金枫酒业、会稽山等5家企业。百润股份今年以来毛利率提升4.91个百分点,是排除业绩亏损个股(*ST西发)外,毛利提升最高的企业;百润股份当前毛利率为66.86%,在16家非白酒公司中排名第1。百润股份水平大幅提升,一方面是预调鸡尾酒业务在2023年第三季度同比增长34.5%,其中强爽系列延续了高增长势头,而微醺和清爽则通过联名国漫或植入热播剧增加了曝光度,从而实现了同比恢复正增长。另一方面,公司在销售费用、管理费用控制方面取得成果,实现成本控制。

是否消费降级?中等毛利率区间个股利润增速更为可观

2023年以来,人们生活消费水平是在升级,还是降级,是大家热门讨论的话题。而从财务分析来看,在消费升级趋势下,消费者更倾向购买高毛利产品,这些产品不会因为价格昂贵,而使得其公司整体营收、利润增速比不上中、低毛利产品对应公司;而在消费降级趋势下,人们消费习惯偏好于毛利率低的企业对应产品,使得这些低毛利率企业的营收、利润出现可观增长,且很大可能性其增速超过中、高毛利的企业。

对此,金融界上市公司研究院将食品饮料领域的6个行业的上市公司,按照毛利率高低排序,分为低毛利、中毛利和高毛利企业,研究这三种毛利类型企业的经营情况。

数据分析发现,中毛利区间的企业在2023年增速更为可观,表现在白酒、非白酒、饮料乳品和食品加工4个行业,至于这一结果与行业经营周期性和市场集中度等多个因素有关。

图表:不同毛利率区间个股的归母净利润增速

行业 |

企业数量 |

2023年平均毛利率(%) |

低毛利企业平均利润增速(%) |

中毛利企业平均利润增速(%) |

高毛利企业平均利润增速(%) |

白酒 |

20 |

69.5 |

-144.8 |

38.68 |

11.0 |

非白酒 |

16 |

42.3 |

-27.4 |

173.74 |

35.9 |

休闲食品 |

21 |

32.0 |

77.1 |

24.90 |

49.9 |

调味发酵品 |

15 |

31.4 |

-232.0 |

-66.69 |

34.6 |

饮料乳品 |

27 |

28.4 |

-29.1 |

39.50 |

18.1 |

食品加工 |

25 |

24.9 |

-283.2 |

-3.27 |

-16.0 |

制作:金融界上市公司研究院;数据来源:巨灵财经

以饮料乳品行业为例,2022年的疫情致行业多数企业经营大幅下滑。该行业涵盖泉阳泉、伊利股份、麦趣尔等27家上市公司,2023前三季度平均归母净利润增速为7.77%,中、高毛利企业平均利润增速分别为39.50%和18.1%。中毛利区间个股平均利润增速更为亮眼,是因为中毛利区间个股当经营环境改善之后,经营效益会有较大提升。其中,一鸣食品、香飘飘等企业2022年利润大幅下滑,今年利润同比翻番,抬高了利润增速数值。此外,中毛利区间个股营收、利润在行业有一定体量,具备抗风险能力,不至于发生低毛利个股竞争力不足,利润大幅下滑乃至亏损的情形。

因疫情等因素影响,食品加工行业与饮料乳品行业类似,使得中毛利区间个股的平均归母净利润增速(-3.27%),好于高毛利区间(-16.0%)。

图表:饮料乳品行业中毛利区间个股盈利分析

股票名称 |

2023年毛利率(%) |

2023前三季净利润增速(%) |

2023前三季归母净利润(元) |

泉阳泉 |

34.33 |

-56.53 |

73.16亿 |

伊利股份 |

32.90 |

16.36 |

1757.10亿 |

香飘飘 |

32.24 |

104.64 |

64.86亿 |

妙可蓝多 |

30.59 |

-76.42 |

90.22亿 |

一鸣食品 |

30.18 |

155.39 |

48.16亿 |

新乳业 |

27.43 |

22.78 |

113.16亿 |

燕塘乳业 |

27.38 |

70.33 |

31.77亿 |

均瑶健康 |

24.74 |

4.57 |

56.07亿 |

三元股份 |

23.46 |

114.36 |

71.73亿 |

制作:金融界上市公司研究院;数据来源:巨灵财经

再看白酒行业,不同于饮料乳品行业,这一行业上市公司利润巨幅波动相对较小,因此中、低毛利区间利润翻番个股数量也相对较少。在此情况下,也出现了中毛利率区间个股(11.0%)的平均归母净利润增速高过高毛利率区间个股(38.68%)的现象。

金融界上市公司研究院分析发现,高毛利区间白酒股有6家,涵盖贵州茅台、古井贡酒等企业。其中,水井坊、酒鬼酒是次高端白酒代表,今年出现去库存压力,利润也均出现下滑,一定程度是消费力不足的体现。而中毛利区间白酒股有7家,涵盖山西汾酒、岩石股份等企业。相比高毛利区间白酒股,这7家酒企归母净利润全部正增长,且增速更为可观,除了与利润基数效应有关外,一定程度也说明消费者加大了中等毛利水平白酒的消费量。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26