股债齐升!供需两端发力,地产ETF(159707)逆市涨逾1%,板块开始企稳了?

周三(11月8日),地产板块全天活跃,逆市收涨。截至收盘,金地集团收涨3.84%,张江高科收涨3.59%,新城控股上涨2.64%,万科A上涨1.68%。代表A股龙头房企行情的中证800地产指数收涨1.17%!

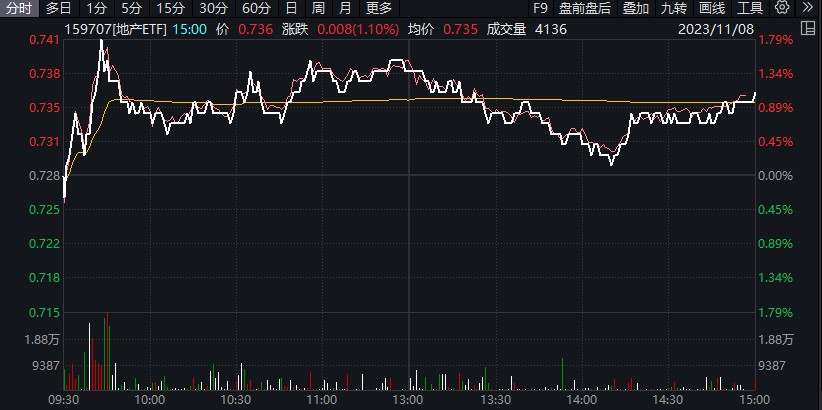

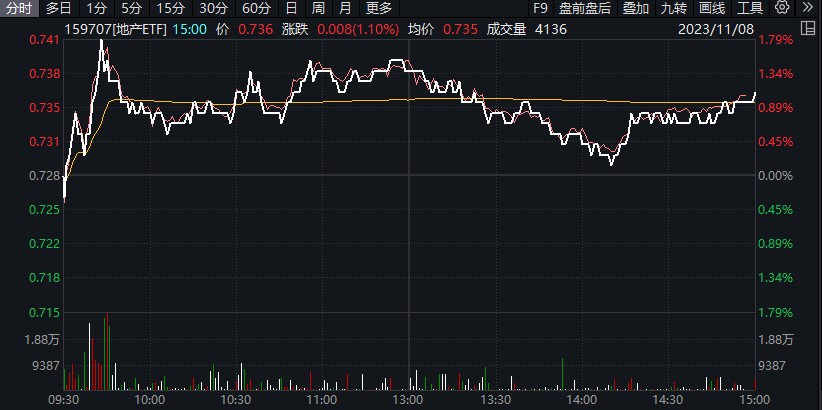

热门ETF方面,地产ETF(159707)盘初快速拉升,午后维持高位震荡,场内价格逆市收涨1.10%,离收复20日均线仅一步之遥。全天成交额为4561万元,交投维持活跃。

图片来源:Wind,截至2023年11月8日

另外,债市方面,截至交易所债券市场收盘,金地债券集体上涨,“21金地03”、“16金地02”涨超20%,“21金地04”涨超18%,“21金地01”、“20金地01”涨超17%。表明房企信用风险修复明显,市场对于地产板块后市信心有所增强。

消息面上,4部门7日下午联合召集数家房企座谈,了解行业资金状况和企业融资需求,参会企业包括万科、保利、华润、中海、龙湖和金地等。

【政策端:供需两端支持齐发力】

供给端上,近期利好频发,提振行业信心:

①龙头房企万科获国资强势站台。万科作为行业龙头,获深圳国资和大股东的认可与支持,对行业整体信心的提振也有积极作用。

②“第二支箭”持续发力,供给侧支持取得阶段性成果。近期“第二支箭”将支持新城控股、美的置业卓越商管等民营房地产企业发行债券融资。有利于缓解其信用收缩和现金流压力,也有利于行业的稳定发展。

需求端上,楼市优化政策持续发布,近期地方政策主要有:

①昆明取消商品房限售限购政策,同时昆明住建局就“取消商品住房预售制”的建议将进行广泛调研。

②宁波放宽落户条件,在浙江首先试行居住证转户籍制度。

③南京取消土拍限价。

④玉溪、济南、绍兴、宜春淄博等多地放松公积金贷款政策。

另外,11月6日,央行发布《持续深化利率市场化改革》专栏文章提出,持续提升房贷利率市场化程度,更好支持刚性和改善性住房需求。

【基本面:政策有望助力销售企稳】

销售端,自2023年二季度以来延续下行态势,1-10月百强房企全口径销售金额累计同比-14%, 10月单月同比-28%。融资端,2023Q2、2023Q3房企新发债券同比分别为-23%和-24%;到期偿债压力仍在,2023Q4整体压力较小,而2024Q1房企将面临新的偿债高峰期。

后续房企或仍需金融端在发债、信贷等多方面的支持,同时需求端也需更多支持政策,如一线城市落地放松限购限售等。如此,供需两端政策持续助力,销售有望企稳,以维持行业平稳和良性循环。

中信建投认为,中央发声支持房企合理融资,信用端政策落地可期,销售复苏态势有望延续。国金证券也表示,行业恢复良性循环的关键在于销售的企稳,预计后续一线城市的限制措施也将松动。

【机构:Q4地产板块有望反弹】

浙商证券指数,当前地产板块有三重支撑,主要包括:

首先,房地产销售修复仍然疲弱,房地产政策还有继续释放的空间。随着认房不认贷政策后销售的回落,年底或再次释放政策利好呵护行业销售。

其次,年底美国加息压力逐渐增加,美国结束加息为国内继续降低利率打开空间,利率继续降低有利于地产需求修复。

第三,申万房地产指数再创年内新低,地产板块位于低位,年底高低估值切换也有望给地产板块带来反弹行情。

综合以上情况,浙商证券认为Q4地产板块有望反弹。

资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场16只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超8成,央国企含量高!地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

数据、图片来源:沪深交易所、Wind、华宝基金。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38