华西证券:给予首旅酒店买入评级

华西证券股份有限公司许光辉,徐晴近期对首旅酒店进行研究并发布了研究报告《旺季业绩释放,开店结构与质量持续改善》,本报告对首旅酒店给出买入评级,当前股价为16.29元。

首旅酒店(600258) 股价复盘:估值随行业周期波动,中高端布局压制估值水平 疫情前(2020年之前),如家完成注入后,公司股价主要随行业景气度波动,且由于扩张尤其是中高端酒店扩张策略较为保守,估值水平受到压制。2018年11月发布股权激励计划将中高端收入占比纳入考核指标,2019年与凯悦成立合资公司打造逸扉品牌,估值有所修复。 2020年新冠疫情发生后,行业历史性出清,龙头逆势扩张,供需反转预期下酒店龙头估值迅速提升,公司也在此期间提出较高的开店目标。2022年受到行业受到疫情影响较大,同时公司拓店放缓,市值逐步恢复到疫情前水平。2023年出行管控放松以来,公司估值持续下降,我们认为一方面市场担心供需关系恶化,一方面公司由于新品牌爬坡、减值计提等因素业绩端恢复较慢。估值修复有赖于后续业绩持续释放。 高revpar弹性下23Q3业绩释放 23Q3公司各类型酒店revpar恢复度均环比提升。剔除轻管理酒店,23Q3公司revpar恢复至2019年同期的117%,同时资产减值和信用减值边际减少,利润端释放弹性。单三季度,公司实现收入23.03亿元,同比+52.76%,归母净利润4.04亿元,同比+609.49%。收入及归母净利润分恢复到2019年同期的103%和115%。 中高端布局有望提速,轻管理模式快速下沉 2023前三季度中高端净开店已超过2022全年,布局有所加快。从细分品牌来看,中高端新开店以如家商旅、如家精选为主,和颐有所收缩,新培育品牌逸扉净开店9家,在营酒店数量达到30家,我们认为未来有望逐步提速。总净开店自2023Q2起同样明显改善,轻管理酒店仍是开店主力,快速渗透下沉市场。 投资建议 我们预计公司2023-2025年实现营业收入82.3、89.7、94.3亿元,同比增长61.6%、9.1%、5.1%;实现归母净利润8.1、10.3、12.1亿元,同比增长238.3%、28.1%、16.8%。对应的EPS分别为0.72、0.92、1.08元,按照2023年11月6日收盘价16.65元计算,对应PE分别为23、18、15倍。公司从拓店、提质增效、门店升级等方面有望持续迎来边际改善,首次覆盖,给予“买入”评级。 风险提示 宏观经济增长放缓,用工成本大幅增加,拓店不及预期。

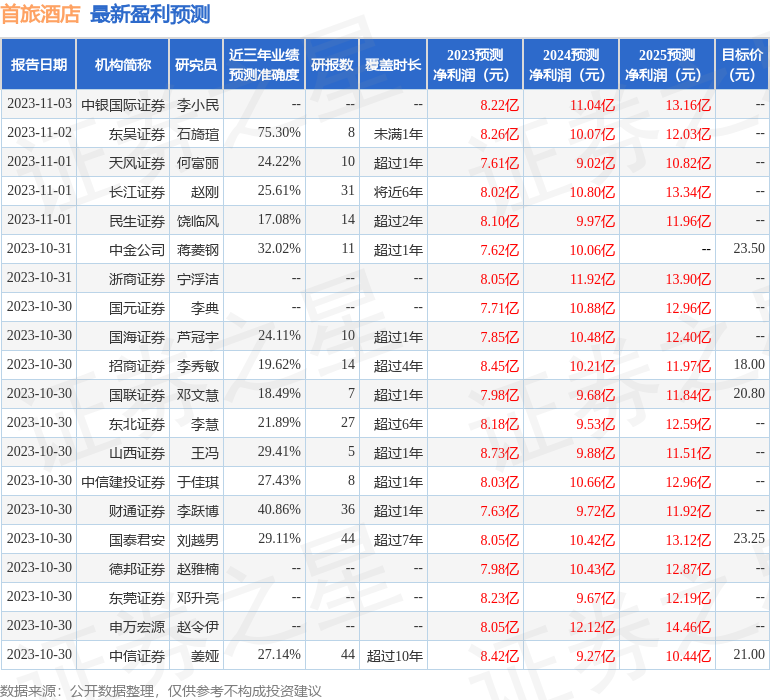

证券之星数据中心根据近三年发布的研报数据计算,东吴证券石旖瑄研究员团队对该股研究较为深入,近三年预测准确度均值为75.3%,其预测2023年度归属净利润为盈利8.26亿,根据现价换算的预测PE为22.02。

最新盈利预测明细如下:

该股最近90天内共有33家机构给出评级,买入评级22家,增持评级11家;过去90天内机构目标均价为21.22。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38