Glassnode:BTC和ETH年内表现 山寨币季节意味着什么

来源:Glassnode, Alice Kohn, UkuriaOC, CryptoVizArt, Checkmate;编译:松雪,金色财经

前言:

数字资产市场继续呈现令人印象深刻的相对表现,BTC 和 ETH 相对于美元和黄金均大幅升值。 然而,在行业内,比特币的主导地位继续上升,观察资本轮换的几个指标和方法表明了这一点。

摘要:

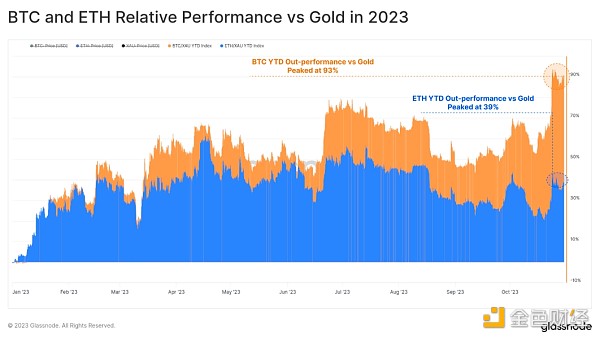

数字资产市场在 2023 年取得了令人瞩目的回报,BTC 和 ETH 的表现分别比黄金等传统资产高出 93% 和 39%。

与之前的周期相比,两大主要市场的调整幅度明显较小,表明投资者的支持和积极的资本流入正在发挥作用。

我们的山寨币季节指标显示,自市场周期高点以来首次有意义的相对于美元的升值。 但值得注意的是,这是在比特币主导地位持续上升的背景下,比特币市值年初至今上涨了 110%。

最近几周,比特币价格上涨了 30% 以上,部分原因是与 SEC 批准的各种比特币 ETF 申请相关的积极进展。 另外值得注意的是,与大宗商品、贵金属、股票和债券等传统资产类别相比,比特币和数字资产的相对表现。

在本期中,我们将探讨到 2023 年数字资产令人印象深刻的相对表现。到目前为止,BTC 和 ETH 的表现均显著优于传统资产,同时与之前的周期相比,其跌幅也较小。

相对弹性

下图比较了以黄金计价的 BTC 和 ETH 价格,展示了与传统防御性价值存储相比的表现。 2023 年,BTC 相对于黄金升值了 93%,而以黄金计算的ETH则上涨了 39%。 这一强劲表现是在全球不确定性不断增加的背景下实现的,这可能吸引了许多传统投资者的目光。

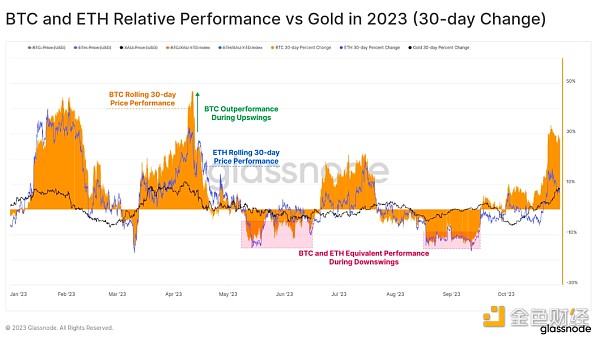

我们可以看到,在滚动 30 天的基础上,BTC ? 和 ETH ? 的回报在 2023 年一直紧密相关。这两种资产都经历了类似幅度的下跌,但比特币在上涨期间表现更强。

我们还可以看到,这两种数字资产的相对波动性超过了黄金(黑色),黄金的双向价格波动较小。

2023 年 BTC 和 ETH 与黄金的相对表现(30 天变化)

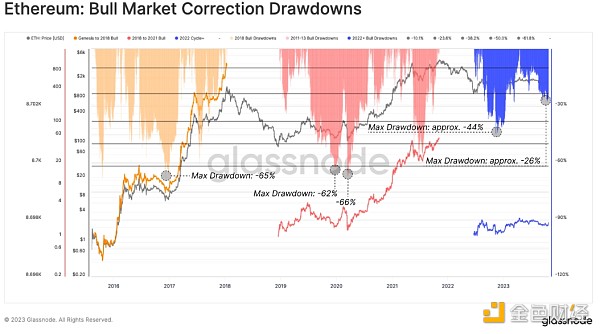

数字资产的相对强度也可以通过评估宏观上升趋势期间的最深度修正来观察。 在这里,我们将评估 ETH 的这一指标,因为它使我们能够看到相对于美元(外部基准)的表现,以及与市场领导者 BTC(内部基准)的比较。

我们认为 ETH/USD 的周期低点是在 3AC、Celcius 和 LUNA-UST 崩溃后的 2022 年 6 月。 此后,ETH/美元最深的调整(相对于当地高点)为-44%,是在 FTX 失败期间。 今天,ETH 的交易价格比 2023 年高点 2,118 美元低 26%,这比之前周期中出现的 -60% 或更大的跌幅要强得多。

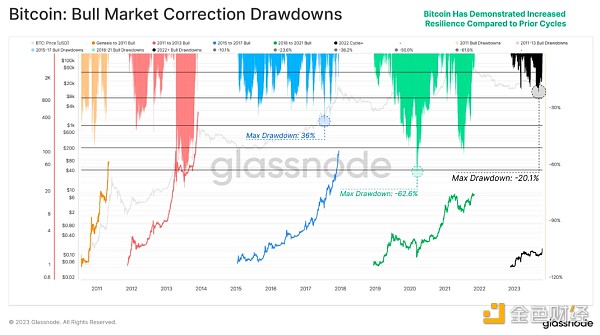

BTC 的实力也相当明显,2023 年的最深调整仅为-20.1%。 2016-17 年牛市的定期修正超过 -25%,而 2019 年则从 2019 年 7 月的高点或 1.4 万美元回落超过 -62%。

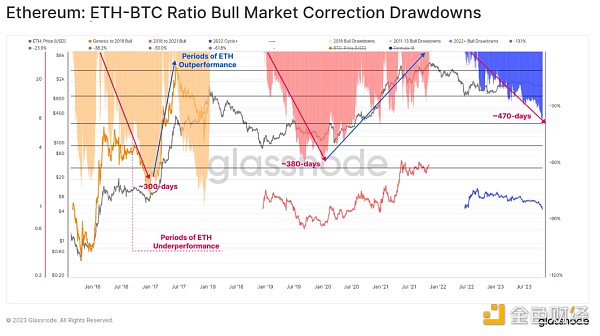

为了评估数字资产市场内的资本轮换,一个有用的参考是寻找 ETH 相对于 BTC 表现优异的时期。 下图显示了与当前上升趋势的局部高点相比,ETH-BTC 比率的最大回撤深度。

之前的周期中,在熊市复苏阶段,ETH 的相对回撤幅度已超过 50%,当前的回撤幅度达到 38%。 特别令人感兴趣的是这一趋势的持续时间,迄今为止 ETH 相对 BTC 的贬值已超过 470 天。 这突显了周期之间的潜在趋势,即在熊市期内,比特币的主导地位在较长时间内增加。

我们还可以使用此工具来监控我们在 WoC 41 中提到的风险开启与风险关闭周期中的拐点(并将在本版稍后重新讨论)。

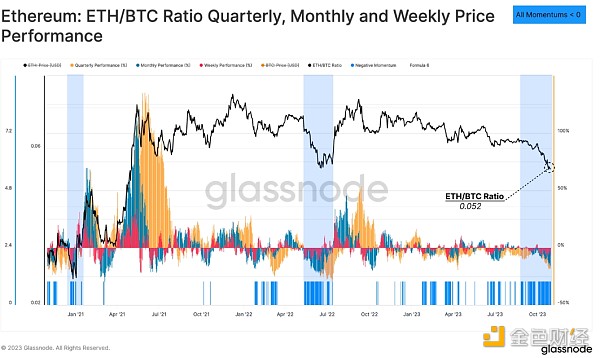

该图表提供了相对表现的另一个视角,显示了 ETH/BTC 比率的滚动季度、每周和每周投资回报率的震荡指标。 然后,条形码指示器(蓝色)突出显示所有三个时间范围都表明 ETH 相对于 BTC 表现不佳的时期。

在这里我们可以看到,近期 ETH/BTC 比率的疲软情况与 2022 年 5 月至 7 月类似,价格比率达到了 0.052 的相同水平。

投资者情绪趋势

深入研究以太坊价格模型,我们注意到 ETH 的交易价格为 1,800 美元,比实际价格(1,475 美元)高出 22%。 已实现价格通常被认为是供应中所有代币的平均成本基础,以上次交易时的价格定价。

这表明 ETH 持有者平均持有一定程度的利润,但仍低于牛市狂热期间经常出现的极端价格水平。

ETH:MVRV 定价区间

另一种可视化投资者盈利能力变化的方法是通过 MVRV 比率,即价格与已实现价格之间的比率。 在本例中,我们将 MVRV 比率与其 180 天移动平均线进行比较,作为监控趋势的工具。

MVRV 比率高于此长期均值的时期表明投资者的盈利能力越来越有意义,并且通常是市场上涨的信号。 然而,尽管 ETH 年初至今市场表现积极,但从这个指标来看,市场仍然处于负面势头。 看来2022年熊市的后遗症仍在慢慢消除。

信心的转变

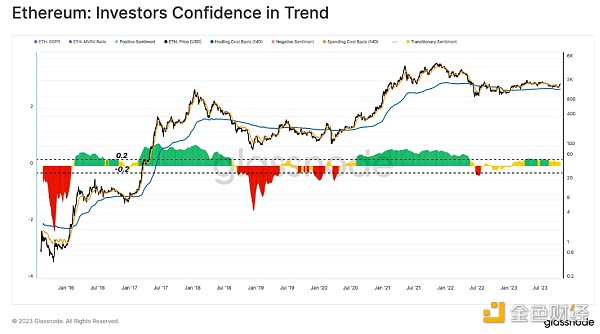

我们还可以利用我们在WoC 38中开发的Investor Confidence in Trend指标,通过观察两个子群体的成本基础的偏差来构建以太坊投资者情绪的变化趋势。这个指标的目的是衡量以太坊投资者情绪的波动。这两个子群体包括持有者和消费者。

? 负面情绪是指消费者的成本基础明显低于持有者。

? 积极情绪是指消费者的成本基础明显高于持有者。

? 过渡情绪是指成本基础波动接近持有者成本基础时。

通过这种衡量标准,市场处于过渡区域,呈积极态势,但幅度相对较小。

ETH:投资者对趋势充满信心

Altseason 以美元计算...但不是以 BTC 计算

注:“Altseason”是指加密货币市场中的“山寨币季节”,通常意味着比特币之外的其他加密货币开始迅速升值。

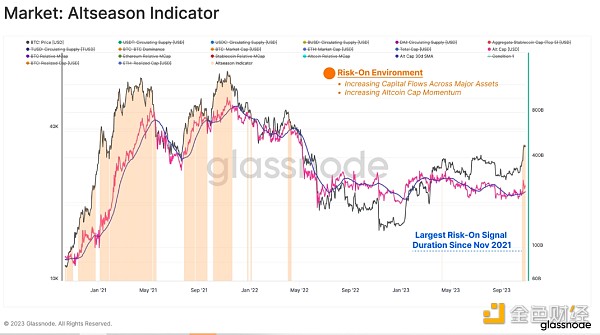

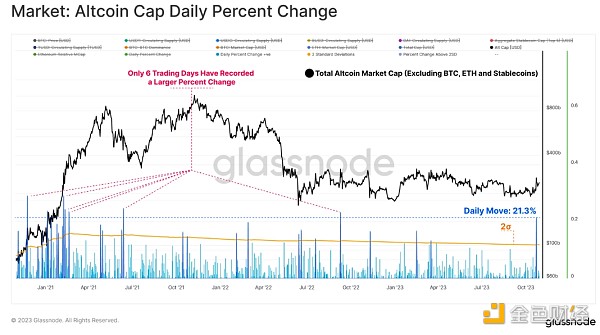

在前述的研究工作的基础上,我们能够产生一个新的替代币指标。在这个模型中,我们使用之前定义的“风险偏好”环境作为第一个条件,要求资本流入比特币(BTC)、以太坊(ETH)和稳定币。我们将这个条件与第二个条件相结合,即“总替代币市值”(不包括BTC、ETH和稳定币)内的正向动量。

在这里,我们寻找山寨币行业总估值大于其 30 日 SMA 的时期。 在比特币从 29500 美元爆炸性上涨至 35000 美元之前,这一指标在 10 月 20 日出现了积极的迹象。

市场:山寨币季节指标

在评估山寨币总市值的近期表现时,人们对数字资产的信心增强是显而易见的。

局部上涨导致行业估值上涨21.3%,仅六个交易日出现较大百分比变化。 这凸显了投资者资本的瀑布效应,因为比特币主导地位的上升往往会激发山寨币相对于法定货币的估值上升。

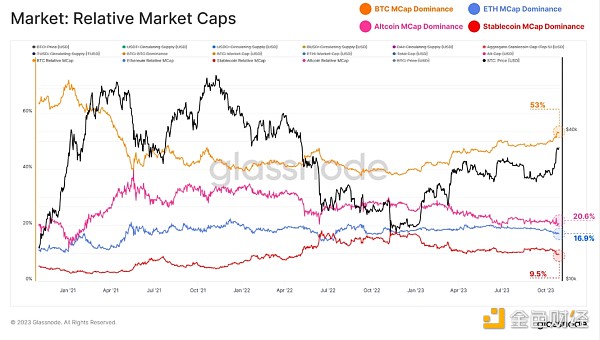

然而,重要的是要记住,比特币的主导地位正在持续上升。 相对而言,比特币目前占据数字资产市场估值的 53% 以上,而以太坊、山寨币和稳定币的主导地位在 2023 年都会相对下降。比特币的主导地位已从 38% 的周期性低点有所上升 2022 年末。

为了结束这个观点,我们可以比较比特币与山寨币总市值(不包括稳定币)的年初至今增幅。 与山寨币相比,比特币的市值在 2023 年增长了 110%,增幅令人印象深刻,但相对较小,只有 37%。

这凸显了一个有趣的市场动态,即山寨币行业的表现优于法定货币和黄金等传统资产,但表现明显落后于比特币。

总结

数字资产市场在2023年取得了令人瞩目的回报,摆脱了最初的复苏阶段,再次进入上升趋势。 市场领先者 BTC 和 ETH 2023 年的市场调整幅度明显小于之前周期的上升趋势,这表明投资者的支持水平和积极的资本流入正在发生。

在包括我们正在开发的山寨币指标在内的多项指标中,我们看到山寨币行业市场估值自上一个周期峰值以来首次大幅上涨。 然而,值得注意的是,这一表现是相对于法定货币(即美元)来衡量的。 在数字资产领域,比特币的主导地位持续上升,导致 BTC 市值年初至今增长超过 110%

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47