股市和商品背离,商品价格还具有上涨动能吗?

核心观点:2023年10月20日,上证综指跌破3000点,并因宏观形势良好、中美关系缓和等,随后上证指数从2988.3点上涨至3017.78点。从上证综指和南华工业品指数来看,两者经历五次大背离,2020年6月-7月,流动性放松导致南华工业品指数微弱上涨,2022年1月-4月,由于俄乌冲突产生的供给问题,南华工业品指数大幅上涨。而最近的商品上涨,主要是由于宏观层面利好、库存低而供给作用放大所导致的。预测未来一段时间内,商品会继续保持震荡上涨,主要是第一:受房地产政策影响,房地产下行速度时快时慢,第二:10000亿元国债有利于基础建设,第三:中美共振补库或将带动商品价格上涨。

本文仅代表作者个人观点。

2007年10月16日,由于金融市场开放程度加大,上证综指达到最高峰至6092.06点,随后由于全球金融危机的爆发,加上投资者情绪低迷,致使上证综指迅速跌至1700多点。2014年至2015年,融资工具发展迅速,使投资者情绪高涨,推动股市上涨,上涨至5166.35点,随后由于去杠杆行动、市场流动性危机等导致2015年的股灾发生,且频现“千股跌停”的现象。2023年10月20日,上证综指跌破3000,而后中美关系缓和、宏观情况利好,又回升到3000点以上。

数据来源:钢联数据

南华工业品和上证综指出现5次明显背离,分别是2004年6月-2005年7月、2006年5月-2007年1月、2007年4月-2008年8月、2014年7月-2016年3月、2021年年初-至今。在这5次明显背离的过程中,需着重关注上证综指下降和南华工业品指数上涨的情况,分别是2005年2月-2005年7月、2008年1月-2008年8月、2016年1月-2016年3月、2021年年初-至今。在2015年2月-2005年7月的过程中,商品供给收紧,导致商品价格上涨,尤其在石油方面,OPEC组织剩余产能不足,增产能力有限;俄罗斯等非OPEC的国家增产能力也非常有限,供给产量减少。对于上证综指下降的主要原因是我国宏观政策收紧,导致市场情绪低迷。在2008年1月-2008年8月的过程中,美联储采取降低利率、增加流动性等宽松的货币政策,对美元指数产生下降的压力,原油价格上涨,致使大宗商品进入牛市,而2018年金融危机的爆发,股市恐慌,股价大跌。在2016年1月-2016年3月的过程中,南华工业品指数上涨的主要原因是我国正在进行供给侧改革,供给减少;同时宽松货币导致螺纹钢等黑色产品大涨。2015年股灾爆发,频现“千股跌停”的现象,股市发生恐慌,低迷情绪一直延续。

数据来源:钢联数据

最近我国商品指数强势上涨的主要原因:第一,宏观层面利好,尤其增发2023年国债1万亿元以及化债的方式,释放利好的信号。中央财政将在四季度增发10000亿元国债,重点用于灾后恢复重建和弥补防灾减灾救灾短板,这意味着本次增发国债对GDP的贡献大概率体现在基建投资,也提振黑色系产品的需求,黑色商品领涨。中美关系缓和也在释放利好信号,最近王毅外长访美,美国加州州长的访华等一系列外交行动,暗示在美国大选周期,中美关系缓和。此外,重点关注10月底中央政治局会议、11月APEC会议和12月底中央经济工作会议,这些会议也在释放良好的信号。同时2023年7月的优化房地产政策,9月的各地“认房不认贷”等政策出台,对房地产也在某种程度上起着积极的作用。

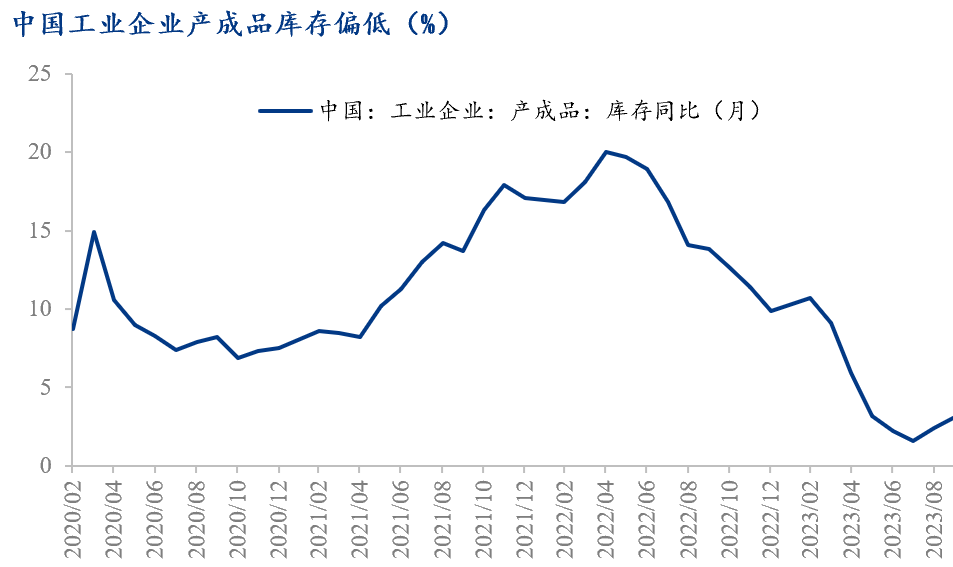

第二,工业产成品库存偏低,供给作用被放大,一些商品价格会上涨。2023年9月30日,我国工业产成品库存同比为3.1%,且自2023年以来,库存同比基本处于一直下降的状态,这些迹象均表明工业产成品库存偏低。

数据来源:钢联数据

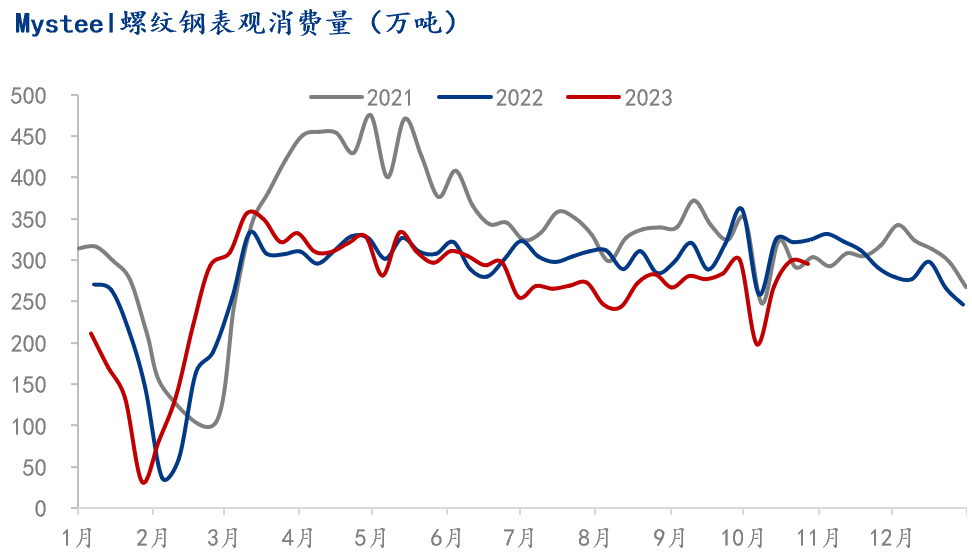

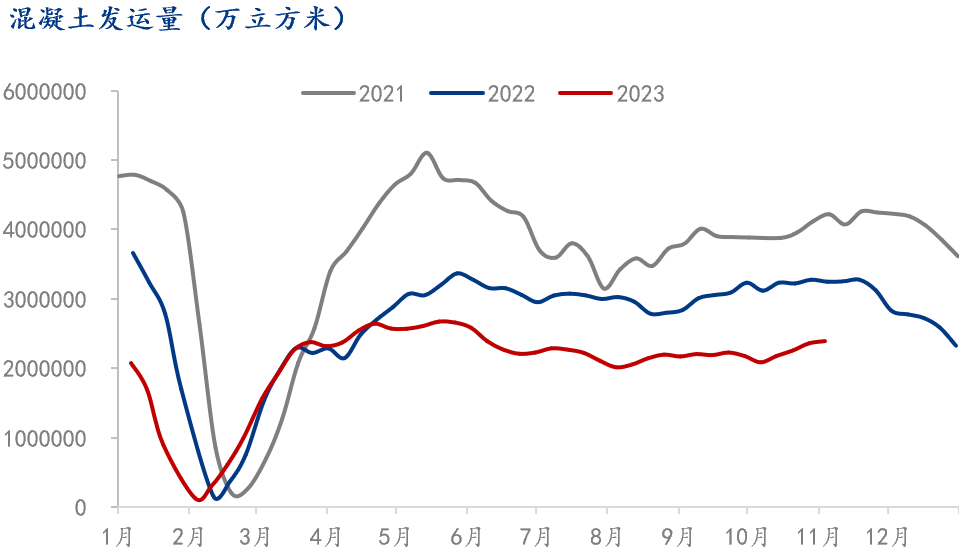

未来南华工业品指数是继续上升还是回落,主要看下游需求,尤其下游的房地产和基建是工业品消耗较多的两大行业。从螺纹钢表观消费量、混凝土发运量的绝对值来看,近期的螺纹钢表观消费量、混凝土发运量是低于2021年、2022年的,侧面反映房地产行情依旧低迷。

数据来源:钢联数据

数据来源:钢联数据

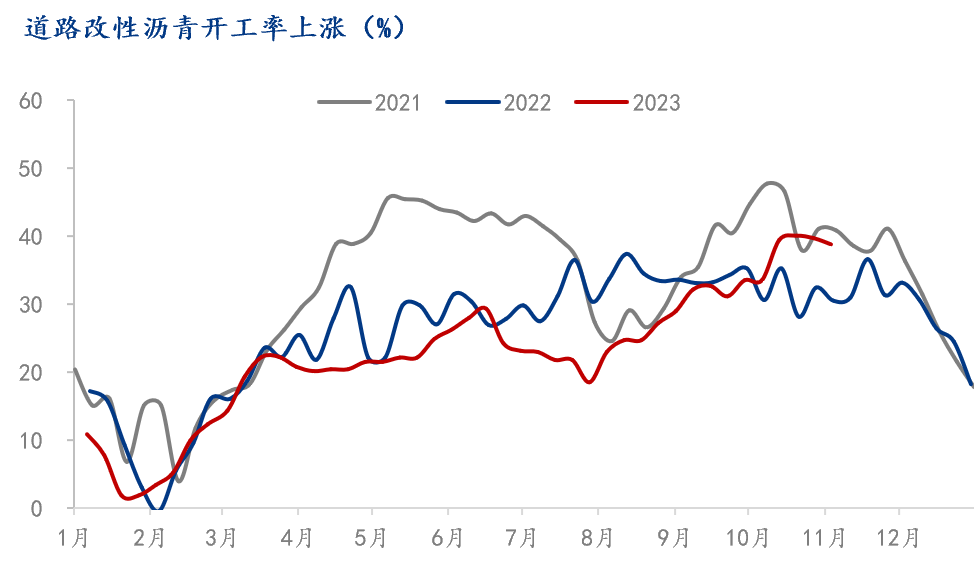

在基建方面,道路改性沥青的开工率可以代表基建相关的需求,近期的道路改性沥青开工率持续走强,表明我国专项债加速发行,重大项目集中开工,在一定程度上保证了建材的成交量。尤其本次增发国债有利于基建投资,也提振工业品的需求。

数据来源:钢联数据

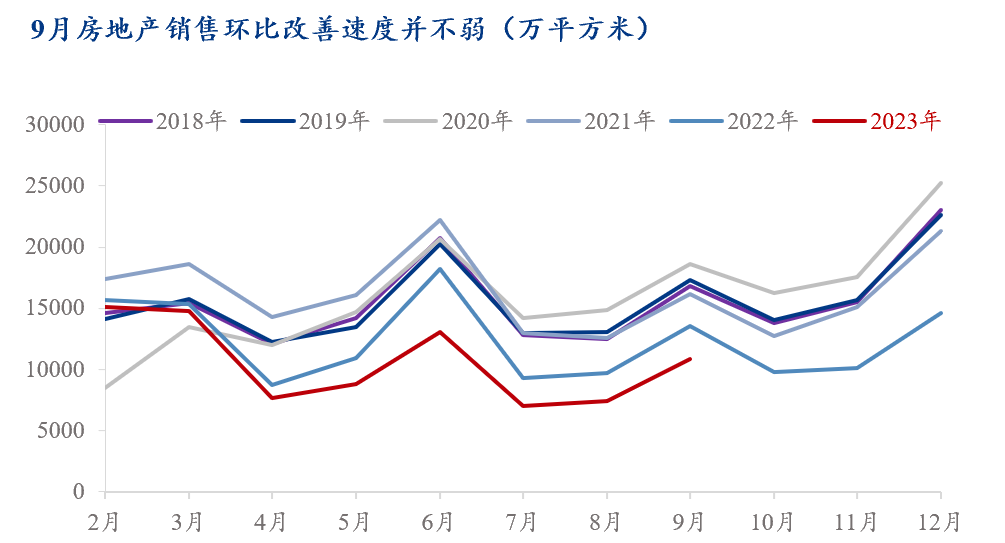

总的来说,未来一段时间内,预测商品会继续上升,主要是在考虑季节性因素后,以销售数据为例,房地产下行速度时快时慢(5-6慢,7月快,8-9月再次放慢),这可能是房地产行业探底的信号。此外,万亿元国债,使基建韧性增强。

中美共振补库或将带动商品价格上涨。从实际库存来看,中美仍旧在去库阶段,国内实际库存相对名义库存来说,处于更高水平,但整体已进入被动去库阶段。目前,我国在第七轮库存周期中,从工业企业利润数据来看,9月工业企业利润降幅收窄,边际有所改善,表明库存周期已到去库尾端。9月工业企业利润情况已公布,累计同比公布值为-9%,前值-11.70%,预期值-10.20%。9月单月工业企业利润同比增长11.9%,连续两个月录得双位数增速。体现了目前工业企业整体利润降幅收窄,边际有所改善的现状。随着工业品的量价齐升,8月以来工业企业利润回暖,预期向好,带动生产情况也逐步改善,因此少部分企业也开启补库阶段。叠加近期金融数据已有触底反弹的迹象,有望在明年Q1实现中美共振补库,由补库需求或带动正反馈,商品价格具备了止跌甚至上涨的动能。

数据来源:钢联数据

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47