Mint Ventures:快速成长的Morpho 会是Aave的潜在对手吗?

作者:Alex Xu

经历了 2020-2023 这一波牛熊周期,我们发现:Web3 商业世界里的应用层,目前真正成立的商业模式大类仍然只有 DeFi,而 Dex、借贷和稳定币依旧是 DeFi 的三大基石(衍生品赛道近几年也有长足的发展),即使在熊市里,它们的业务依旧强韧。

Mint Ventures 过往撰写了大量关于 Dex 和稳定币的研究报告和分析文章,其中 Dex 囊括了 Curve、Trader Joe、Syncswap、Izumi 以及 Velodrome 等众多 ve(3,3)类项目,稳定币项目则覆盖了 MakerDao、Frax、Terra、Liquity、Angle、Celo 等项目。本期 Clips 将回归关注借贷赛道,并重点关注近一年来业务数据快速增长的新生力量 Morpho。

笔者将在本文对 Morpho 的现有业务,以及近期公布的借贷基础层服务 Morpho Blue 进行梳理,尝试回答以下几个问题:

目前借贷赛道的市场格局如何?

Morpho 包含哪些业务,尝试解决什么问题?目前业务发展情况如何?

新推出的 Morpho Blue 业务的前景如何,会对 Aave、Compoud 的头部地位形成冲击吗?还有哪些潜在影响?

去中心化借贷市场格局

有机需求成为市场主流,庞氏色彩消退

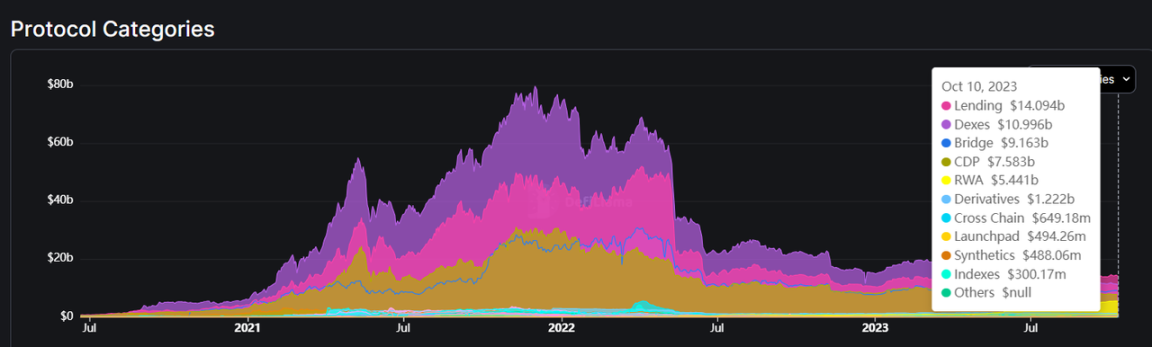

去中心化借贷的资金容量占比一直位列前茅,目前 TVL 已经超越 Dex,成为 Defi 领域资金容纳量最大的赛道。

来源:https://defillama.com/categories

去中心化借贷也是 Web3 领域少见的实现了「PMF」(产品需求契合)的商业门类,尽管在 2020-2021 年的 DeFi summer 浪潮中,也出现过众多项目通过代币对借贷行为进行高额补贴的情况,但进入熊市后这类现象大为减少。

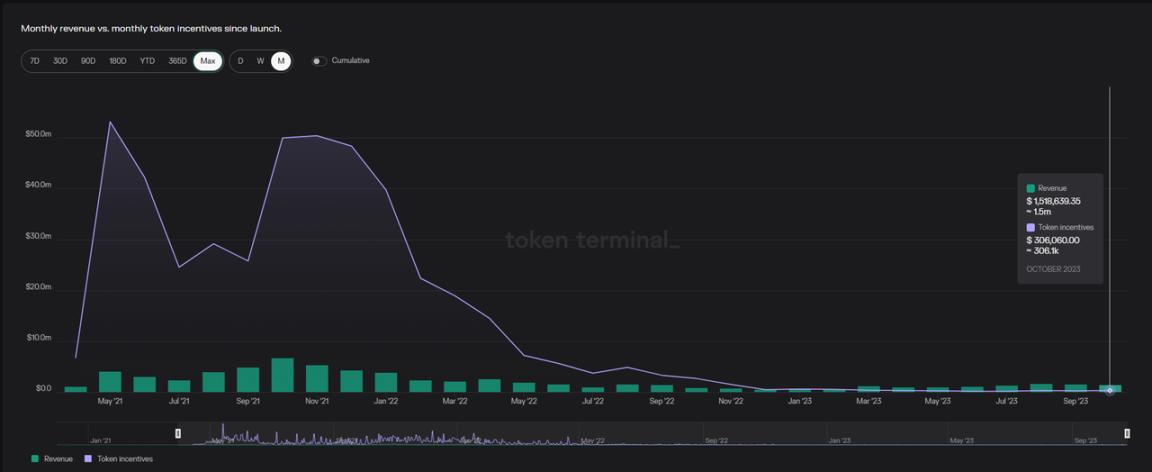

如下图所示,借贷领域的头部项目 Aave 的协议收入自 2022 年 12 月开始超过其代币的激励支取,到目前为止已经远超代币的激励支取(9 月协议收入 160 万美金,Aave 代币激励支取 23 万美金)。此外,Aave 的代币激励主要用于引导代币持有人质押 Aave 来保障协议出现坏账且国库赔付不足时用于偿付,而非用于激励用户的存借行为。因此,Aave 目前的存借行为是完全「有机」的,而非靠流动性挖矿支撑的庞氏构造。

Aave 的激励领取和协议收入的月度对比,来源:https://tokenterminal.com/

除此之外,BNBchain 上的头部借贷协议 Venus 在 23 年 3 月以后也实现了协议收入反超激励领取的良性运转,且目前也基本不再对存借行为进行补贴。

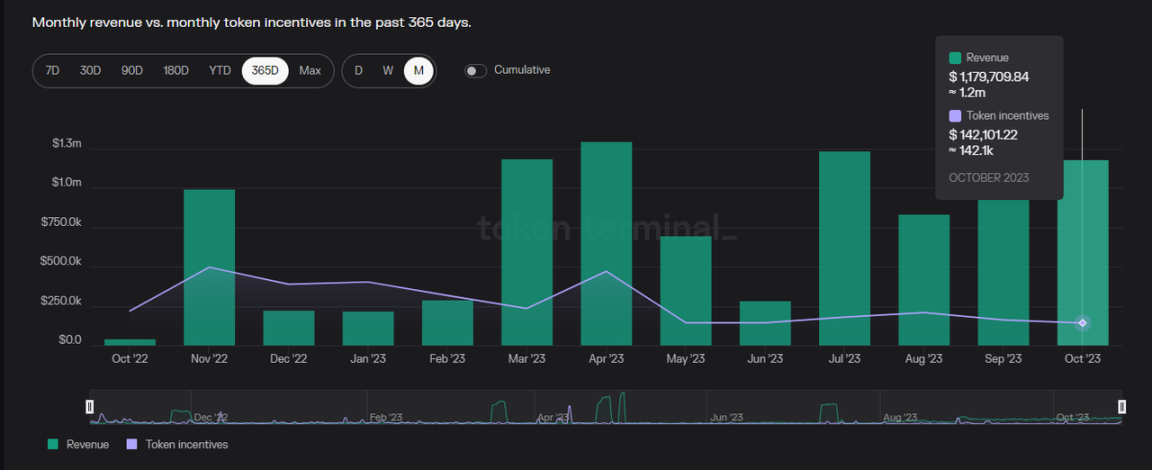

Venus 的激励领取和协议收入的月度对比,来源:https://tokenterminal.com/

不过,不少借贷协议的供需背后仍有高额的代币补贴,协议对借贷行为的补贴价值远大于能从中获得的收入。

比如,Compound V3 仍然对存款和借款行为提供 Comp 的代币补贴。

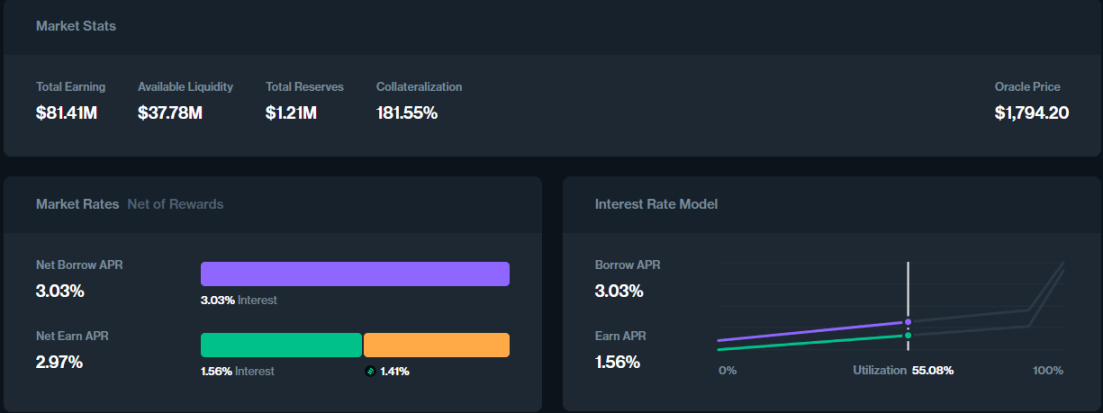

Compound V3 以太坊主网上的 USDC 的存款利率近一半由代币补贴提供,来源:https://app.compound.finance/markets/weth-mainnet

Compound V3 Base 主网上的 USDC 的存款利率的 84% 由代币补贴提供,来源:https://app.compound.finance/markets/weth-basemainnet

如果说 Compound 是通过高额的代币补贴来维持其市场份额,那么另一个协议 Radiant 则是纯粹的庞氏结构。

在 Radiant 的借贷市场页面,我们可以看到两处不同寻常的现象:

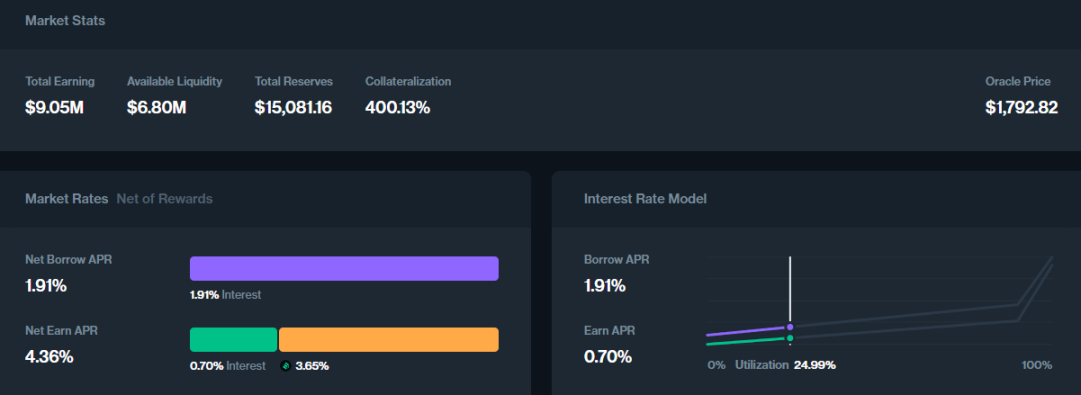

来源:https://app.radiant.capital/

一是其资产借贷利率明显高于市场利率,日常主流货币市场的稳定币借贷利率通常在 3-5% 左右,而 Radiant 高达 14-15%,其他资产的借贷利率更是主流货币市场的 8-10 倍;

二是其在产品界面主推循环贷,即鼓励用户用同一种资产作为存款抵押物反复循环:存入 – 借出的操作,通过循环贷放大自己的「存借总量」,以最大化对平台代币 Radiant 的挖矿收益。本质上,Radiant 项目方是在变相通过收取用户借款手续费的方式把项目代币 RDNT 销售给用户。

但问题是,Radiant 的手续费来源——即用户的借款行为——并不是来自于真实有机的借贷需求,而是为了获得 RNDT 代币,这就构成了一个“左脚踩右脚”的庞氏经济结构。这个过程中,借贷平台没有真正的“金融消费者”。循环贷不是健康的借贷模式,因为同一个资产的存款人和借款人都是用户自己,而 RDNT 分红的经济来源也是用户自己,唯一的无风险获利者是在手续费中抽取利润的平台项目方(它收取利息收入的 15%)。尽管项目方通过 RDNT 的 dLP 质押机制延缓了 RDNT 代币下跌时带来的短期死亡螺旋压力,但长期来看,除非 Radiant 未来能逐渐将业务从庞氏转向正常的商业模式,否则死亡螺旋终将来临。

但总的来说,去中心化借贷市场以 Aave 为代表的头部项目,正在逐渐摆脱依赖高额补贴来维持营业收入的状态,向健康的商业模式回归。

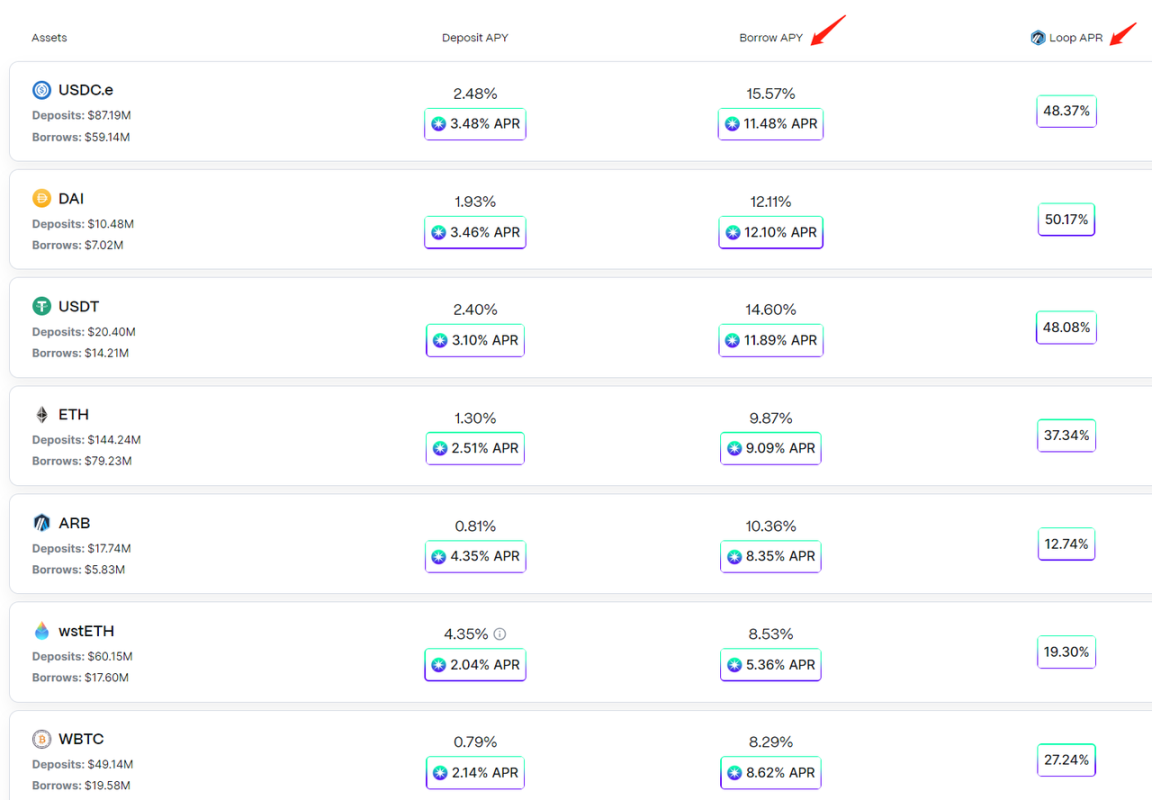

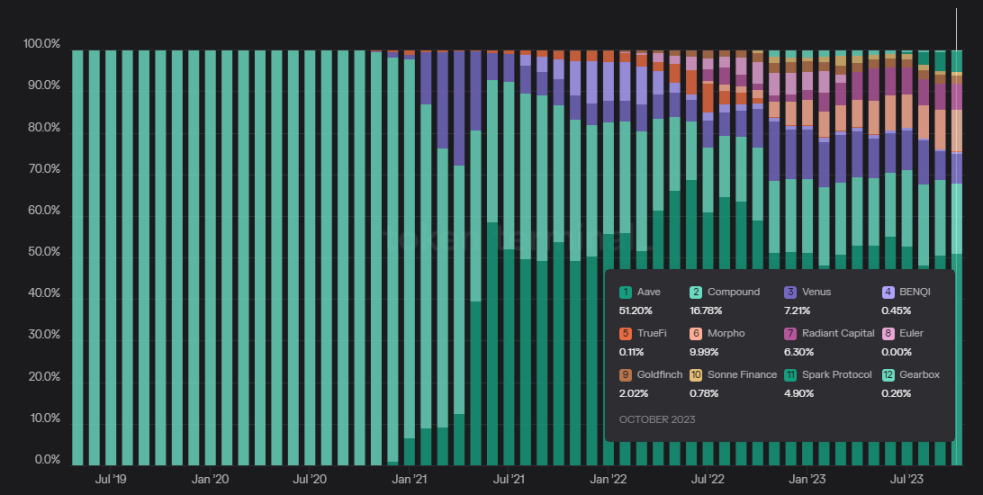

下图为 2019 年 5 月至 2023 年 10 月的 web3 借贷市场活跃贷款量变化,从最初的几十万美元,到 2021 年 11 月高峰期的 225 亿美金,再到 2022 年 11 月最低谷时期的 38 亿美金,现在则为 50 亿美金,借贷市场业务量正在缓慢地探底回升,在熊市中依旧表现出了较好的商业韧性。

来源:https://tokenterminal.com/terminal/markets/lending

护城河明显,市场集中度较高

同为 DeFi 基础设施,相对于 Dex 市场的惨烈竞争,借贷赛道头部项目的护城河更为强大,具体体现在:

1.市场份额更为稳固。下图为 2019 年 5 月至 2023 年 10 月各项目的活跃借贷量的占比变化情况。自从 2021 年中 Aave 发力以来,其市场份额一直稳定在 50-60% 区间,而第二名 Compound 虽然份额不断被挤压,但至今排名仍旧比较稳固。

来源:https://tokenterminal.com/terminal/markets/lending

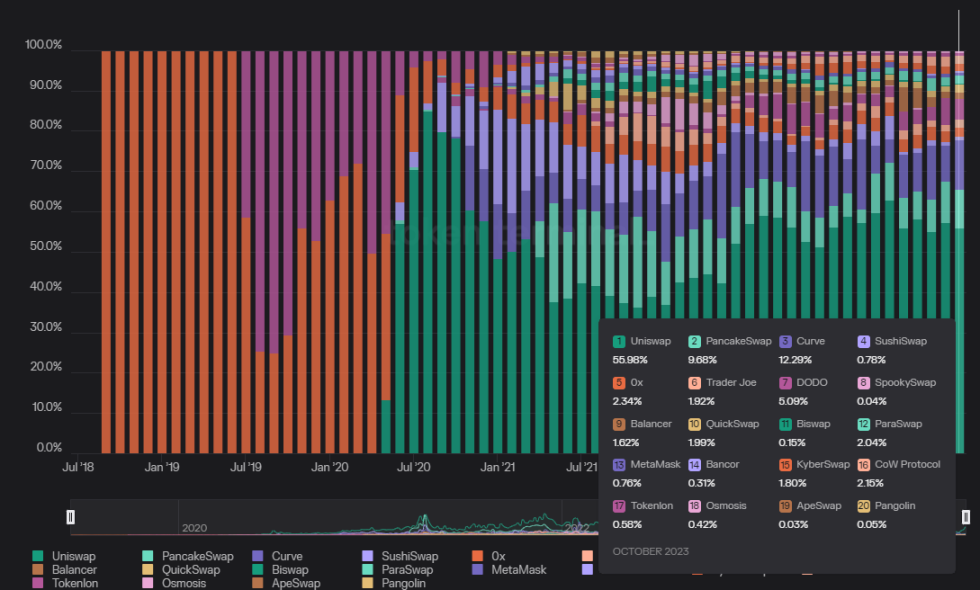

相较之下,Dex 赛道的市场份额变化则更为剧烈,头部项目 Uniswap 在上线后迅速占据到将近 90% 的交易量市场份额之后,在 Sushiswap、Curve、Pancakeswap 的快速增长下,市场份额一度跌至 37%,目前则回到 55% 左右。此外,Dex 赛道的项目总数也远比借贷赛道的项目要多得多。

来源:https://tokenterminal.com/terminal/markets/lending

2.借贷赛道项目的盈利能力更强。正如上一小节所说,Aave 等项目已经能在不对借贷行为做补贴的情况下实现正现金流,月度息差的营业收入 150-200 万美金左右。而大部分 Dex 项目,要么如 Uniswap 尚未在协议层面开启收费(仅开启了前端收费),要么是用于流动性激励的代币排放价值远大于协议的手续费收入,处于实际上的亏损运营状态。

而头部借贷协议的护城河来源,可以笼统地归纳为安全上的品牌力,具体来说又可以拆分为以下 2 点:

过往悠久的安全运营历史:2020 年 DeFi Summer 以来,各链上创立的 Aave 或 Compound fork 项目不在少数,但大多数都在成立不久后遭遇了盗币或大额坏账损失。Aave 和 Compound 至今为止尚未出现过严重的盗币或难以承受的坏账事故,这种真实网络环境下长期安全运行的历史记录,对于存款用户来说是最重要的安全背书。而新生的借贷协议,或许拥有更吸引人的概念,更高的短期 APY,但是在没有经过以年为单位的岁月洗礼之前,很难获得用户,尤其是鲸鱼用户的信赖。

更为充裕的安全预算:头部的借贷协议拥有更高的商业收入,国库资金比较充沛,能为安全审计、资产风控提供充沛的预算。这无论对于未来新功能的开发,还是新资产的引入,都是至关重要的。

总体来看,借贷是一个已经印证了有机的需求、商业模式健康,且市场份额相对集中的市场。

Morpho 的业务内容和运营现状

业务内容:利率优化

Morpho 目前已上线的业务是搭建在 Aave 和 Compound 之上的点对点借贷协议(或称为利率优化器),其作用是改善 Aave 这类点对池借贷协议中存借资金没有完全匹配,导致的资金效率低下的问题。

其价值主张简单而清晰:为借贷双方提供更好的利率,即存款收益更高,借款利率更低。

Aave 和 Compound 的点对池模式之所以存在资金效率低下问题,是因为其机制决定了存款资金(池)的总规模,总是大于出借资金(点)的总规模,大部分情况是 USDT 货币市场有 10 亿总存款,但借出的 USDT 只有 6 亿。

对于存款人来说,由于闲置的 4 亿资金也要一起分配 6 亿借款产生的利息,每人能分配到的利息少了;对于借款人来说,虽然只借用了资金池的一部分,但是实际上是要为整个资金池支付利息,每人承担的利息多了。这就是存和借资金不匹配造成的问题。

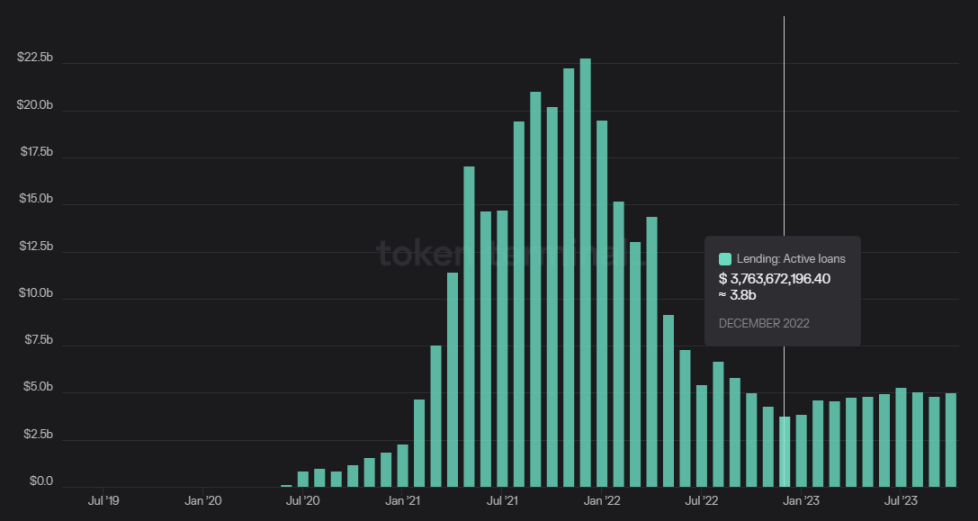

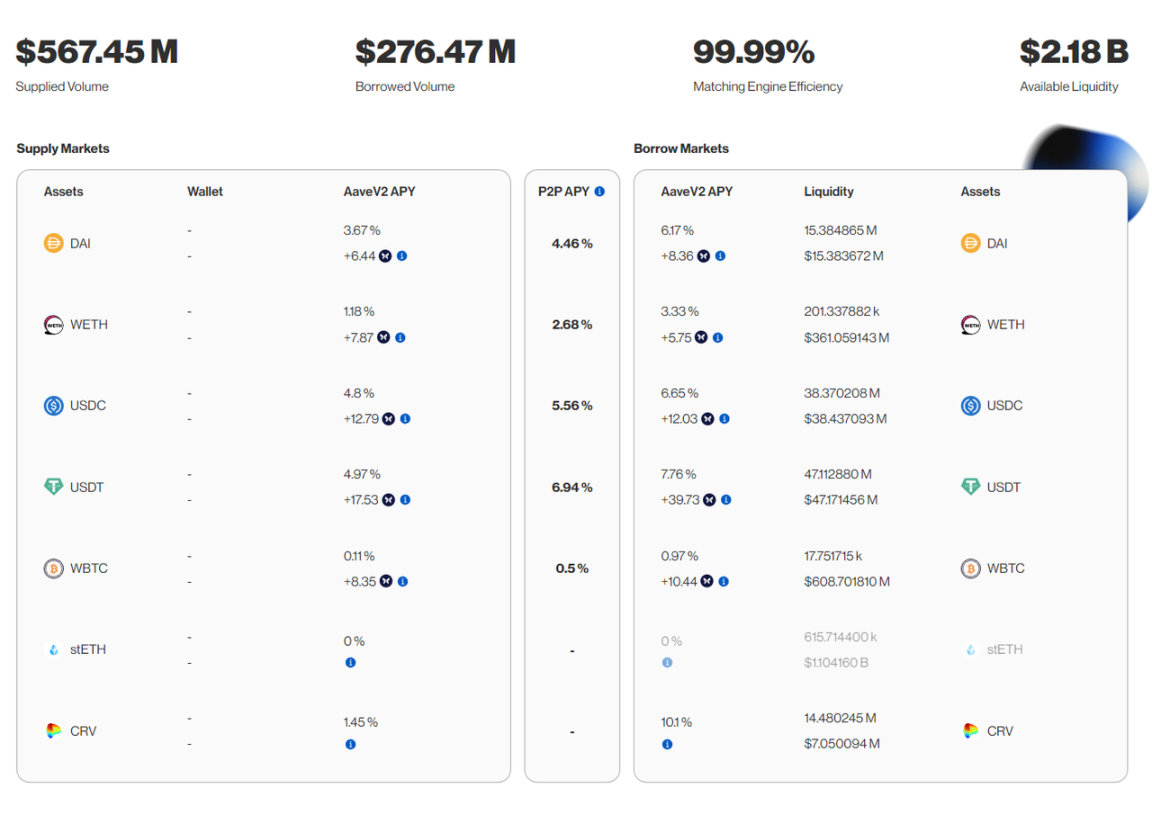

我们以目前 Morpho 存款业务量最大的 Aave V2 之上的利率优化器模块为例,看看 Morpho 的利率优化服务是怎么解决这个问题的。

存款:存款用户 BOB 把 10000 Dai 存入 Morpho,Morpho 会将资金首先存入 Aave V2 的货币市场,存款利率为 Aave 的市场利率 3.67%

借款抵押:借款用户 ALICE 先把抵押物 20 ETH 存入 Morpho 并要求借出 10000 Dai,Morpho 会将抵押物存入 Aave V2 的货币市场

存借匹配:然后 Morpho 把此前 BOB 存入 Aave 的 10000 Dai 取回,直接匹配出借给 ALICE。注意,此时 BOB 的存款和 ALICE 的借款完全匹配,BOB 的存款没有闲置,被完全借出;ALICE 则只为自己借出的 10000 Dai 支付利息,而非整个资金池。因此在这种匹配的情况下,BOB 获得了比 Aave 点对池模式 3.67% 更高的存款利率,即 4.46%;ALICE 承担了比 Aave 点对池模式 6.17% 更低的借款利息,也是 4.46%,双方的利率都得到了优化。

* 注:例子中 4.46% 的 P2P 的利率是更接近底层协议的下限(存款 APY)还是上限(借款 APY),这由 Morpho 的参数决定,而参数由治理决定

解决错配:假设这时 BOB 要拿回之前出借的 Dai,而 ALICE 尚未还钱,那么在 Morpho 上没有其他资金出借人的情况下,Morpho 会以 ALICE 的 20 ETH 作为抵押物从 Aave 借出 10000+ Dai 的本息,提供给 BOB 完成赎回

匹配顺序:考虑到 Gas 成本,存借资金的 P2P 匹配是“先匹配大资金”,存借资金越大,越优先匹配。这样单位资金的 Gas 消耗占比就低。当执行匹配的 Gas 的消耗价值相对于匹配的资金量占比过大,就不会执行匹配以避免过高的磨损。

来源:https://aavev2.morpho.org/?network=mainnet

通过上面的解释,我们发现:Morpho 的业务本质是以 Aave 和 Compound 作为资本缓冲池,通过匹配来为存借用户提供利率优化服务。

这种设计的巧妙之处在于,通过 DeFi 世界的可组合性,Morpho 以空手套白狼的方式吸引到了用户的资金,对于用户来说,吸引力在于:

1.TA 在 Morpho 最不济也能获得与 Aave 和 Compound 等同的金融利率,而当匹配发生时,其收益 / 成本就会大幅优化。

2.Morpho 的产品主要基于 Aave 和 Compound 构建,风险参数也完全复制执行,其资金也分配在 Aave 和 Compound 中,因此极大程度地继承了两个老牌协议的品牌信誉

这种巧妙的设计和清晰的价值主张,让 Morpho 在上线仅一年多后,就获得了近 10 亿美金的存款规模,从数据来看仅次于 Aave 和 Compound。

业务数据和代币情况

业务数据

下图为 Morpho 的总存款(蓝线)、总借款(浅棕色线)和匹配金额(深棕色)的业务走势情况。

来源:https://analytics.morpho.org/

整体来看,Morpho 的各项业务规模均持续增长,存款资金匹配率达到 33.4%,借款资金匹配率达到 63.9%,数据相当漂亮。

代币情况

来源:官方文档

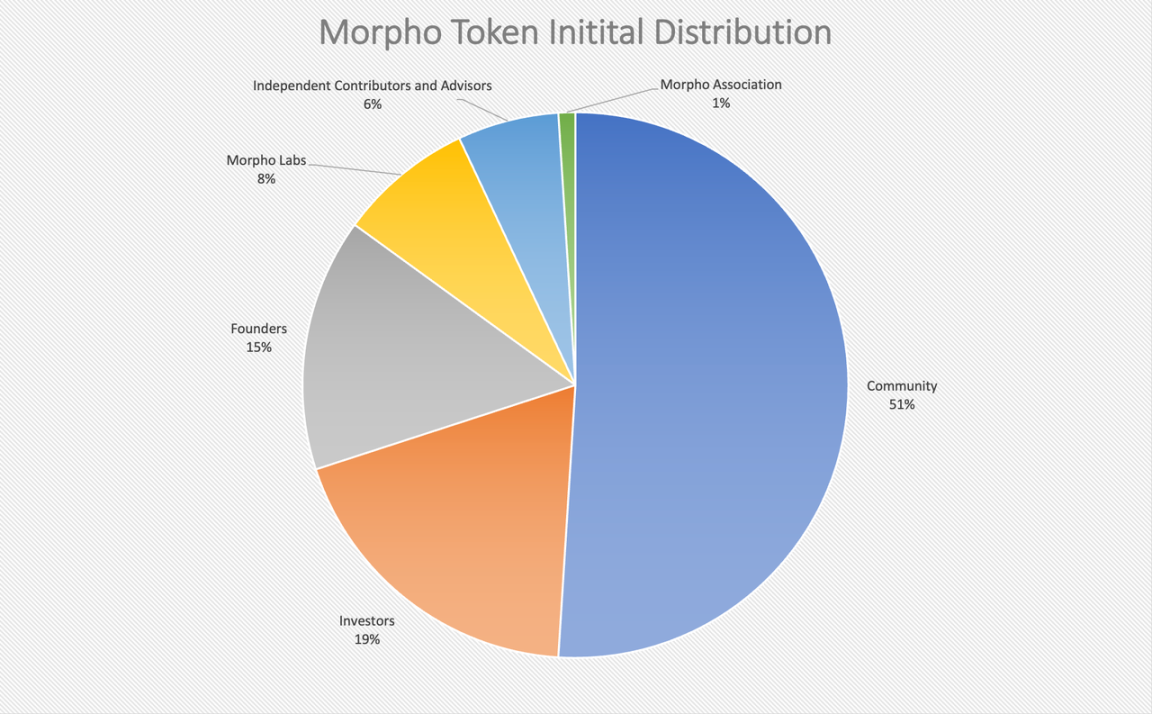

Morpho 代币总量为 10 亿枚,其中 51% 归于社区,19% 出售给投资者,创始人和背后的开发公司 Morpho Labs 和运营机构 Morpho Association 拥有 24%,剩余给到顾问和贡献者。

值得一提的是,Morpho 代币虽然已经发行,并已经在投票决策、项目激励中应用,但是处于不可转移的状态。因此其并没有二级市场价格,收到代币的用户和投资人可以参与投票治理,但是无法抛售。

与 Curve 等项目硬编码决定代币未来产出和激励的方式不同,Morpho 的代币激励是分批次,按季度或月份决定的,这让治理团队可以根据市场的变化灵活调整激励的力度和具体策略。

笔者认为这是一种更为务实的方式,或许未来会成为 Web3 商业中代币激励分配的主流模式。

在激励的行为对象上,Morpho 针对存借行为同时进行激励。不过目前 Morpho 代币在激励中的分配量不多,过去的一年多里仅分配了 3080 万枚,占到总量的 3.08%,而且从下图的激励时段和对应的代币分配量来看,官方在激励上的代币开支正在快速减少,且开支的减少并没有减缓 Morpho 业务的增长速度。

这是一种很好的信号,说明 Morpho 的 PMF 比较充分,用户的需求越来越有机。社区代币份额的 51%,目前还剩近 48%,这给未来新版块的业务激励保留了充沛的预算空间。

不过,Morpho 目前还没有对服务进行收费。

团队和融资

Morpho 核心团队来自于法国,大部分成员 Base 在巴黎,团队核心成员已经实名,3 位创始人都来自电信和计算机行业,有区块链创业和开发工作的背景。

Morpho 共进行过两轮融资, 分别是 2021 年 10 月的 130 万美金种子轮融资,以及 2022 年 7 月由 A16z 和 Nascent、Variant 领投的 1800 万 A 轮融资。

来源:官网

如果以上融资金额对应官方披露的 19% 投资者份额,那么对应的项目综合估值大约在 1 亿美金左右。

Morpho Blue 及其潜在影响

Morpho Blue 是什么?

简单来说,Morpho Blue 是一个无许可的借贷基础层。相对于 Aave、Compound 来说,Morpho Blue 开放了大部分的借贷维度,因此任何人都可以基于 Morpho Blue 构建借贷市场,构建者可以选择的维度包括:

用什么作为抵押物

用什么作为借出资产

采用什么预言机

借贷比率(LTV)和清算比率(LLTV)是多少

利率模型(IRM)是怎么样的

这会带来哪些价值呢?

在官方的文章中,对 Morpho Blue 的特点总结包括:

无需信任(Trustless),因为:

Morpho Blue 是无法升级的,没有人可以改变它,遵循最小化治理原则

仅有 650 行 Solidity 代码,简单且安全

高效,因为:

用户可以选择更高的 LTV、更合理的利率

平台无需支付第三方的审计、风险管理服务费用

基于简单代码的单例合约(singleton smart contract,指的是协议采用一个合约来执行,而非多个合约的组合,Uniswap V4 也采用了单例合约),这让 Gas 成本大幅降低 70%

灵活,因为:

市场构建和风险管理(预言机、借贷参数)无许可,不再采用统一模式,即整个平台遵循 DAO 制定的一套标准(Aave 和 Compound 的模式)

开发者友好:引入多种现代智能合约模式,账户管理实现了无需 GAS 交互和账户抽象功能,免费的闪电贷允许任何人通过一次调用同时访问所有市场的资产,只要在同一笔交易中偿还即可

Morpho Blue 采用了类 Uni V4 的产品思路,即自己只做一类大金融服务的基础层,把基础层之上的模块都开放出去,允许不同的人进来提供服务。

与 Aave 的不同之处在于:虽然 Aave 的资金存借是无许可的,但是大家可以在 Aave 存借什么样的资产,风控规则是保守还是激进,预言机用哪家,利率和清算参数怎么设置,这些都是由 Aave DAO 以及 DAO 背后的各类服务商比如 Gaunlet 和 Chaos 制定和管理的,它们日常监控和管理着超过 600 个风险参数。

而 Morpho Blue 就像一个开放的借贷操作系统,任何人都可以像 Aave 一样在 Morpho Blue 之上构建一套自己认为最优的借贷组合,而像 Gaunlet 和 Chaos 这样的专业风险管理机构,也可以到市场里寻求合作伙伴,兜售他们的风险管理服务来获取对应的费用。

在笔者看来,Morpho Blue 的核心价值主张不是无需信任、高效和灵活,而是提供了一个借贷自由市场,方便借贷市场各个环节的参与者在这里协作,为各个环节的客户都提供更丰富的市场选择。

Morpho Blue 对 Aave 会造成威胁吗?

可能会。

Morpho 与此前众多 Aave 挑战者有一些不同,在过去的一年多中,它已经积累了一些优势:

10 亿别的资金管理量,这已经与 Aave 70 亿级别的资金管理量来到了同一个数量级,尽管这些资金目前沉淀在 Morpho 的利率优化器功能中,但有很多把它们导入新功能的途径

Morpho 作为过去一年增速最快的借贷协议,加上其代币没有正式流通,这留下了很大的想象空间,其重磅新功能上线很容易吸引到用户参与

Morpho 的代币预算充足且灵活,有能力在前期通过补贴吸引用户

Morpho 的平稳运行历史和资金量,让它在安全性品牌上已经有了一定积累

当然,这不意味着 Aave 会在未来的对垒中一定会处于劣势,因为大部分用户可能不具备从众多借贷方案中挑选服务的能力和意愿,目前 Aave DAO 这种统一化的管理模式下输出的借贷产品,最终可能依旧是最受青睐的。

其次,Morpho 利率优化器很大程度上继承了 Aave 和 Compound 的安全信用,这让更多资金逐渐放心使用。但 Morpho Blue 是一个全新的产品,单独的代码,鲸鱼们在放心投入前必然有一个犹豫期。毕竟像 Euler 这样的前一代主打无许可的借贷市场被盗事件犹在眼前。

再者,Aave 完全有能力在现有方案上构建一套与 Morpho 利率优化器一样的功能,以满足用户提高资金匹配效率的需求,把 Morpho 挤出 P2P 借贷的市场。尽管这种可能性目前看来不大,因为 Aave 今年 7 月份还给一个类似于 Morpho 的 P2P 借贷产品 NillaConnect 发放了 Grants,而不是自己做。

最后,Morpho Blue 采用的借贷商业模式,终归与 Aave 现有的方案没有本质性的差别,Aave 也有能力观察、模仿 Morpho Blue 上好的借贷模型。

但无论如何,Morpho Blue 上线后,会提供一个更开放的借贷试验场,为借贷的全环节提供参与和组合的可能性,这些新串联起来的借贷组团中是否会涌现出足以挑战 Aave 的方案?

我们拭目以待。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56