促进A股上市公司稳健发展的六条建议

本文是《A股上市公司高质量发展是中国经济的重要支撑—2023年A股上市公司半年报解读》一文的主要内容。作者是:中国上市公司协会学术顾问委员会主任委员黄运成,中国上市公司协会学术顾问委员会副主任委员苏梅,深圳价值在线信息科技股份有限公司研究员邢宇奇。

(一)抓住“基本盘”,通过政策和金融促进发展战略落地

A股上市公司是推动中国经济发展的基本盘,是中国经济增长价值链的核心环节。数据测算,2010年1月1日至2023年6月30日,GDP与A股上市公司总市值和净利润季度数据的相关系数分别为0.92和0.86。2023年虽然整个中国经济增长的环境异常严峻,但是上市公司发展顶住了压力,取得了不错的成绩。今年剩下的不到3个月的时间是非常关键的时期。未来发展,要抓住“一个核心,两大抓手,推动上市公司发展基本面的变化”。一要以推动科技型上市公司发展为核心。上半年A股上市公司发展出现落差有三个突出重点,第一是民营上市公司发展落差大,第二是战略新兴产业上市公司的发展落差大,第三是中小市值上市公司发展落差大。上述三类上市公司的发展落差又以战略新兴产业上市公司发展为问题的核心点。应通过推动战略新兴产业上市公司的发展,化解矛盾,引领增长,带动上市公司整体的发展。二要通过综合政策实施和金融支持两大重要抓手,推动上市公司发展基本面的向好变化。综合政策实施和金融支持是促进A股上市公司发展战略落地的两大重要手段,通过这两大手段,逐步使愿景变为现实。制定任何政策,包括社会政治文化政策,都是与经济紧密相连的,脱离经济制定的政策,很可能对经济发展造成冲击,最终结果是事与愿违。未来要密切关注上市公司“1+6”指标”的变化。1即证券化率,6大指标包括:上市公司证券化率、总市值、增加值、总营收、净利润、缴纳税费和研发投入。这6大指标反映了上市公司发展的整体质量。

(二)促进国有公司与民营公司协同发展,共筑A股市场新格局

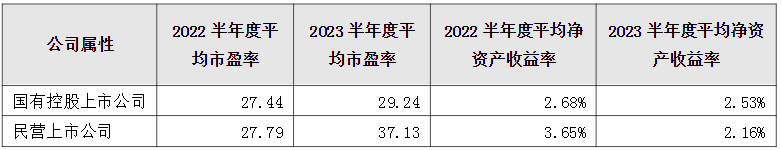

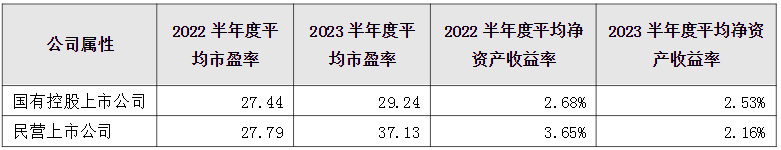

国有控股上市公司和民营上市公司在我国经济发展方面都扮演着不可或缺的角色。相比,国企市值规模靠前,在市值排名前20位的上市公司中有15家为国有控股上市公司,贵州茅台、工商银行、中国石油、中国移动、农业银行和宁德时代市值均超过万亿,其中,只有宁德时代1家属于民营上市公司,剩余5家均为国有控股上市公司。同时,国有控股上市公司多是在各行业领域中掌握着关系国民生计、社会运行的龙头企业,市场影响力巨大。相比于国企,民营企业则更多体现在灵活性和流动性上,能够根据市场变化快速做出调整。从估值来看,2023年上半年民营上市公司平均市盈率为37.13倍,国有控股上市公司为29.24倍,民营上市公司平均市盈率是国有控股上市公司的1.27倍,民营上市公司获得更高估值。

表 15 2023上半年各省市上市公司对区域经济增长及税收收入的贡献

数据来源:Choice、易董研究所整理

因此,我们认为,国有、民营公司是融为一体的,是唇亡齿寒的关系。如果把A股公司看作一个人的整体,国有控股公司则是人的四肢,民营公司则是人的筋骨;国有公司是人的五脏,民营公司是人的任督二脉和灵魂;国有公司是人的心脏,民营公司是人的大脑。只有协同发展,才有A股公司的未来。未来发展,对待国有、民营公司要趋向三个一致,一是法律法规的一致性,加快调整不一致的内容。二是各项政策的一致性,调整和改变对民营公司的歧视性政策。三是宣传舆论的一致性。国有、民营都是自家人,而不是单独说“民营公司也是自家人”。

(三)抓两头促中间,提升A股上市公司整体质量

高市值上市公司占全部A股数量的两成,其经营质量在A股市场上独占鳌头,实力强大,在市场中起到积极引领作用。市值规模超过100亿市值以上公司数量共计1476家,营业收入总额达到304336.28亿元,占A股上市公司总额的86.28%,实现营收增长的公司有925家,占高市值公司总数量的62.67%;净利润总额达到28042.57亿元,占A股上市公司总额的95.17%,有799家上市公司净利润较去年同期有所增长,占高市值公司总数量的54.13%。100亿市值以下的中小市值公司数量共计3719家,占全部A股数量比例已超七成,从经营状况来看,有2082家公司营业收入较去年同期有所增长,占中小市值公司数量比为55.98%;有1596家公司净利润较去年同期有所增长,占中小市值公司数量比为42.91%。但从经营质量来看,中小市值公司营业收入总额为48383.37亿元,占A股上市公司总额13.72%,净利润总额为1421.75亿元,占A股上市公司总额4.83%,对A股市场贡献远低于高市值公司。

未来,推动中小市值公司发展仍然是一项重要的国家战略。中小市值公司发展好是A股公司整体发展质量提高的重要基础,也是高市值公司长期稳定发展的重要配套力量。在推动上市公司发展的综合政策制定和实施中,要抓两头促中间,保证政策的协调性。

(四)重视ESG评级,全面提升上市公司治理水平

国际上全面兴起的ESG报告披露和ESG评级是一个重要趋势,预示上市公司必须加大对社会责任、生态环境和公司治理的重视程度。亚太地区最大的100家企业的ESG信息披露意识较高,ESG报告披露率处于领先地位,为89%;欧洲为82%,美洲为74%,中东及非洲为56%。北美洲最大的100家企业的ESG披露率持续上升,并一直保持更小区域范围内的最高披露率——2022年为97%。同时,根据A股上市公司发布ESG报告统计,从2017年起到2023年10月,A股ESG报告披露数量从807家快速增长至1819家,披露率从15.30%增长至34.49%,趋势明显。值得一提的是,沪深300上市公司ESG报告披露数量从169家发展到284家,披露率从56.33%增长到94.67%,逐步实现标杆企业全覆盖。

为提升A股全部上市公司治理水平,可通过:一是加快推进ESG治理,建立完善的监督与激励机制。通过设立专业权威的ESG管理机构推动政策落地,以及制定和实施激励性政策和惩罚性政策,促进企业主动披露ESG信息;二是督促企业自觉履行义务,促进长远发展。即使没有强制ESG报告,企业也应自觉保护环境、为社会作出贡献,注重公司内部治理;三是完善顶层设计,加快规范企业ESG信息披露机制,应进一步规范ESG报告发布制度,提高信息披露的主动性和规范性。

(五)以东北地区为试验田,把上市公司发展与国企改革紧密结合

东北地区在中国经济发展中的重要性是毋庸置疑的,推动老工业基地的转型增长要与A股上市公司的发展紧密结合。一是抓好地方政府和上市公司这两个主体的治理的完善和转型。大量实践已经证明,仅有上市公司一方面的治理完善是不够的,必须有地方政府治理的同时完善。推动这两个主体向法制化、市场化要求的方向加快转型。二是通过法制化的健全带动市场化的提高,以市场化的提高促进法制化的完善。三是以上市公司集中的城市为重点,通过政府和上市公司加大信息披露,使法制化和市场化找到抓手。四是通过加快民营控股上市公司的发展,促进区域整体上市公司质量的提升。

(六)持续完善营商环境,为上市公司发展保驾护航

营商环境是推动A股上市公司未来增长的关键制度保障,在全面注册制改革的发展趋势之下,优良的营商环境已成为促进各地区上市公司发展最强有力抓手。进一步完善营商环境要以问题为导向,解决上市公司发展中的重点问题。(1)要重点解决民营上市公司发展中的营商环境完善问题。(2)要重点解决中小市值上市公司发展中遇到的营商环境问题。(3)要重点解决民营中小市值上市公司融资难的问题。(4)要重点解决民营上市公司发展中遇到的制度保障问题,保持政策的连续性。通过进一步完善营商环境,在多措并举的形势下,进一步实现A股上市公司整体的高质量发展,为国家和地区经济作出更大贡献。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26