Mysteel参考丨9月份板材出口维持强劲,出口结构变化明显

一、前言

据海关总署数据显示,截止2023年9月末,我国钢铁板材出口4283.44万吨,与去年同期相比增28.26%;而在钢铁板材的进口量上,我国1-9月进口460.30万吨,相较去年同期减少了31.13%。从这组数据中我们可以看出目前板材出口依然保持强劲,进口有一定程度缩减。

从数据的角度来看,我国钢铁板材今年年初以来持续增长,每个月都保持了稳定的同比增长。在2022年,全球地缘冲突所引发的全球供需错配问题曾导致我国板材出口在当时大幅度增量的基础上,今年我国钢铁板材的出口量仍保持正增长,其中的原因究竟是什么?四季度能否继续保持强势?本文将通过市场走势、全球供需情况以及未来全球经济的动向等多个方面进行深入的分析和探讨。

二、分品种进出口情况

1. 板材整体出口情况

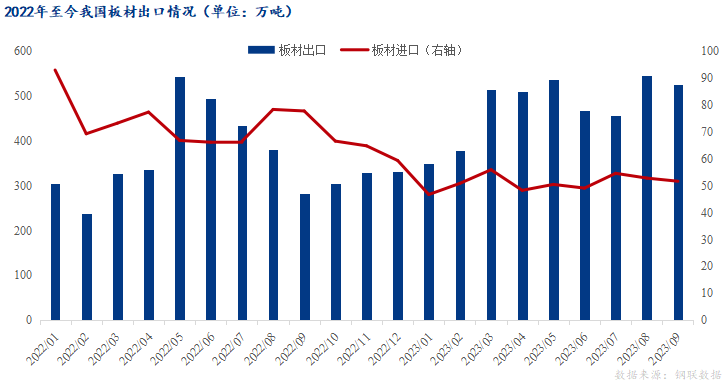

图1:2022年至2023年9月我国金属板材进出口情况(单位:万吨)

数据来源:钢联数据

根据海关总署最新数据显示,今年9月,我国板材的出口总量为526.63万吨,环比小幅减少3.39%,同比大幅增加86.86%。由此可见,我国钢铁板材出口量继续呈现增长趋势,同比增幅明显。9月,我国板材进口总量51.64万吨,环比减2.21%,同比减33.58%。

从图1可以看出,我国板材出口量在经过6-7月份两个月的小幅减少后,8月份再次冲高,并创下近几年出口量单月最高记录,9月份继续维持高位。进口则持续呈现减少趋势,但总体交易规模仍然维持在一个较高的水平线上。但从近期进出口询订单情况来看已出现明显降温,由于两个月船期延迟,数据上体现量级的减弱或将在年底出现。

2. 热轧板卷出口情况

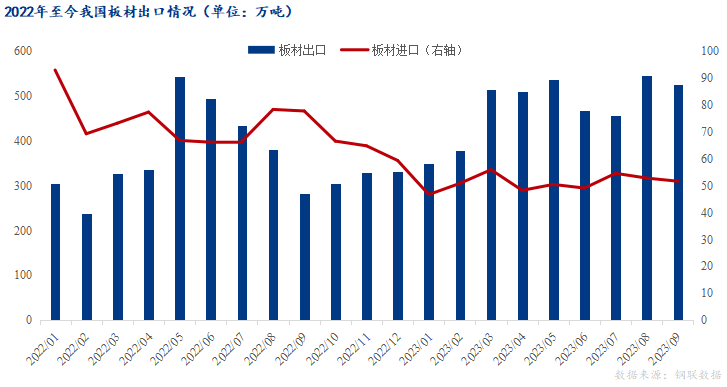

图2:2022年至2023年9月我国热轧板卷进出口情况(单位:万吨)

数据来源:钢联数据

从热轧板卷进出口的详细情况来看,今年9月份,热卷的出口量为197.70万吨,相较于8月份小幅减少5.99%,同比大幅增长223.61%。而在进口方面,热卷的进口量为10.29万吨,环比减少38.24%,但同比下降了58.84%。由此可见,当前热卷出口竞争力再次扩大,但由于海外市场进入传统季节性淡季。当前询订单情况有所减弱,在内贸情况不佳的情况下,四季度热卷出口意愿或将加强,因此热卷出口或将较其他品种稍强。

3. 中厚板进出口情况

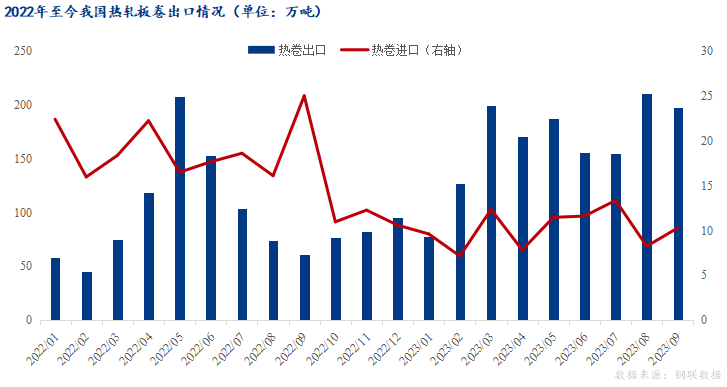

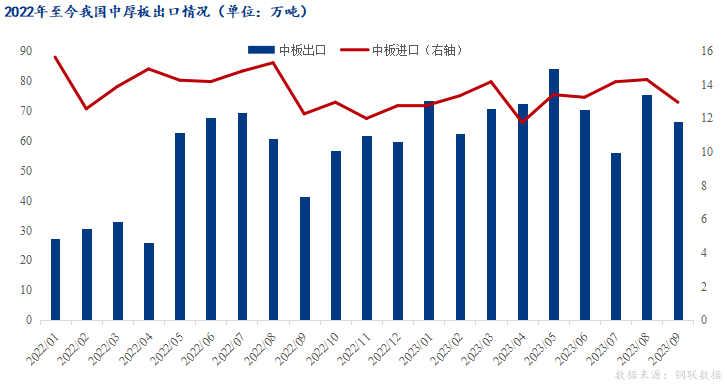

图3: 2022年至2023年9月我国中厚板进出口情况(单位:万吨)

数据来源:钢联数据

2023年9月份,我国出口中厚板66.55万吨,环比减少11.97%。在进口方面,9月份共进口12.96万吨,环比减9.43%,较去年9月同比增5.62%,主要因为全球经济增速放缓,需求量有所下降。值得重视的是,近年来我国钢厂已经逐渐转向生产品种钢,这显著增强了我国钢铁产品在国际的竞争力。从2022年5月份开始,中板出口量保持了持续增长态势,这进一步证实了全球市场对于我国钢铁产品需求的稳定性。预计未来我国钢铁产品的出口量将维持在每月80万吨左右,品种钢出口增加将有助于优化我国钢铁产品结构,推动国内外钢铁市场的发展。

三、未来我国钢铁板材进出口或将面临哪些问题

1. 地缘政治冲突

从目前地缘政治冲突发展的脉络来看,短期结束概率不大,发展进程让人难以预料。倘若持续不断,甚至进一步扩大,那么可以预见这场冲突的影响或将波及到更多的钢铁原产地,给全球钢铁行业带来新一轮冲击。在2022年初突发时期,由于地缘政治冲突所引发的全球钢铁供需失衡已经使得全球钢铁行业陷入了前所未有的困境,这导致了去年上半年我国钢材出口连续几个月破历史新高。然而,如果这场冲突持续不停,甚至扩大化后,或许将给全球钢铁行业再次带来供需错配的问题。从短期来看,这场冲突对全球钢铁产业的影响似乎并不大,但依然不容小觑。

2. 海内外价差

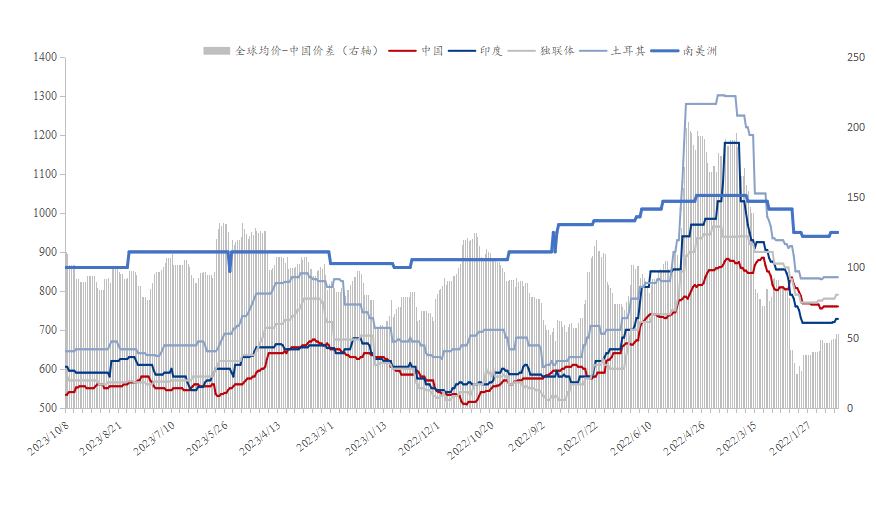

图4:2022年至今全球热轧板卷价格情况(单位:美元/吨)

数据来源:钢联数据

以热卷为例,截至10月30日,热卷海内外价差维持在100美金/吨左右,在市场活跃的情况下,这个价差可以较大程度支撑询订单的持续火热,因此上半年即使价差维持在70-100美金/吨的相对较低水平,出口量也保持同比较大程度增长的情况。近期由于船期排至12月份,海外季节性淡季导致虽然价差较前期有所扩大,但实际询订单情况却不尽人意,但由于前三季度我国钢材出口持续保持强劲,虽然近期有所降温,四季度出口量或将同比仍然有一定量的增加。

3. 海外供需情况

近些年来,巨大的产能投资项目正涌入东盟六国地区,主要集中在马来西亚、印度尼西亚、菲律宾和越南。据Mysteel统计,未来3-5年,东南亚地区预计将有15个新增钢铁产能项目投产,涉及总产能 8220万吨,其中马来西亚将贡献最大增量。以此推算,2023年东盟六国粗钢产能预计将达到9000万吨,较2011年增长5600万吨,增幅达164.7%;其中电炉钢产能4800万吨,转炉钢产能为4200万吨,占比分别为53%和47%。

具体来看,越南粗钢产能最大,达到2880万吨,在东盟六国中占比32%,其次是马来西亚和印度尼西亚,产能分别为1980和1890万吨,占比22%和21%。预计2026年东盟六国粗钢产能将达到1.4亿吨,其中电炉钢产能为5100万吨,占比进一步下降至36%,而转炉钢产能为8900万吨,占比增至64%。

表1: 2022年东盟六国粗钢产量情况(单位:万吨)

数据来源:钢联数据

在东南亚地区大量扩充产能的情况下,海外需求在经济萎靡的情况下很难再有起色,因此对我国钢材出口或将起到一定程度的抑制作用,价格低洼地区或将重回至越南、印尼、印度等地。目前来看产能新增仍需时日,对2023年影响较小。

4.我国出口主要目的地

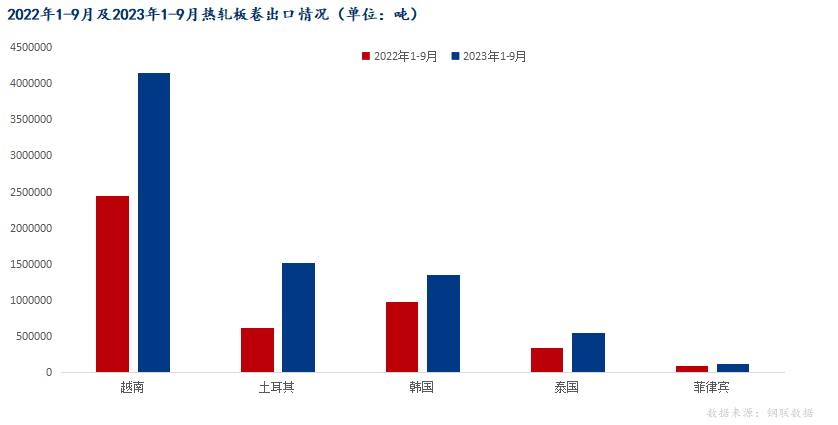

图5:2022年1-9月及2023年1-9月年热轧板卷出口情况(单位:吨)

数据来源:钢联数据

从热卷出口TOP5目的地情况来看,分别为越南、土耳其、韩国、泰国、菲律宾,TOP5国家2023年1-9月份出口770.01万吨,占热卷总出口量52.00%。从以上五国2023年1-9月出口增幅来看,土耳其同比增148.21%;越南增69.66%;韩国增38.94%;泰国增64.46%;菲律宾增24.39%,整体TOP5国家同比增幅达到72.37%。

由此可见,2023年热卷出口量大增是我国今年出口量火热的主要原因,从趋势上来看,2023年年初土耳其由于地震导致的产量缩减以及灾后重建需求增加等影响仍在持续,因此土耳其对我国热卷需求量或将持续至2024年。

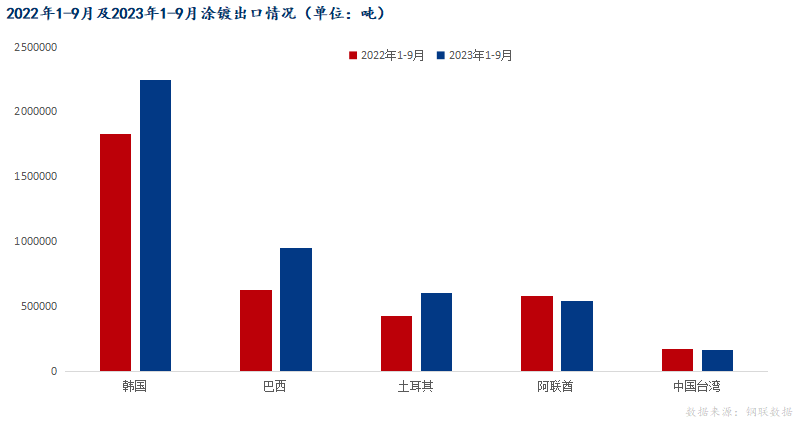

图6:2022年1-9月及2023年1-9月年涂镀板卷出口情况(单位:吨)

数据来源:钢联数据

从涂镀板(不含冷系)出口情况来看,TOP5国家及地区分别为土耳其、韩国、阿联酋、巴西、中国台湾。TOP5国家2023年总出口涂镀板材450.37万吨,同比增23.95%。从以上五个国家及地区增幅来看,土耳其同比增40.25%;韩国增22.88%;阿联酋减6.14%;巴西增51.16%;中国台湾减3.94%。由此可见,土耳其虽然同比也有不小的增幅,但远不及热卷,相反韩国对涂镀进口量增量较为明显。按照往年情况来看,韩国逐渐从采购基板转至采购成品材,因此预计四季度以及2024年我国基材出口格局或将继续维持现有格局。

四、四季度我国钢材进出口预测

综上所述,2023年接下来几个月我国钢材出口在海外扩产,海内外价差逐步缩小等的情况下或将受到一定程度抑制,近期海外询订单遇冷趋势明显,在海外需求逐渐减少以及12月份海外密集节假日等情况下,我国钢材出口量或将继续逐月降低,预计月均出口总量或将缩减至600万吨左右。

五、总结

总体来看,短期内海内外基本维持在80-100美元/吨的范围内,内外贸或将保持同步。此外,从目前国内生产成本支撑力度来看,出口价格大幅下降的可能性并不大。考虑到11-12月海外传统需求淡季的影响和东南亚地区扩大产能的情况,我国钢铁价格在国际市场上的竞争力可能会有所减弱,全球供需维持弱平衡状态。

据此,预计在接下来的几个月内我国钢材出口情况将逐月减弱,但由于1-9月出口保持强劲增长态势下基数较大,预计2023年我国钢材出口总量将高于去年,预计全年板材出口量将突破5000万吨,钢材总出口量或将再次突破7000万吨。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26