股市太高 无法选股?两种选股方法 BiyaPay轻松找到美股捡漏机会

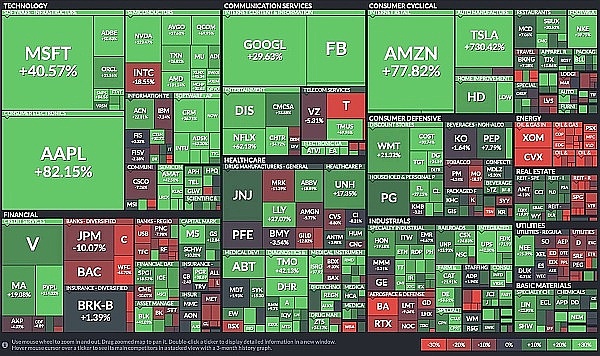

今年上半年这波上涨,让很多投资者都猝不及防,不少人还在熊市的情绪中酝酿呢,市场就已经照着牛市的剧情开始发展了。更难受的是,这时你要真想寻找点机会,你就会发现,现在稍微好一点的机会都非常贵,已经很难下手了。像特斯拉、英伟达、Neflix、Meta这样的公司,更是出现了翻倍的上涨,光看他们的股价就已经让人望而却步了。

那现在的市场就真的没机会了吗?

我承认,在现在的市场环境下,要挑选出一支物美价廉的股票难度是很大的,但市场永远不缺机会,只是缺少找到机会的方法,所以今天就来给大家介绍一套定量的选股方法。

我们通过客观数据,去寻找到市场那些最被忽视的机会,我们一起来看看现在市场上有哪些非常优质的股票,但却还没涨起来?或者有哪些本来极具爆发力的股票,但是却被一些意外给耽误了?

无论是选股思路,还是最终咱们选出来的那个标的,都能够给你的投资带来一定的帮助,所以大家一定要看到最后哦。纯属个人感悟,分享给大家。

两种选股方法

分别给大家介绍一下这两种选股方法,个人认为大家自己可以复制,以后也可以应用到不同的市场环境中,我们最终的那个标的只是给大家作为一个参考。

一是寻找基本面最为优质,一顶一的好公司

但是他们却因为外部原因没能跟上市场的涨幅,这样的股票在未来也许能够成为一个捡漏的机会。

这类公司的挑选就两大核心

1.基本面足够的优秀

那什么叫做基本面足够优质呢?

这其中涉及到众多的数据需要咱们参考,还必须要结合咱当前的市场环境,在这里挑选了其中几个最为关键的指标,作为咱们筛选的标准。

首先是我们必须要看到它的财务数据足够的健康,公司不能有任何值得咱们担忧的风险。这里我们就直接应用一个综合指标,叫做Altman Z-score。它是一个综合了盈利能力、杠杆率、运营效率等一系列财务指标的一个综合指标,目的就是为了给公司整体的基本面打一个分数。

一般来说,Z-score越大越好,越小就越糟糕。如果一家公司Z-score小于1.8,那往往就意味着它的基本面非常糟糕,具有破产的风险。比如08年破产的雷曼兄弟,在破产前的那几年里,Z-score都接近于0。相反,当一家公司的Z-score大于4时,就说明这家公司的基本面非常健康,几乎没有任何值得担忧的风险。因此,Z-score大于4就是我们筛选公司的条件之一。

这里多说一句,Altman Z-score虽然可以给基本面打分,但它也有一定的局限,Z-score分高确实意味着基本面不会有任何问题,但是分低的话,却不一定代表它就一定有破产风险,比如像公共事业这种天然就高负债的行业,Z-score一般都不会太高,但是不代表它们就一定有破产风险,所以我们这种筛选方式会不可避免的漏掉一些高负债的公司,但至少可以保证我们所筛选出来的这些公司基本面肯定没有任何问题。

除了看整体的基本面之外,我们还需要着重的来关注一下公司的盈利能力,而且这个盈利能力还得有足够长的历史来证明,不能仅仅是现在的基本面好,还得一直有很强并且很稳定的盈利能力才行。针对这一点,我们选择的量化指标是ROE-return on equity,中文是股本回报率。指的是公司每一块钱的股本能够给你带来多少的收益。ROE越高就说明公司的盈利能力和盈利效率都越高。值得一提的是,ROE也是巴菲特最看重的定量指标,没有之一。他说过:“一个好的投资要满足过去10年平均ROE一直高于20%”,这个要求就非常严格了。因为很少有公司在10年内不会受到任何外部的干扰,而能够在任何市场环境下都能够保证如此高的盈利效率的公司才是真正经得住考验的公司,所以咱们这第二条量化指标就是去照抄巴菲特的思路。

咱们就选择10年内平均ROE高于20%的股票。这前两个指标都是对于公司基本面的一个最基本的筛选,接下来的这几个指标,我们就需要根据当前的市场来做一些针对性的设计。在当前这种经济下行压力极大的环境之中,我们要挑选的公司,必须要具有能够扛过衰退的能力。

那怎么去证明这一点呢?

为此我们设置了三个标准:

第一是真实的赚钱能力必须要足够强,而且不能过度依赖融资。这里我选择的指标是运营现金流,Operating cash flow。运营现金流指的是公司通过主营业务所获得的现金,这是一个比净利润更能够准确反映出公司赚钱能力的指标,当公司的运营现金流为正的时候,那么它就不再需要借助外部的融资,也能够持续通过运营来给公司输血,这在当前这种高利率的环境中是至关重要的,因为这意味着公司更有能力扛过此次高利率所带来的衰退。所以我们选择的这条量化标准就是要求公司在过去10年的运营现金流始终是正的。

第二是它必须要有足够的偿还债务的能力。这一次的衰退和20年的疫情以及08年的金融危机都有本质的不同。这一次其实是由于美联储加息所直接导致的衰退,这就意味着对于公司而言,过高的负债就会变得非常危险,所以我们必须要保证公司的债务压力是非成可控的。这里选择的指标是利息覆盖率,interest coverage raio,它指的是公司每年在运营上赚的钱除以公司每年的利息支出。这个得出的倍数越高,就说明公司挣的钱偿还利息的能力就越强。相反,倍数越低,就说明公司债务违约的可能性就越大。一般来说,当这个比率大于3的时候,就说明公司没有任何的违约风险。但现在这么高的利率环境,衰退又近在咫尺,我们的标准必须足够严格,所以我选择的利息覆盖率是不得低于10,也就是说,公司所需支付的利息不能超出公司赚的所有钱的10%。

第三是公司必须要在过去一年的糟糕环境里展现出了一定的抗压能力。过去一年,美国的宏观经济不说下滑吧,也至少是增长停滞的。很多公司都出现了业绩下滑,就连Meta这样的巨头也没能逃过这样的命运。但我们要找的公司必须要在过去一年的糟糕环境中,还能够比21年那些低利率的情况下要更赚钱一些。这样的公司我们则更放心它们能够在宏观环境回暖的时候迎来爆发。针对这一点,我选取了过去一年的EBITDA作为参考。我们需要看到,过去一年公司的EBITDA仍然实现了增长,这样的公司才是符合我们的筛选条件。

在上面这五个标准之下,我们已经能够筛选出那些基本面良好又有能力扛过衰退的好公司,但这还远远不够,因为光这么选,像苹果、微软这样的公司也肯定出现在这个名单里面,但这些公司已经涨了很多了,很难再下手。我们还需要选出那些估值足够便宜,没能跟上市场涨幅的公司。

2.它的估值足够便宜

一是今年的股价表现低于市场的平均值,也就是低于标普500的14%的涨幅。

二是前瞻市盈率,forward PE低于过去5年中位数至少10%以上。

三是选择市值大于1000亿美元的公司。

这样的公司都具有一定的规模,往往在业务上比较成熟,也更能扛住市场的动荡。因为我们做的是定量筛选,所以需要这些公司有一定的容错空间,这样的结果也会更能够让我们投资者放心。

好了,现在所有筛选的标准就都设计完了,我们将这套标准放到所有标普1500和纳指1500的公司当中进行一个筛选,最终我们得出了这四支股票,他们分别是Home Depot,MasterCaed,高通和Visa。这四家公司相信咱们各位看官应该都很熟悉了,我就不再一一介绍了,我这里就简单来聊聊他们的情况。MasterCaed和Visa这两家公司都很类似,他们的基本面确实都很不错,增长也非常稳定,不过他俩去年表现的都太好了,这主要是因为去年旅游复苏和强消费的这个大背景,让这两家公司获得了超预期的业绩表现。去年他俩的股价也都大幅的跑赢了市场,但进入到23年之后,旅游复苏放缓,消费也很难再超出预期,再加上市场上的资金轮动,这两只股票就没有那么受市场青睐了。而Home Depot和高通它俩虽然不在一个行业,但面临的问题是相同的,这就是他们都受到严重的宏观环境的影响。Home Depot跟房地产密切相关,而高通则跟电子产品的销售密切相关,这两个领域都是在宏观环境不佳的情况下率先受到影响,而且受影响最为严重的领域之一,不过正如我们上面所说,他们基本面都足够优质,如果把时间拉长就会发现,一旦经济回暖,这样的公司我认为完全有能力快速恢复。

二是成长股

他们本来是最有机会在本轮估值释放中爆发自己的潜力,但却因为一些意外的因素没有被市场青睐,现在他们的估值还处于绝对的地位,这样的股票也许也在未来有机会去兑现自己的爆发力。

常关注市场的看官应该都了解,今年的上半年表现最好的股票其实就是那些高成长类的股票,他们在去年被干的最惨,但却在今年估值释放的大背景下,迎来了报复性的反弹,很多股票动辄就是50%以上的上涨。

那这些仍具爆发力,但却被市场忽略的优质成长股都有哪些?

首先,成长股的重点是估值。

关于成长股估值,有两个指标:

1.今年的股价需要大幅跑输大盘。

我认为对于成长股来说,至少要跑输大盘20%才算足够诱人,现在大盘是上涨14%,那么筛选标准就是需要股价今年至少下跌个6%。

2.公司的forward EV/EBITDA,低于过去5年中位数至少10%。

有了这两个指标,我们应该就能够保证这家公司足够便宜了。但是光便宜可还不够,还必须有增长,否则就会变成我们常说的value trap价值陷阱。

你比如说Intel,如果你看5年前的Intel,他的估值当时就已经很便宜了,但5年后的今天,你再看他的估值更便宜。这种value trap的公司肯定是我们不能选的。而要想保证公司的增长其实也并不难,我们需要看到公司未来两年的营收预期必须要有10%以上的增长,10%的增长你可能觉得并不多,但由于未来两年的宏观环境的预期很差,能有这样增长的公司已经算是高增长的企业了,这样的成长股至少不至于掉入价值陷阱。

现在我们有了便宜,也有了增长,最后我们还需要保证公司的基本面足够的健康,也要保证他有足够的抗衰退的能力,这和我们上面的选股思路是一样的,但是咱这里不能像之前那么严格了,因为成长股没有那么高的稳定性。

在基本面的筛选上,我们保留Altman Z-score,同样我们也要求公司的Altman Z-score必须要大于4,这就能够确保公司基本上不会有任何的破产风险。而在抗衰退的能力上,我们要保留利息覆盖率,也必须要大于10,这就能够基本确保公司的债务偿还能力是安全的,破产概率和债务违约概率,这两点在我看来是公司的两条红线,是绝对不能出问题的。

最后关于市值,我们刚刚用的是大于1000亿的公司,这对于成长股来说就太苛刻了。但也不能太小,太小的话风险又太高,所以我们这里选择的是市值要大于100亿。有了这些标准后,再加上公司未来两年的营收在10%以上,这样的公司的基本面就已经有一定的保障了,他们至少可以说是安全的,他或许在未来衰退来临时还是会遇到一些困难,但至少我们可以很放心不会出任何大问题,而这些股票的价格又非常的便宜,如此一来,一旦宏观环境回暖,这样的股票仍然很有机会去释放巨大的潜力。

到这里我们所有的选股思路就全部介绍完了,重点想给大家分享这两条分析思路,咱们思路有了以后,我们遇到其他的市场环境,大家也可以筛选出自己所认可的股票。不过还是要提醒一下各位,用这种量化的方式选股只能作为选股的第一步,不能作为我们选股的唯一标准。公司筛选出来后,还需要进行深度系统性的研究后,才能真正去判断他们的投资价值。

那可能会有朋友说,我筛选出股票后,该如何去投资他们呢?我想一定有很多朋友想了解一下,要到哪里才能投资选出来的股票呢?

其实美股本土证券嘉信理财就可以帮助到我们,它是一家美国跨国金融服务公司、银行和美股券商,开户前需要准备个人护照或者中国身份证和最近的水电费账单(煤气、电、水、网络等)或居住证明,然后选择非美国居民(国内人员)选开设国际账户。

在嘉信理财开户后,能够提供两个个人名下的美国checking银行账户,这样就无需额外申请海外银行账户,并且还有中文服务和中文客服,很友好。

其次,就是该如何入金到嘉信理财。

同样在这个行业里摸索,也深知众多朋友对出入金的“痛苦”深有感触,如汇款限额、没有港卡港户或离岸账户、汇出难、回国难、券商出入金慢错过行情或严重导致爆仓等困境,所以针对上述难题,我觉得BiyaPay这款专业的美港股出入金工具能够帮助到大家。

BiyaPay专业的券商出入金工具,也是最便捷快速的多资产钱包。

想在BiyaPay入金交易美股有两种方案:

一是,通过BiyaPay进行货币兑换,单笔300万成功入金嘉信,入金嘉信同时支持电汇和ACH两种方式,就可以无需另开银行账户,直接ACH入金银行零手续费,基本当日入当日达。

那如果不想这么麻烦的话,也可以直接在BiyaPay充值数字货币兑换美元交易美股,同样无需离岸银行账户,身份证或者护照进行认证,就能随时随地交易美港股。这种方式相比传统券商,节省了法币繁琐的出入金步骤,也节省各种费用的损耗,也是不错的选择。

以上就是今天的分享,祝大家能在股市中盈利吧!最后大家看完帮我点个赞支持下我的劳动分享,有不懂的可以留言,我有时间会给大家回复哦。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47