民生证券:给予中信银行买入评级

民生证券股份有限公司余金鑫,马月近期对中信银行进行研究并发布了研究报告《2023年三季报点评:利润较好增长,资产质量稳健》,本报告对中信银行给出买入评级,当前股价为5.58元。

中信银行(601998) 事件:10月26日,中信银行发布23年三季报。23Q1-3累计实现营收1562亿元,YoY-2.6%;归母净利润514亿元,YoY+9.2%;不良率1.22%,拨备覆盖率210%。 归母净利润同比+9.2%。23Q1-3累计营收同比增速较23H1下行0.6pct。拆解营收,23Q1-3净利息收入同比-1.9%,降幅较23H1扩大1pct,息差收窄、规模增速放缓均有一定拖累。非息收入方面,理财手续费下降扰动下,23Q1-3中收同比-1.3%;而其他非息收入的负向拖累收窄,Q3单季其他非息收入同比+1.4%。资产质量的稳健,带来利润释放空间,23Q1-3信用减值损失同比-15.1%,拉动23Q1-3归母净利润同比+9.2%。 信贷切实服务实体,重点领域投放高景气。截至23Q3中信银行总资产、贷款总额、存款总额分别同比+3.5%、+7.2%、+8.5%,增速较23H1分别-3.2pct、-0.2pct、持平。信贷结构上来看,对公端,重点领域信贷投放增势较强,23Q3末绿色信贷、战略新兴贷款、制造业中长期贷款余额分别较年初+28.2%、+18.7%、+22.2%。零售端,Q3单季新增零售信贷458亿元,信用卡、按揭贷款投放稳步回暖,Q3单季分别新增39、47亿元。 净息差小幅收窄。定价方面,23Q3末净息差1.82%,较23H1末下降3BP,不过从全年情况来看,净息差降幅较一季度明显收窄,已度过压力高峰。资产端,贷款定价下行压力仍在,不过零售信贷投放的逐步回暖,可一定程度在结构上稳定资产端收益率。负债端,存款定期化趋势仍在延续,但存款挂牌价的调整,为后续负债端成本压力带来缓解空间。 资产质量整体稳健。23Q3不良率较23H1微升1BP至1.22%;关注率较23H1下降6BP至1.50%。风险抵补能力保持良好,23Q3拨备覆盖率210%,较23H1提升1pct。 投资建议:利润增速较优,资产质量稳健 23Q1-3归母利润净增速较优,净息差虽仍有小幅下行,但降幅已较一季度压力高峰明显收窄;轻资本转型战略深化推进,有助于中收贡献度的逐步提升;资产质量仍在修复进程中,有望持续支撑利润释放。预计23-25年EPS分别为1.39、1.54、1.72元,2023年10月26日收盘价对应0.5倍23年PB,维持“推荐”评级。 风险提示:宏观经济增速下行;资产质量恶化;行业净息差下行超预期。

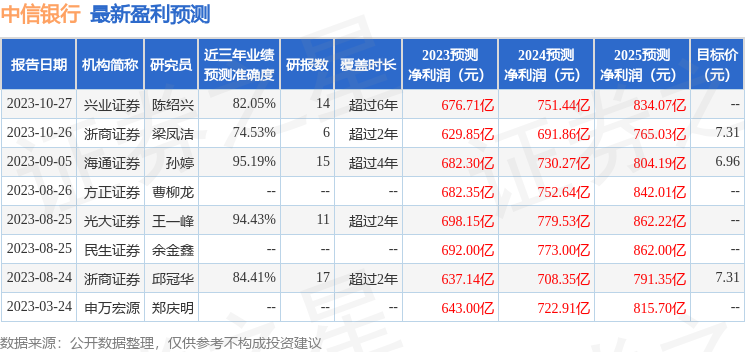

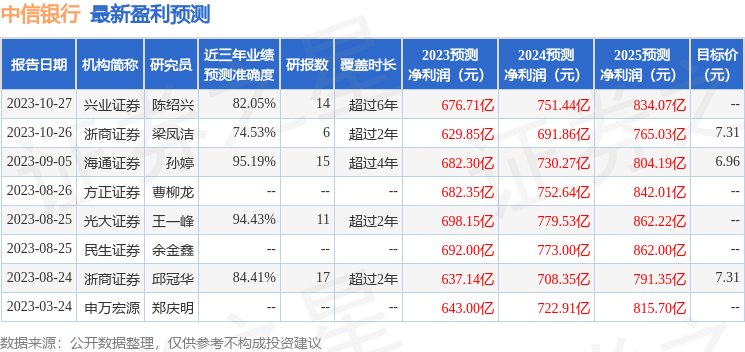

证券之星数据中心根据近三年发布的研报数据计算,海通证券孙婷研究员团队对该股研究较为深入,近三年预测准确度均值高达95.19%,其预测2023年度归属净利润为盈利682.3亿,根据现价换算的预测PE为4。

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级3家,增持评级3家;过去90天内机构目标均价为7.14。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47