平安证券:给予新产业增持评级

平安证券股份有限公司叶寅,倪亦道近期对新产业进行研究并发布了研究报告《试剂销售持续放量,国内医疗反腐影响整体可控》,本报告对新产业给出增持评级,当前股价为64.23元。

新产业(300832) 事项: 公司发布2023年三季报,单季度实现营收10.43亿元(YoY+18.55%),实现归母净利润4.37亿元(YoY+23.02%),归母扣非净利润4.15亿元(YoY+25.88%),小幅优于市场预期。 平安观点: 试剂放量,海外高增长持续且毛利率提升。公司2023年前三季度实现营收29.08亿元(YoY+26.62%),其中国内、海外营收分别同比增长24.15%、31.66%;从产品类别看,试剂、仪器分别同比增长28.48%、21.88%。23Q3单季度,公司实现营收10.43亿元(YoY+18.55%),毛利率同比增长3.93pct至74.36%,主要由于1)毛利率较高的中大型机销售占仪器比例提升;2)2022年起中大型机强劲装机带动高毛利率试剂放量。23Q3公司销售费用率同比小幅上涨1.05pct至15.11%,规模效应下,管理费用率和研发费用率分别同比下滑0.62pct、0.83pct至3.15%、9.52%。 医疗反腐下高速机装机仍强劲。尽管医疗反腐对国内装机有一定影响,2023年前三季度公司在国内外市场仍实现MAGLUMI X8新增646台装机(YoY+15.56%)。高速机的强劲装机将带动后续试剂放量。 医疗反腐影响可控,未来装机进院有望好转。医疗反腐虽短期内延缓了设备入院与装机的速度,但设备销售本身几乎不贡献利润,且新产业国内存量装机超1.25万台,边际影响相对小。近期行业学术会议的召开已出现松动迹象,假以时日产品进院流程也有望好转,改善国内装机。此外,新产业超1/3收入来自海外,这部分不受影响。 维持“推荐”评级。公司国内外中大型装机仍强劲,将带动试剂放量、毛利率逐步优化。考虑到医疗反腐对公司整体装机、试剂销售影响有限,维持2023-2025年EPS预测为2.10、2.71、3.43元,维持“推荐”评级。 风险提示:1)仪器、设备国内外销售不及预期。国内化学发光仪器装机趋于饱和、海外本地化建设进度落后可能导致公司产品销售收不及预期;2)新产品研发进度不及预期。公司多个重要仪器和试剂仍处于研发进度,若研发、临床失败将影响公司业绩增速;3)集采及监管政策风险。化学发光试剂集采存在扩大范围、进一步降价的可能,若执行将削减公司国内试剂毛利率。

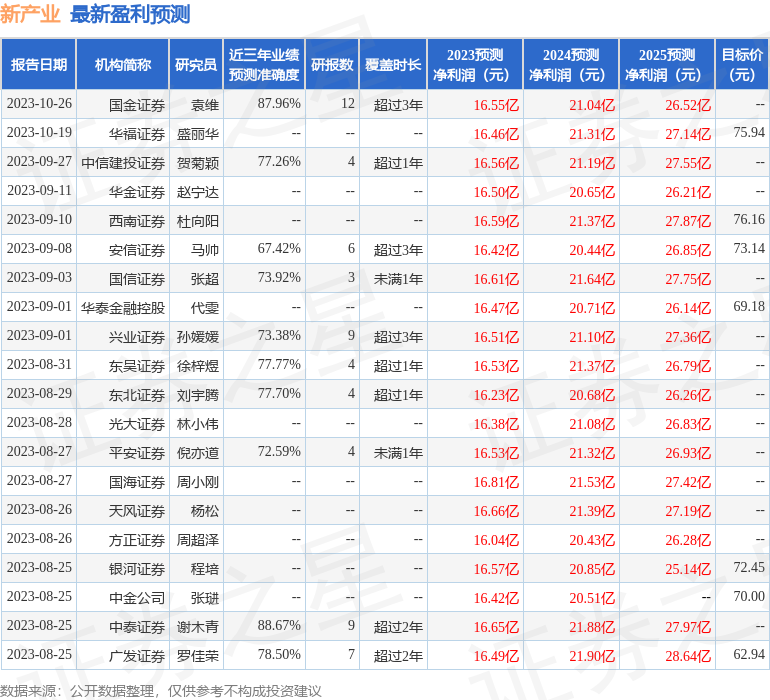

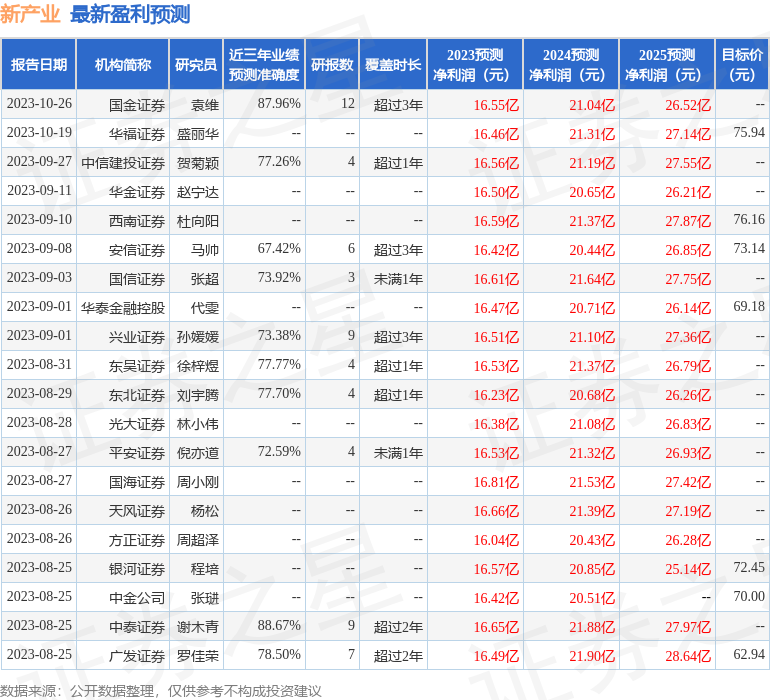

证券之星数据中心根据近三年发布的研报数据计算,中泰证券谢木青研究员团队对该股研究较为深入,近三年预测准确度均值高达88.67%,其预测2023年度归属净利润为盈利16.65亿,根据现价换算的预测PE为28.43。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级18家,增持评级4家;过去90天内机构目标均价为70.69。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38