财报解读丨交付不及预期,特斯拉该如何破局?

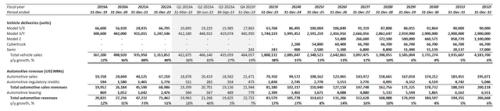

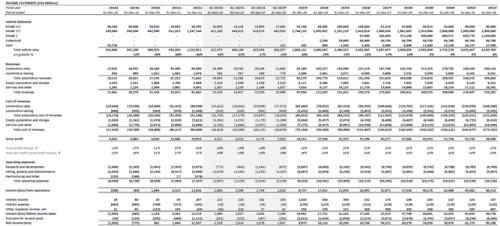

特斯拉公司(NASDAQ:TSLA)第三季度交付表现不佳,尽管过去三个月对共识预测的下调次数增多,设定了较低的标准,但该时期的增长和盈利能力也出现了类似的趋势关于期望。收入同比增长略低于 9%,而平均预期为 13%,而每股收益最终为 0.66 美元,低于市场预期的 0.73 美元。该季度汽车业的扣除信贷毛利率为 16%,也低于约 18.2% 的平均共识预期,同时也较上一季度的 18.1% 有所恶化。该股在盘后交易中因业绩而出现小幅上涨,突显出投资者对近几个季度基础业务波动性表现的持续敏感。

这在很大程度上偏离了该股历史上的弹性水平,因为特斯拉的股票估值尚未从表现不佳的第三季度交付结果发布后的下跌趋势中恢复过来。尽管管理层的最新评论似乎淡化了特斯拉新兴的需求风险和利润率压力,但毫无疑问,投资者信心减弱的迹象正在反映在该股的价格中,特别是考虑到近几个月来该股估值溢价不断下降。

尽管特斯拉相对于汽车原始设备制造商而言有无与伦比的竞争优势,仍然有多种杠杆可以拉动,但股票溢价正常化的风险正在慢慢成为现实——特别是考虑到该公司支撑其崇高目标的一些投机性长期增长动力的实现时间表溢价变得越来越不确定。

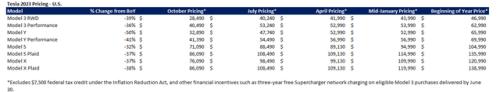

特斯拉第三季度的交付失误最初引发了下意识的抛售,导致该股开盘下跌 2%,随后澄清称业绩不佳只是由于该期间工厂停工时间延长所致,随后该股在下午迅速反弹。这让市场重新关注特斯拉日益增加的需求风险,管理层在最新的财报评论中试图缓解这种担忧。管理层以第三季度销量表现不佳为由,全球工厂停工导致预定重组造成了一次性中断,重申了他们对在年底前实现至少 180 万辆汽车交付的信心。然而,无休止的大幅降价周期——管理层一次又一次试图淡化这种降价,称其为“动态定价”优势——继续凸显出来自更广泛的宏观经济不确定性和特斯拉销售竞争加剧的压力。

特斯拉在美国最大的本土市场也面临着持续的挑战。竞争加剧和经济挑战的结合导致了价格的持续下调。

特斯拉在美国的入门级 RWD Model Y 系列产品的价格已下降了 50%。与 Model 3 一样,特斯拉的两款低价畅销车型的价格目前明显低于 48,000 美元的平均汽车价格。然而,并没有推动特斯拉在美国的需求增长。除了第三季度工厂停工时间延长之外,我们认为最新的交付失误也是对新兴需求风险的警告。

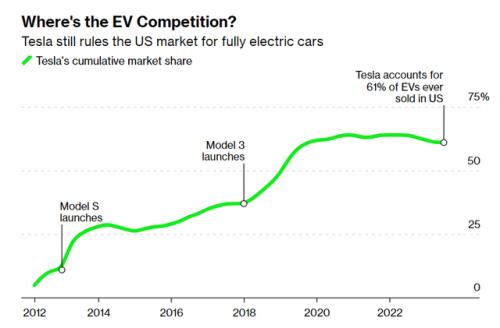

一方面,Model 3/Y 定制订单的交货时间已正常化为不到两个月,今天的采购将于 11 月底准备就绪。这突显了特斯拉历史上的“供应问题”已在很大程度上得到解决——即使在第三季度工厂停工时间延长的情况下,这对销量的影响超出了预期。另一方面,与全年实施的大幅降价相比,Model S/X 的交付量仍然疲软,最后一次降价于 9 月初生效,使高端车型的价格降至有史以来最便宜的水平。综合来看,特斯拉在美国领先的市场份额最近几个季度开始出现结构性下滑的迹象。

增长放缓的趋势给管理层重申的全年销量达到 180 万辆的指导蒙上了阴影。根据今年迄今为止完成的交付量,特斯拉距离实现全年销量目标还有约 476,000 辆汽车。这意味着交付量环比增长 9.4%(或同比增长 17.6%),这表明特斯拉全球工厂的产量需要在夏季停工后迅速恢复到正常水平。然而,这一举措也将与即将推出的Cybertruck面临的潜在挑战同时发生,这使得管理层设定的销量目标前景喜忧参半,并进一步削弱了投资者在短期内对该股的信心。

回到Cybertruck,它的多次交付延迟增加了不确定性和对幕后潜在“阻碍”的担忧。尽管马斯克重申了“今年交付汽车”的承诺,但缺乏进展细节正开始削弱特斯拉投资组合中新车业务带来的部分股票估值溢价。诚然,这款车引起了消费者的极大兴趣,迄今为止,该车已收到近 200 万份预订。

尽管此前人们担心电动汽车初创企业和传统汽车制造商近年来提供的电动皮卡数量不断增加,可能会导致特斯拉失去其在 Cybertruck 领域的先发优势,但他表示,这种担忧尚未成为现实。F-150 Lightning 销售了 18 个月后,福特最畅销的 F 系列皮卡的电动版仍然只占该汽车制造商总销量的象征性份额。与此同时,竞争对手 Rivian 在提高产量方面取得了进展,但在推动需求加速方面也遇到了困难。这可能是由于特斯拉坚定不移的粉丝群,和/或赛博卡车——尽管是一辆皮卡车——正在建立自己的新汽车领域,与市场上现有的电动替代品形成鲜明对比。

然而,尽管如此,Cybertruck 交付的延长延迟可能会削弱消费者对该车的兴趣。而即将到来的收入驱动力实现增长的时间表的不确定性也可能会削弱投资者的信心,并损害该股当前水平的表现。

特斯拉近年来建立的估值溢价的一个关键组成部分来自投资者对最终实现FSD驱动的增长的信心。这不仅包括 FSD 订阅带来的现有递延收入的实现,还包括通过部署机器人出租车以及将技术授权给其他 OEM 来实现潜在的货币化。鉴于 FSD 技术有望在长期内推动特斯拉大部分售后收入扩张,因此 FSD 一直是保护该股免受近期降价和随之而来的利润收缩影响的基础。

然而,近几个月来股票波动性的加大可能反映出,此前未曾动摇的投资者对 FSD 相关产品最终对特斯拉增长和盈利轨迹做出贡献的信心出现了裂痕。尽管这项新兴技术声称可以改善道路安全并拯救生命,但驾驶员逐渐部署和使用 FSD 也正在推动对其可行性和准备情况进行渐进的监管审查。这些障碍还进一步模糊了本已不透明的 FSD 全面部署和货币化时间表的可见性,这给特斯拉股票目前水平的估值溢价的持久性增加了压力。

特斯拉要将利润率恢复到 20% 以上,需要通过大规模生产进一步降低投入成本。由于电池是电动汽车制造的主要成本来源,改进这项技术并扩大相关生产规模将是缓解特斯拉近期盈利压力的关键。

然而,这些雄心壮志可能还需要数年时间才能实现,并对特斯拉的利润产生有意义的影响。虽然特斯拉在美国生产电动汽车电池,因此有资格根据《通货膨胀减少法案》(“IRA”)获得积分,但目前与电池供应商松下以 50/50 的比例分享部分利益。回想一下,松下仍然在 Giga Nevada 的专用工厂生产特斯拉所有的传统 2170 电池,而特斯拉则负责组装电池组。这使特斯拉能够获得 35 美元/kWh 电池信用额的 50%,并可根据 IRA 的规定,在 Giga Nevada 现有约 35 GWh 至 38 GWh 容量的情况下,完全获得 10 美元/kWh 电池组信用额。与此同时,该公司获得了目前在 Giga Austin 增加的 100 GWh 产能的 45 美元/kWh 电池生产信贷。

展望未来,特斯拉正在考虑在 Giga Nevada 工厂再增加 100 GWh 产能的计划,该工厂将生产从电池到电池组的 4680 个电池,这将使它有资格获得 45 美元/kWh 的 IRA 全额抵免额——这对其汽车利润率来说是一个受欢迎的加分。考虑到每辆车的平均电池容量为 75 kWh,这为特斯拉每辆车带来了 3,375 美元的 IRA 回扣,即当前车辆建议零售价的 10% 以上。加上 Giga Austin 现有的 100 GWh 产能,特斯拉将受益于近 300 万个电池组的完全信用资格(假设每辆车平均配备 75 kWh 电池组)。这意味着在不考虑未来电池生产改进的情况下,将节省超过 100 亿美元的增量成本,抵消当前降价带来的估计12 亿美元的年化影响。

这种水平的电池产能也使特斯拉有可能在未来进一步成为一级电池供应商,因为在可预见的未来,其产量将远远超过其汽车产量。特斯拉目前正在建设的锂精炼产能进一步证实了相关雄心,这增强了该公司在电气化时代的关键供应优势。成为一级电池供应商的潜力可能会让特斯拉在与主要竞争对手比亚迪的竞争中占据优势,比亚迪目前也是仅次于宁德时代的第二大电动汽车电池供应商。

然而,作为一级电池供应商带来的相关信贷效益和潜在的增量收入流可能还需要数年时间才能实现,更不用说对特斯拉的利润产生明显影响了。虽然这是朝着正确方向迈出的一步,但货币化时间的延长并没有为该股预期的近期波动提供多少喘息机会,也没有支撑投资者的信心。

调整我们之前对特斯拉第三季度实际交付失误和基本表现的预测,预计 2023 年全年收入将同比增长 20% 至 975 亿美元。根据管理层的指导,预计全年交付量为 180 万辆汽车,预计 2023 年汽车销售额(扣除信贷)将同比增长 18%,达到 794 亿美元。预计特斯拉的销量增长将在本世纪中期持续减速,到 2030 年,随着基于特斯拉目前正在开发的下一代低成本平台的另一款车型的增加,这种情况可能会有所缓解。

因此,短期内盈利能力可能仍将面临压力,特别是考虑到进一步降价是特斯拉抵御竞争和应对宏观经济对消费者汽车负担能力影响的主要策略。除了利润更高的售后收入(例如 FSD 和其他软件功能附加组件)和大规模电池生产成本效率的潜在实现。

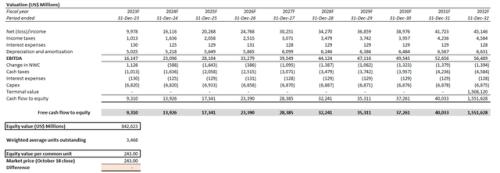

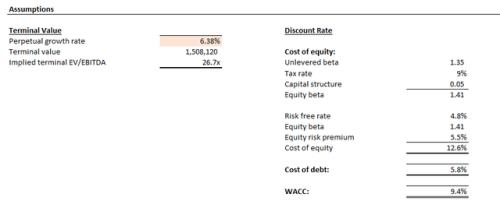

在估值方面,预计现金流量与我们对特斯拉的基本预测相结合,意味着按当前市场估值计算,特斯拉的永久增长率将超过 6%。该数字是通过贴现现金流分析确定的,并采用 9.4% 的加权平均资本成本 (WACC),其中考虑了特斯拉的资本结构和风险状况。

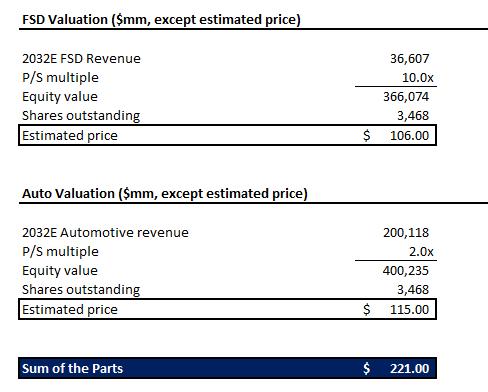

该股当前交易水平的隐含永久增长率突显了其相对于特斯拉电动汽车和汽车制造同行的高溢价,以及其核心运营地区的预期经济扩张速度。该股的大部分溢价可能归因于未来部署高利润订阅软件和功能(例如,FSD)以及其他售后服务。根据整体分析,基本假设价格目标设定为 221 美元,其中包括 10 倍 2032 年 FSD 销量和 2 倍 2023 年汽车销量。

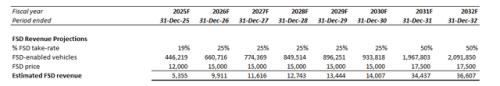

2032 年 FSD 收入为 366 亿美元,是根据保守的 50% 接受率假设(当前平均约 19%)计算得出的,预计销量为 42 亿辆汽车,套餐价格为 17,500 美元(高于当前的 12,000 美元),并假设届时,对 3+ 级自主权批准的预期将完全纳入损益表。

所采用的 10 倍市销率与在高利润、高增长软件同行群体中观察到的平均倍数一致,这符合 FSD 可以以接近零边际成本大规模部署的考虑。与此同时,2032 年汽车销量的 2 倍市盈率与“美国周期中期 OEM 厂商”的历史平均估值以及标准普尔 500 指数当前平均值一致,以反映特斯拉作为电动汽车市场驱动者的地位领导。(美股研究社)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33