资金“越跌越买”,加速流入上证50ETF(510050)

尽管近期市场低迷,但以上证50、沪深300、科创50等宽基指数产品,呈现“越跌越买” ,在市场底时呈现加速流入态势。市场人士表示,近期宽基ETF普遍出现了资金加速流入现象,或为底部标志。

万得数据显示,截至10月16日,华夏上证50ETF(510050)规模为644亿元,最近10个交易日,净流入33.3亿元,最近60个交易日,净流入超百亿元。

信达证券的一份研报验证了资金的“8月疯狂”,仅以8月14日至8月18日单周为例,宽基ETF资金净流入318.84亿元,规模达到7082.64亿元。

上证50 ETF跟踪上证50指数,该指数由沪市A股中规模大、流动性好的最具代表性的50只股票组成,反映上海证券市场最具影响力的一批龙头公司的股票价格表现,成分股市值的权重分布以大盘蓝筹标的为主,经营成熟,盈利能力稳健。指数具备相对估值优势,股息率较高,走势波动较小,适合作为组合底仓持有。

继证监会主席易会满在金融街论坛首提“中国特色估值体系”后,23年证监会年度系统工作会议将此部署为重点任务,强调“推动提升估值定价科学性有效性”。从主要宽基、不同行业的国央企含量比较来看,上证50指数明显受益,其权重行业银行、非银金融长期低估值的现象有望得到改善。

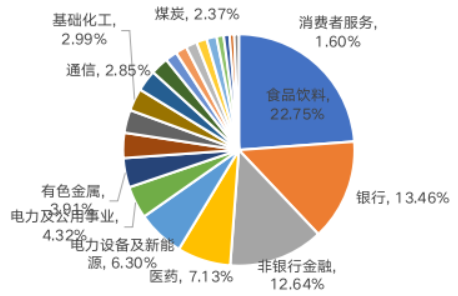

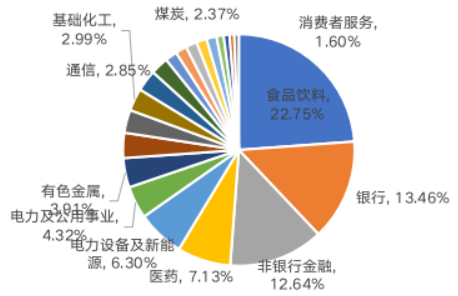

从行业分布看,上证50指数正由传统价值向价值成长均衡转变,持有大盘价值龙头稳定增长的同时,享受成长赛道的发展红利

上证50指数前三大权重行业食品饮料、非银金融、银行占比为48.9%,重仓风格偏顺周期。近年来,新加入很多成长风格的标的,金融、地产的占比大幅下降,行业分布趋于均衡,风格由传统价值向价值成长均衡转变。

图表:上证50指数行业分布

数据来源:Wind,时间截至:2023/10/13

从盈利能力看,指数盈利稳定、盈利质量较高。上证50指数近五年归母净利润复合增长率8.9%,2023年预期盈利增速为3.3%。

上证50市盈率(TTM)为10.3X,处于近十年58.8%分位,市净率(LF)1.24X,处于51.4%分位,具备一定安全边际。

图表:上证50指数估值情况

数据来源:Wind,时间截至:2023/10/13

此外,上证50指数股息率约4%,不仅在A股主流大盘宽基指数中稳定领先,在全球主要股指中排名亦靠前,作为底仓配置具备分红优势。

从半年报数据看,上证50指数成份股受市场资金高度认可,国内主要机构中,险资持有上证50指数成份股比例最高,近年来稳定在60%以上。其次为社保,目前持股比例36.7%。最后,公募基金自2019H1开始持有比例逐步下滑,目前为14.4%。外资机构方面,目前陆股通持有上证50成份股超过6600亿元,占总持股比例的28.6%。

“长期来看,上证50指数囊括沪市超大盘核心资产,龙头效应使其具备良好的配置价值。”展望后市,华夏基金表示,上证50作为大盘龙头的代表指数,与经济景气度关联度高,其食品饮料、大金融板块权重较高,有望受益今年经济复苏趋势。在稳增长政策持续发力、以及经济内生动能修复下,8月国内经济金融数据迎来全面环比改善。下半年疫后脉冲效应褪去,经济复苏将更加平稳,有望逐步提振市场信心。

同时,上证50指数其高股息、低估值、ESG含量高的特征,也使其具有良好配置价值,特别是在国内无风险利率下行、资产荒的背景下,稳定高分红资产属于稀缺标的。此外,其国央企含量高也有望受益中国特色估值体系的催化。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38