金色观察 | 庄家盘踞、山寨乱舞 Upbit繁华场或因现金流萎缩造就

作者:Climber,金色财经

LOOM、IMX、HIFI、STORJ......韩国最大交易所Upbit正在加密熊市带头冲锋。

近期Upbit上多个币种迎来大幅上涨,并且交易量明显遥遥领先其它CEX。此类情形相较以往格外吸引投资者注意,不少加密市场分析人士认为其上存在严重坐庄控盘行为。甚至传言称Upbit已取代Binance,成为更具“上币效应”、堪称“山寨币发动机”的中心化交易所,为此已有投资者参照该交易所每日交易量靠前的币种进行跟单。

那么Upbit上是否真的存在庄家操盘行为?该交易所又是否与之同流合污?又为何最近加密市场猜测其上庄家操盘的声音远大于过往?

一、Upbit效应:山寨币发动机

早在今年上半年加密市场就有传言称Upbit上有庄家巨鲸在坐庄操盘,但当时由其驱动拉升的币种在数量、频率以及涨幅上均不太明显。

但从下半年8月份以来,尤其是在9月份,凡Upbit钱包地址重仓加持的代币大都迎来一波上涨,而这些代币也大多为一些低流动性、低市值、低知名度的“三低”币种。

在加密市场深熊阶段流动性不足明显并且投资者亏损也已成普遍现象,而近期由Upbit带动的赚钱效应格外引人注目。但多个拉升的币种均率先由Upbit上的交易量、持仓量增长而驱动,这实在不能不让人怀疑幕后有庄家控盘。

1、巨鲸入场

仅从市场消息面就已可获知Upbit交易所钱包地址近期在多个涨幅榜靠前的币种上均拥有高持有量,并且尤其在LOOM、STORJ、HIFI上,遥遥领先其它加密交易平台。

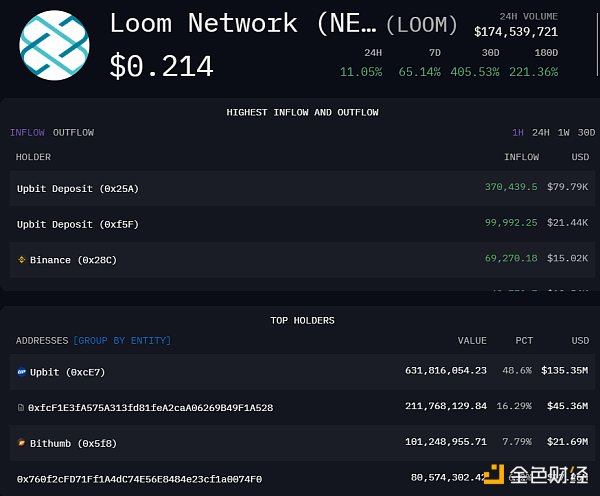

截止撰稿,链上数据情报平台arkham统计显示,Upbit 对LOOM的持有量最多,占据48.6%,而近30天LOOM的涨幅高达405%。

媒体消息面:

10月9日,Scopescan 监测显示,Upbit 持有超 7700 万枚 STORJ(约合 4000 万美元),系第一大持币实体。

9月21日,链上分析师余烬监测,共有1095 万枚 IMX(约合 810 万美元) 从 Binance、OKX、Bybit、Cryptocom 和 Gate 等多个 CEX 流入 Upbit。

9 月 18 日,Scopescan 监测显示,Upbit HIFI 钱包地址过去24 小时向6个不同的 Binance 充币地址发送了共计 1313 万枚 HIFI。但是Upbit 钱包地址仍持有 6500 万枚 HIFI(约占流通量的 70%)。

8月31日,Scopescan 监测,自8月22日 Upbit 上线 CYBER 以来,Upbit 交易平台钱包地址已持有约 360 万枚 CYBER,价值约3243万美元。Upbit 超越 Binance成为 CYBER 最大持有者,占代币流通供应量的 33%。

2、拉盘暴涨

如果以CYBER的上涨为起始,至今至少已有6个币种受Upbit交易所参与因素影响而大幅上涨,其中涨幅最大的代币为HIFI。而原本在其它交易所长期缺乏流动性的代币也因Upbit上线而迎来异动拉升,譬如GLMR。

再以IMX为例,具体如下:

9 月 21 日,1095万枚 IMX(约合 810 万美元) 从 Binance、OKX、Bybit、Cryptocom 和 Gate 等多个 CEX 流入Upbit,在Binance等CEX上IMX当日涨幅为23.4%。

而在 Upbit 交易平台上,从当天上午8 时起,IMX 交易量暴涨,并带动其价格由 0.56 美元快速上涨至最高 1 美元,仅两个半小时现货交易量就超过 8000 万美元。

3、多军撤离

与拉升代币价格的影响相当,Upbit转移减持代币同样对加密市场具有打击力。

9 月 25 日,Scopescan 监测,在9 月 21 日 IMX 大幅上涨后,Upbit 将 1080.2 万枚 IMX 转入 Binance、OKX,价值约 480 万美元。转入后 IMX 价格下跌了约 24%。

9 月 18 日,Scopescan 监测,Upbit HIFI 钱包地址过去 24 小时向 6 个不同的 Binance 充币地址发送了共计 1313 万枚 HIFI。而转出前的9月17日,HIFI币价暴跌,跌幅高达61.1%。

4、余波

由于9月份已有多个与Upbit相关的币种大幅上涨,“羊群效应”影响下,仅疑似Upbit转入的代币也迎来了上涨。

10 月 8 日,Lookonchain 监测,疑似Upbit钱包在过去 11 小时内积累了 471 万枚 BNT(约合 254 万美元),占总供应量的 3.3%。

而当日BNT就迎来大幅上涨,涨幅高达52.18%。

二、多方做市、联合拉盘

Upbit作为韩国交易量最大的交易所聚集了多方炒币势力,如做市商、韩国炒币民众、投资机构,甚至Upbit交易所本身。

目前,据Arkham数据显示,Upbit是LOOM、STORJ的最大持仓者。通过流入Upbit上统一的钱包地址可以看出,总价值在百万美元以上的地址分别来自不同的钱包。由此可以推断,拉盘代币庄家不一,推波助澜者正是选择了Upbit作为操控平台。

通常来说,连续大额转账行为,基本只有庄家才具备这种财力,所以明显不是散户行为。

例如此前AXS频繁多笔转入,价格有所上涨,但不持续,由此可以判断买入AXS是散户行为为主。但是反观HIFI,多天连续多笔大额转入,价格持续性上涨,很明显是有主力在有意推高币价,然后高位迅速抛售。

作为加密交易平台,Upbit自然无法及时并根除这种明显操纵市场的行为,但纵容庄家操控这些币种暴涨暴跌使其伤害各类投资者的同时,也在损害加密行业的信誉。

这种情况一再发生,由此很难不让人猜测Upbit自身又是否与这些操盘巨鲸有所关联。

众所周知,韩国加密市场存在“泡菜溢价”现象。通常来说,该现象的出现意味着市场过热,投资者炒币热情高涨。而此前 8 月 22 日Cyber Connect(CYBER)上线后溢价率一度高涨达到 167%,这无疑更加助推了投资者的FOMO情绪。

而韩当局的宽容也更加放大了民众炒币的势头,根据韩国国税局发布的最新公告,今年韩国国民申报海外资产情形中,虚拟资产占海外资产总额高达70%,虚拟资产申报总额就高达130.8兆韩元。

因此可以说韩国从不缺乏炒币行为生长的土壤,而渐渐生长出来的“韭菜苗”旁正聚集了无数紧盯着他们的镰刀们的眼睛。

Upbit是否真的与之同谋目前尚没有确切证据,但该交易所确曾因涉嫌欺诈性交易和操控市场使得其包括董事长在内的3名高层被带走调查。

2018年12月,韩联社报道,Upbit的运营商涉嫌操纵市场,被交付审判。其运营商通过创建假会员账户,伪装成拥有巨额资产的假象后通过交易获取约1500亿韩元的虚拟货币。

经过调查,他们还为了使交易市场看似繁荣,故意提高市价,创建了254万亿韩元的订购单并进行了约4.2万亿韩元的虚拟货币交易。

而当年加密市场同样处于熊市,BTC价格由2017年12月的19798万美元一路最低跌至3250美元附近,跌幅约为83.5%。加密市场行情不可谓不冰冷到极点。

由此我们也很难相信当前Upbit上接连出现的代币“群魔乱舞”现象没有该交易所的参与和纵容,只是这种交易所中出现这种行为既违背了金融交易机构应有的公平公正原则,也背离了加密行业去中心化追求Web3的初心。

那么究竟为何号称韩国交易量第一的交易所Upbit甘愿众人声讨的骂名呢?

三、亏损、黑客、准备金,现金流日渐吃紧

当前,Upbit是韩国交易量最大的加密交易平台,成立于2017年。该交易所可提供189种货币和300种交易配对的交易服务,用户可在该平台上以韩元 (KRW) 交易多种加密货币与比特币对。

Song Chi-Hyung 是 Dunamu 的首席执行官和Upbit的创始人,通过其控股公司 Danamu,Upbit 获得网络巨头 Kakao 的投资,并于 2017 年 10 月与美国的 Bittrex 合作。当年12月,该平台日均交易量达到了45亿美元,单日的最高纪录为110亿美元。

该公司总部设在韩国首尔。然而,该公司于2018年底开始向东南亚扩张,10月30日在新加坡开设了一家分公司。随后的地点还包括印度尼西亚和泰国,但不服务美国境内用户。

就是这样一家实力不凡、背景强大的韩国顶级交易所,依然在漫长的深熊加密市场下陷入现金流吃紧的困境,最终导致其被投资者猜疑攻讦。结合多方面资料来看,其主要原因如下:

1、业绩亏损

韩联社报道,8 月 25 日,Upbit 运营商 Dunamu 今年第二季度(4 月至 6 月)净利润达 1080 亿韩元(约合 8160 万美元),但相比去年同期净亏损 378 亿韩元。

此外,该公司销售额为 1866 亿韩元,同比减少 47.9%;营业利润为 866 亿韩元,同比减少 68.9%。

对此,Dunamu解释说,“由于全球流动性下降和经济长期衰退,投资情绪减弱,销售额下降”。

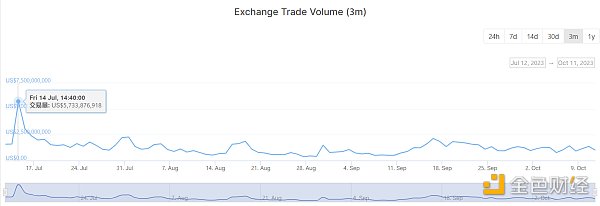

此外,由于Upbit 的交易费用在诸多同类交易所当中属于最低一档,仅为0.05%。因此当其开始在今年7月份到达阶段性高点下跌,即交易量从58亿美元跌至8月底的4亿美元附近,跌幅约为93%。

这也就意味着Upbit的营收在手续费一项上缩水也约为93%。

反观其他加密交易平台的手续费等级和费率为:

Bithumb的交易手续费为0.15%,该费率适用于所有交易品种

币安手续费:挂单0.1%,吃单0.1%;火币手续费:挂单0.2%,吃单0.2%;

欧易挂单收取的是手续费率是0.08%,吃单收取的手续费率是0.1%。

2、黑客攻击

10 月 9 日,Upbit 运营商 Dunamu 公开的数据显示,Upbit 今年上半年已遭遇159661 次黑客攻击,是去年的 2.17 倍。Upbit 2019 年因黑客攻击损失约 580 亿韩元(约为3700万美元),Dunamu 表示此后已将冷钱包比例控制在 70% 以上。

而就在9月25日,有诈骗者创造的假APT代币被识别为真实 APT 代币流进Upbit,事件造成平台10万个账户受到影响,导致平台不得不将AP暂停提币。

3、准备金

对于一家从事金融交易的商业机构来说,准备金的配比自然不会占据企业资金比。但是基于上述情形来看,韩国银行对于加密企业预留准备金的需求,也让Upbit在现金流上更加少了一些流动性。

今年 7 月,韩国银行联合会发布了《虚拟资产实名账户操作指南》,要求加密货币交易所在其合作银行预留日均存款的 30% 或 30 亿韩元(以金额较大者为准)作为准备金。最高限额为 200 亿韩元,如果日均存款的 30% 超过 200 亿韩元,最多只能预留 200 亿韩元作为准备金。

根据金融监督院代表Kim Hee-gon办公室提交的数据,Upbit与K-Bank合作,准备了总计200亿韩元的储备金,约为1500万美元,这无疑也是一笔不小的支出。

由于Upbit上的操盘行为实在有些明显,一些投资者在感知到这一情况后选择跟单交易,甚至有人列出了如何“与庄共舞”变现的方法。

首先是在消息面上,随时盯紧Upbit相关币种的动态新闻,如加仓、上币等。

其次是参照CoinMarketCap一类的链上数据平台,及时刷新查看upbit交易所交易量排名。

尾声

作为一家类似传统券商的证券交易服务商,理应保持公平公正、维护投资者的利益的职业道德原则。但由于当地政府监管层面的宽松、法律法规上的滞后,再加上加密市场本身的抗审查性,身为CEX更容易在遇到财务压力困境时将触手伸向市场投资者从中取利。

不过无论如何,漫长的熊市之下如果再有一家头部交易所因流动性不足而暴雷,那么对于加密市场的打击无疑更是雪上加霜,但交易所也应洁身自好、适合而止。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56