Pimco:经济增长和通胀已见顶 固收产品回报率极具吸引力

2023-10-12 02:53:39

— 分享 —

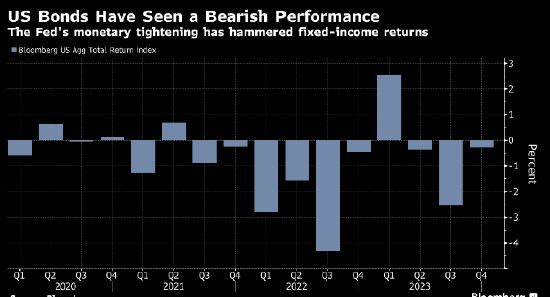

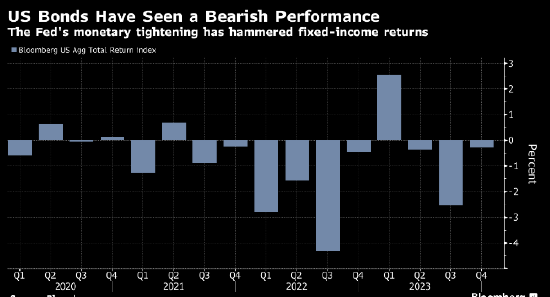

Pimco(品浩)认为,债券收益率飙升和衰退风险正在开启固收产品回报率“极具吸引力”的时代。

Nicola Mai、Tiffany Wilding、Andrew Balls在周三的报告中写道,随着通胀降温以及经济增长受到主要经济体货币政策滞后性的冲击,高评级债券未来6-12个月的前景尤其光明。

“我们认为经济增长和通胀已经见顶,经济衰退风险高于市场预期,这支持了固定收益回报向好的前景,”他们写道。

这位资产管理公司预计,未来几个季度包括美联储 、 欧洲央行和英国央行在内的主要央行将接近加息周期尾声,可能在降息边缘徘徊。投资美国、澳大利亚、加拿大、欧洲和英国的债券市场有望获得可观回报。

相比之下,日本央行可能会在其他央行降息之际加息,或推动日本国债收益率上升。

以下是Pimco对未来6-12个月投资前景的展望

全球固定收益产品的收益率水平“非常有吸引力”,“看起来比我们预期的周期内及周期以外时间可能达到的收益率水平还要高”。Pimco预计将维持超配久期仓位,并在收益率进一步上升的情况下增持久期仓位。

不过市场内部也存在脆弱的领域,例如私人信贷、商业地产和银行贷款。

股票等风险较高资产的当前价格水平“并未充分反映与经济深度衰退概率有关的下行风险”

优质债券基金目前的收益率约为5%至8%,“与预期的股票回报相比看起来非常有吸引力,并且能在经济衰退时提供下行保护。”

鉴于经济衰退风险等因素,Pimco建议投资者“对企业信贷活动保持谨慎立场”

Pimco对美元持“大致中性”的态度,重点关注外汇套利交易。

敬告读者:本文为转载发布,不代表本网站赞同其观点和对其真实性负责。FX168财经仅提供信息发布平台,文章或有细微删改。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33