天元智能发行价9.5元/股,一名自然人网下曾报出66元/股最高价

日前,江苏天元智能装备股份有限公司(简称“天元智能”)披露了发行公告,确定主板上市发行价9.5元/股,发行市盈率29.94倍。

据了解,截至2023年10月9日(T-3日),中证指数有限公司发布的专用设备制造业(C35)行业最近一个月平均静态市盈率为27.62倍,通用设备制造业(C34)行业最近一个月平均静态市盈率为31.35倍。

天元智能保荐人为东海证券,联席主承销商为国泰君安证券。网下询价期间,上交所互联网交易平台共收到782家网下投资者管理的8727个配售对象的初步询价报价信息,报价区间为5.63元/股-66元/股。

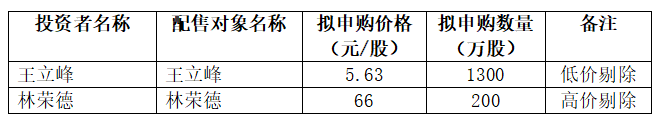

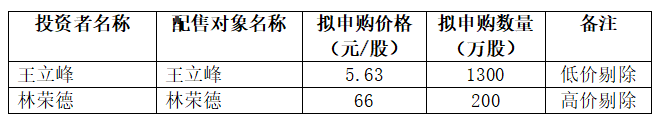

报价信息表显示,最高报价和最低报价均是由自然人报出。其中,一名自然人王立峰报出5.63元/股最低价,自然人林荣德报出66元/股最高价。

经联席主承销商核查,18家网下投资者管理的共计58个配售对象,因未按要求提供审核材料、提供材料但未通过资格审核、属于禁止配售范围、拟申购金额超过其提交的备案材料中的资产规模或资金规模,报价已被确定为无效报价予以剔除。

此外,经天元智能和联席主承销商协商一致,将拟申购价格高于13.57元/股的配售对象全部剔除;拟申购价格为13.57元/股的配售对象中,申购数量低于800万股(不含800万股)的配售对象全部剔除。

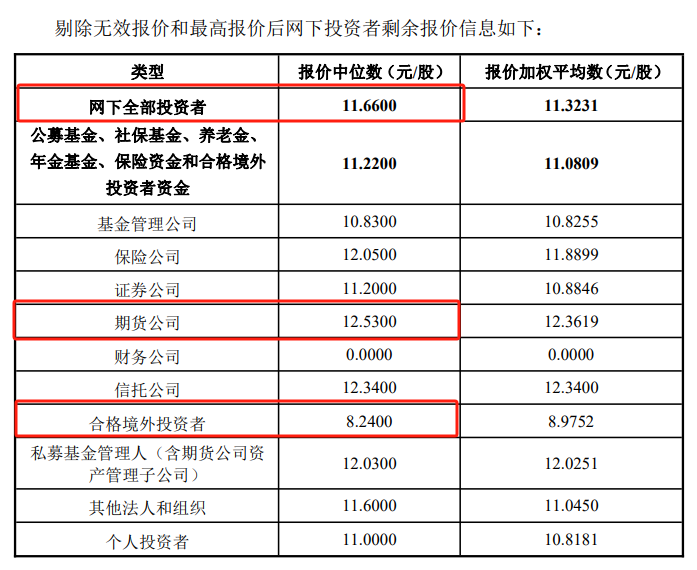

剔除无效报价和最高报价后,参与初步询价的投资者为703家,配售对象为8547个,全部符合《发行安排及初步询价公告》规定的网下投资者的参与条件。据统计,网下全部投资者报价中位数为11.66元/股;期货公司报价中位数最高,为12.53元/股;合格境外投资者报价中位数最低,为8.24元/股。

天元智能本次募投项目预计使用募集资金5.49亿元。按本次发行价格9.5元/股和5357.84万股的新股发行数量计算,若本次发行成功,预计募集资金总额5.09亿元,扣除发行费用约5817.78万元(不含增值税)后,预计募集资金净额约为4.51亿元,低于原计划募资额。

公开资料显示,天元智能是一家从事自动化成套装备及机械装备配套产品的研发、设计、生产与销售的企业,目前主要为生产蒸压加气混凝土制品的绿色环保建材企业提供生产装备及自动化整线解决方案,同时为多领域装备制造厂商提供机械装备配套件,产品可应用于绿色建筑/建材、装配式建筑、工程机械、港口机械等多种行业和相关领域。

2022年,天元智能营收和业绩均出现下滑。2020-2022年,该公司实现的营业收入分别为7.48亿元、11.14亿元和9.86亿元;实现的归母净利润分别为6849.86万元、8135.38万元、7110.31万元。

天元智能表示,2022年度受下游需求放缓和区域性的物流受阻影响,公司主营业务收入较上年度同比下降11.54%。

同时,该公司称,未来能否保持持续成长取决于宏观经济、产业政策、竞争格局等诸多因素影响,任何不利因素都有可能导致公司经营业绩增长放缓甚至下滑。如果上述因素出现重大不利变化,公司将存在业绩增长不可持续甚至下滑的风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47