一文总结第三季度的DeFi市场:三大叙事和三大项目

作者:The DeFi Edge;翻译:金色财经xiaozou

涨,跌,涨,跌——我们所见的波动幅度足以让交易者发疯。第三季度的链上交易活动可以说是自本轮熊市以来最低迷的。本文是DeFi Edge季度回顾文章的最新一期,让我们来总结一下第三季度的DeFi发展情况。

首先我们来看本季度的一些数据:

DeFi TVL从770亿跌至690亿(跌幅约为10.38%)。

稳定币市值也从1280亿美元跌至1230亿美元(跌幅约为3.5%)。

BTC下跌14%(25000美元),ETH下跌19%(1530美元)。

加密货币总市值下降了约9%,至1.119万亿美元。

尽管整体经济活动呈下行趋势,但仍有一些亮点值得关注。

1、第三季度的3大叙事

第三季度的主要叙事有些是之前就有的,有些是新出现的。

(1)现实世界资产

DeFi投资常伴随着漏洞利用等风险。如果回报可观,那么冒险也是值得的。我们跟踪的一个指标是DeFi APY的中位数,这一数值已降至2%以下。

与之形成对比的是美国国债收益率——最安全的美元收益率。3月期国库券的利率为5%。DeFi TVL如此低的一个主要原因是风险与回报不成比例。

如果收益率持续保持在低位,资本将继续撤出DeFi。除了印钞(这里指代币)之外,我们还需要有新的收益来源。

了解现实世界的资产……

RWA(现实世界资产)通过代币化将传统资产带入区块链。虽然DeFi的所有图表都呈下行趋势,但RWA相关图表走势一直在上升。RWA可能成为该领域新的收益来源。

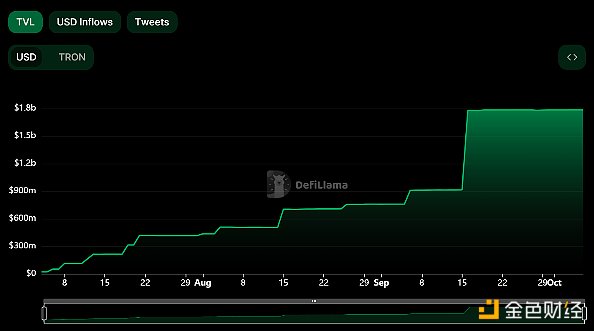

RWA类别中排名前9位协议的1月内TVL走势显示为绿色。像stUSDT和Ondo这样的顶级协议已经呈现出巨大的增长。

下面是stUSDT协议的TVL走势图。

从理论上讲,我们可以对各种资产进行代币化。无论是贵金属还是房地产。但是,要带入链上的最佳资产还要属美国短期国库券。

MakerDAO率先将国债收益率带到链上。他们会把DAI借给投资短期国库券的群体。短期国库券的收益通过DAI贷款的利息支付在链上得以传导。

结果是显而易见的。第三季度,MKR价格从830美元上涨至1530美元。对于在熊市中的古早恐龙币来说,这真是让人印象深刻。

现在,其他协议也纷纷效仿。Frax成立了一个非营利组织,专门处理美国短期国库券和其他RWA业务。Pendle则通过创建fUSDC和sDAI市场加入此叙事。

(2)SocialFi

代币化网红账户?这个我们不是已经在2021年通过Bitclout尝试过了吗?

无论如何,这个新领域为这个沉闷的市场带来了急需的活动和兴趣。这是第三季度一个令人意外的叙事。

领头的是Friend.tech。

Friend.tech 101:它让任何人都可以发布“密钥”。这些密钥可以用来交换。密钥持有者可以进入密钥发布者的私人群去聊天。理论上你会从这些家伙那里得到专属alpha。

Friend.tech发布后立即成为热门。这里有一组数字,在其发布后的首月内,

唯一用户数量约为13.8万。

累计交易约为340万笔。

累计协议费用为618万美元。

以下是其得以走红的几个原因。

潜在的空投。

有一个移动应用程序。

有趣的社交游戏。

有赚钱的机会。

在FT上建立了一个app生态系统。

一旦这一叙事流行起来,竞争对手就出现了。不同链上开始涌现新的SocialFi协议。Arbitrum上出现了Post.tech,Mantle上出现了FanTech,Avalance上是StarsArena等等。

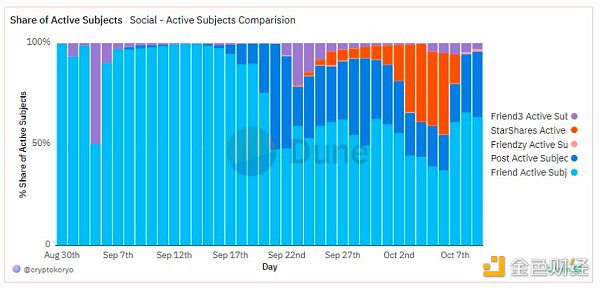

下图显示了不同SocialFi协议中活跃主体的比例。

该图讲述了FT开启叙事,随后竞争对手进入市场的故事。尽管Friend3在图中也占有一定比例,但Friend.tech主导了市场。然后Post.tech出现在Arbitrum上。它占有相当大的用户份额(10月5日约为20%)。

Stars Arena(Star Shares的新称呼)是最新的主要挑战者,吸引了大量用户。但他们有未经验证的合约,遭到了黑客攻击。现在,他们已经出局了,没有人会再往他们的app里存钱了。

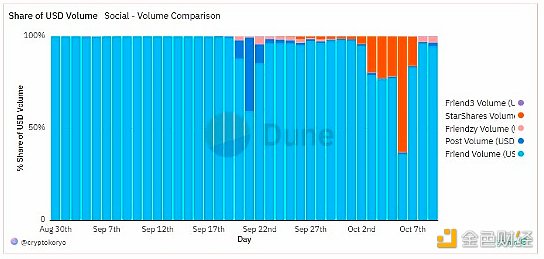

另外,在协议费和交易量方面,Friend.tech仍然是王者。10月5日,91.6%的协议费和82.2%的美元交易量是FT创造的。

(3)Telegram Bots

对Telegram Bots征收的巨额费用我早有关注。它们是什么?它们是允许用户在Telegram界面交易加密代币的机器人。这些机器人不仅能进行基本的买卖交易,还能执行高级任务,包括:

加密交易。

处理空投。

投资组合管理。

策略、技术指标等等。

这是一个潜力巨大的叙事。

糟糕的UI/UX是DeFi面临的较严重的问题之一。对于新手来说,操作普通的钱包以及与去中心化交易所交互是非常复杂的。通常,用户必须在多个网站之间跳转,还要确保安全性,批准各种交易等等。

TG机器人消除了这种麻烦。他们将(几乎)所有的活动整合到一个熟悉的Telegram界面中。额外的好处就是:机器人也可以在手机上使用,这在标准设置中并不常见。

Telegram是一个庞大的平台,月活用户超5.5亿,日活用户超5500万。

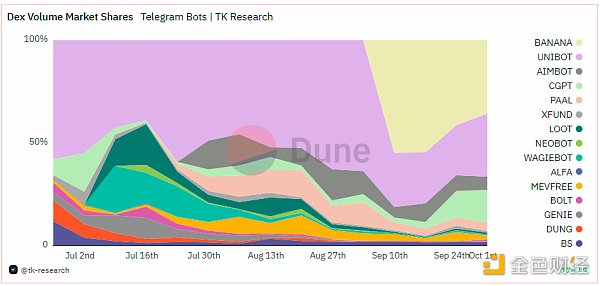

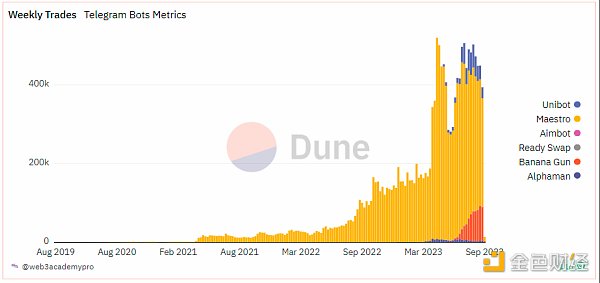

在这个领域里有很多竞争项目。下图跟踪了不同telegram bots的DEX交易量市场份额。

以下是围绕该叙事值得追踪的三个项目。

#1 Maestro

Maestro是OG机器人,其第三季度收入为1138万美元。Maestro仍然有大约70%(9月数据)的周交易量属于这一类。然而,他们没有代币。如果发行代币的话,规模会相当大。

#2 Unibot

Unibot是市场领军者(因为Maestro没有代币)。他们与UNIBOT代币持有者分享收入。这些持有者累计获得了超120万美元的收入。

#3 Banana Gun

Banana Gun是一款备受欢迎的抢跑类机器人。这是一个相对较新的协议。但如果我们不看Maestro,那么他们控制着约35%的DEX交易量市场份额。这比Unibot还要多。(他们也因发行代币失败而声誉大跌。)

2、第三季度的3大项目

以下是我认为第三季度最重要的三个项目

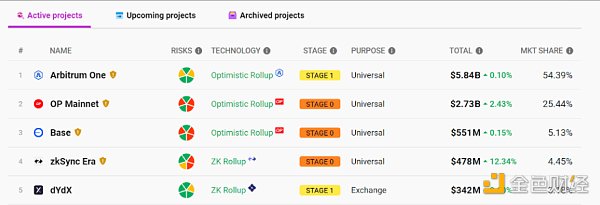

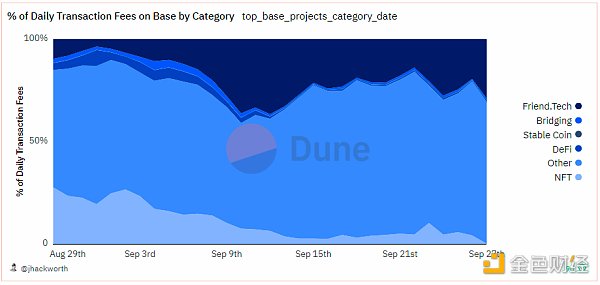

(1)Base

8月9日,Base链正式上线。

它是由OP Stack支持的以太坊L2,上线后立刻获得了成功。以下是其成功的几点原因。

Coinbase支持。

L2转盘游戏。

“Onchain summer”活动。

Friend.tech成为超级app。

生态系统基金吸引项目。

尽管发布只有两个月,但它已成为拥有第三大TVL的以太坊rollup。

Base在第三季度的表现非常好。所有指标显示都是绿色的。但对于第四季度而言,存在两大不利因素:

Arbitrum将启动其短期激励计划,Base的流动性可能会转移到Arbitrum。

对Friend.tech过度依赖。9月9日,Base上36.2%的日交易费用来自Friend.tech。怎么回事!这是应用链还是什么?

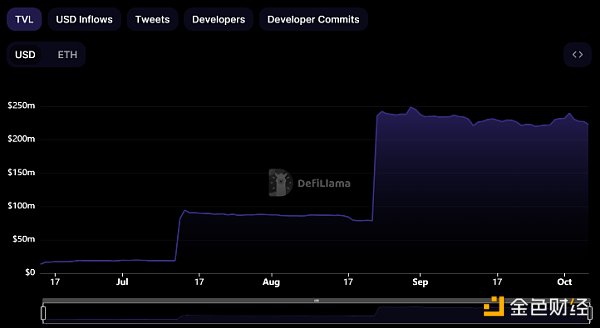

(2)EigenLayer

EigenLayer是一种再质押协议。

再质押(restaking)意味着将已经质押的ETH再次质押到其他协议上。你可以再质押你的流动性质押代币以及原生质押ETH。

EigenLayer是协议和再质押者(restaker)之间的市场。协议需要参与者提供一些服务。再质押者会这样做,以换取收益。如果他们没有做到承诺之事,将会失去他们再质押的ETH。

另一种理解EigenLayer的方式是:协议的“自定义胡萝卜和大棒生成器”。如果用户按照协议要求的方式行事,就会得到胡萝卜,也就是收益。如果用户不这么做,EL将使用大棒,也就是罚没再质押的ETH。

他们的以太坊主网于2023年6月14日发布。出于安全考虑,他们设置了再质押限制。EigenLayer主网在发布当天再质押额度就达到了上限。

他们在2023年8月22日再次提高了限额。包括stETH、rETH和cbETH在内的LST的上限被取消,如有LST的再质押代币达到10万枚,那么该LST则会被设置上限。

这一限制也在几个小时内达到了。TVL从7800万美元上升到2.38亿美元。从这个角度来看,只有3个rollup拥有比这更多的TVL(根据DeFiLlama数据)。

这显示了EigenLayer的疯狂需求。只要他们能够提供一个功能性的产品,需求就会一路飙升。

EigenLayer将启用新的代币经济学机制。各项目现在有了一种新的机制来分发代币以换取特定的服务。

它还将提高真正创新的速度。此前,许多去中心化项目被迫创建自己的代币网络。各项目现在可以将其外包给EigenLayer,专注于真正的创新。12个项目已经公开开始在EigenLayer上进行建设。

Liquid Restaked Token(流动性再质押代币)是另一项创新。它们有点像stETH和rETH之类的流动性质押代币。此外,它们也会从其他协议中赚取收益。

(3)Solana回归?

FTX崩溃,SOL也随之陨落。

SBF大力宣传SOL,当他获得年度诈骗犯的头衔后,SOL损失了大量价值。但社区仍在前进。Solana似乎正东山再起。

Solana有一个活跃的开发者社区。DeFi协议相关数据呈绿色。

它似乎已经解决了链停机问题,在第二季度和第三季度没有发生任何链停机事件。

当加密货币和DeFi的总TVL崩溃时,Solana TVL在第三季度却增长了18.52%。从6月30日的7.7088亿美元增长到10月1日的9.1366亿美元。

Solana在第三季度也有一些看涨进展。

Maple Finance回到了Solana。

Shopify将Solana整合到自己的平台。

Visa在Solana上添加了稳定币结算功能。

Solana上很多DeFi协议正在增长。

Membrane Finance在Solana上推出了欧元稳定币。

被公认为执行引擎的高级技术。(MakerDAO创始人希望使用Soalana的代码库为Maker创建一个L1。)

我现在并不看好L1,但Solana可能是个例外。

3、未来展望

虽然回顾有利于吸取经验教训,但真正的机会还要向前看。

Arbitrum生态系统。他们批准了一项5000万美元的ARB激励计划。该计划将持续到2024年1月31日。因此,degen的追利收益将转移到Arbitrum。该DAO正在投票决定哪些项目应该获得融资。最优策略是关注那些会受到激励的协议,并在其中占有一席之地(但要确保它们与你的投资策略相符)。

Canto最近的发展态势良好。这是一个Cosmos链,推出了很多经济创新,如:将一定比例的gas费支付给智能合约开发者,这将激励开发者在Canto上进行开发;将DEX、借贷市场和稳定币等金融原语作为公共产品提供,不收取任何费用;最近,他们宣布他们正在使用Polygon CDK转为以太坊上的ZK L2。他们还与Fortunafi & Hashnote合作制定了RWA战略。L2和RWA叙事非常强大。我会密切关注的。

我们还要监控常见可疑之处:去中心化永续合约、ETH L2(Base、Mantal)、LSDfi、LRT(流动性再质押衍生品)、GamblFi、Cosmos、Solana等。

从更长远的角度来看,我很期待以太坊Dencun升级。该升级将引入proto-danksharding,这一更新将使rollup使用以太坊的成本更低。就像Shapella升级是LSDfi叙事的催化剂一样,Dencun升级也可以成为L2项目的催化剂。

在更大的范围内,还有以色列和哈马斯冲突这一地缘政治背景。本文并没有描述政治,但我还是想提一下,因为政治因素可能会影响市场。

总的来说,我认为接下来的第四季度会很平静。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47