复盘历史,当前科技板块还具备投资价值吗?

华宝基金指数投资总监/科技ETF基金经理 胡洁

今年上半年,数字经济、ChatGPT、人工智能等板块引燃A股科技板块情绪,计算机、通信、电子等赛道受到市场关注。今年下半年以来,华为产业链、国产替代相继接力,降糖减肥神药GLP-1等生物科技产业链让沉寂已久的医药板块也再掀波澜。不同科技板块出现此起彼伏的热点机遇,那当前的科技板块是否还具备投资价值呢?大家又应该如何优选科技赛道投资标的呢?

首先,历史复盘是一个行之有效的方法:近10年来,根据产业周期的历史规律,科技板块一共出现了三次周期性的机会。

1)2013年 - 2015年的“移动互联网+”浪潮。2013年被视为中国智能手机发展的元年,智能手机的广泛普及为“移动互联网+”的应用和并购投资热潮做了铺垫。在该产业周期下,计算机、4G、互联网金融等行业蓬勃发展,业绩爆发式增长,带来了科技赛道近10年来的第一个上行周期。

2)2019 - 2021年的半导体产业周期与生物科技周期。与上一轮科技周期显著不同的是,2019-2021年的科技周期是由硬件与医药创新驱动的:半导体需求大增、5G换机潮、TWS耳机、疫苗与创新药等等。在这一波周期中,硬件中的半导体与生物科技成为了中流砥柱。

3)2023年开始的人工智能与“AI+”周期。今年以来,随着OpenAI推出的ChatGPT成功验证了大语言模型(LLM)在通用人工智能中的可行性,产业浪潮随之开启。谷歌、百度、华为、腾讯、阿里等多家公司均在短时间内推出了自己的大语言模型产品。随着人工智能的快速发展,软件层面的应用与硬件层面的算力与储存需求也逐步展现增长趋势。

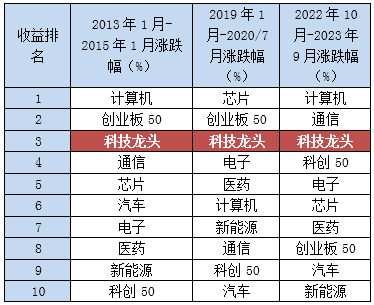

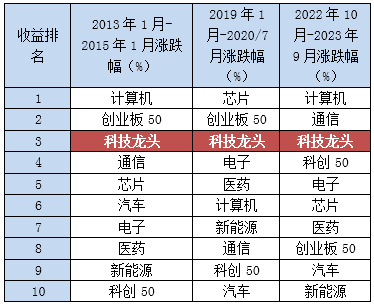

通过历史复盘可以看见,过去10年中科技板块虽然机会众多,但每一次的驱动因素均有差异。对投资者而言,如何把握细分科技赛道并进行择时是一件难度不小的事。相比较而言,统计每一次周期各细分板块的涨跌幅表现,作为一篮子投资电子、计算机、通信与生物科技四大核心领域的科技ETF(515000.SH,联接A:007873.OF,联接C:007874.OF),其标的指数中证科技龙头指数均能够在每一次上行周期中拔得头筹,有效捕捉到科技赛道的投资机会。

表:科技龙头指数与细分子行业在不同科技周期下的表现统计

数据来源:华宝基金指数研发投资部,WIND,数据截至2023/9/30,其中科创50统计起始日为2020/1/1

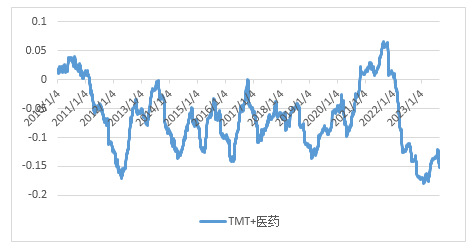

其次,在基本面上,科技板块仍处于左侧配置区间。我们根据基本面数据与分析师数据,构建了TMT+生物科技的景气度指数。从当前景气度指数的位置来看,科技板块仍处于景气度回升的左侧区间,未来景气度与业绩的提升将为科技板块带来坚实的基本面基础。

图:TMT+生物科技板块的景气度指数

数据来源:华宝基金指数研发投资部、WIND、朝阳永续,时间截至2023/8/31

上图展示了TMT+生物科技板块2010年至今的景气度指数走势。华宝基金借鉴扩散指数的编制思路,将该指数进行了归一化处理,使该指数的波动始终处于±0.5之间。从图中可以很明显地看出,该指数的历史最低值均在-0.15左右,具备明显的均值回归特征。而当前指数的点位再一次来到了历史极低值附近,也代表着当前TMT+生物科技板块未来基本面出现反弹且景气向上的概率极大。

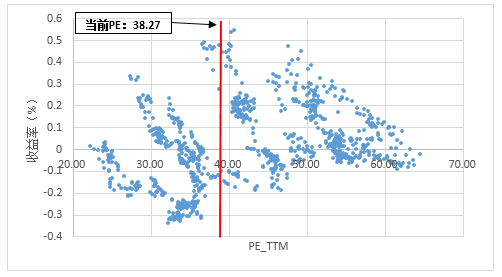

最后,当前科技板块估值仍具备配置价值。我们统计了在不同估值水平下,华宝中证科技龙头ETF(515000.SH,联接A:007873.OF,联接C:007874.OF)的标的指数——中证科技龙头指数未来半年的收益率情况,发现在当前估值下回测的未来半年收益率仍具性价比。

图:不同估值水平下科技龙头指数未来半年的收益率统计

数据来源:华宝基金指数研发投资部、WIND,截至2023/9/30

统计结果显示,科技ETF标的指数中证科技龙头指数的估值与未来半年收益率呈现明显的负相关关系,即估值越低,未来半年的收益率越高。而当前的PE估值为38.27,在历史上仍处于偏低的位置。

通过以上分析,可以发现无论是从历史复盘,还是从景气周期与估值性价比来看,科技板块仍旧具备较好的配置价值。科技ETF(515000.SH,联接A:007873.OF,联接C:007874.OF)作为一篮子投资科技核心领域的指数产品,不仅可以在收益率上有效把握科技赛道核心投资机会,同时也是一只底层选股逻辑优质的科技指数产品。

一支优秀的科技指数产品应该具备以下三大特征:一是主题界定清晰,能够表征科技的主要发展方向;二是指数代表性强,所选上市公司具备足够的市场容量,不能“选小”;三是指数风格明晰,在科技板块需具备突出的成长性。结合以上三点,华宝中证科技龙头ETF(515000.SH;联接A:007873.OF,联接C:007874.OF)所跟踪的中证科技龙头指数或许就是满足上述条件的良好选择。

1. 主题界定清晰。华宝科技龙头ETF所跟踪的中证科技龙头指数,其在选股空间上选定了电子、计算机、通信以及生物科技四大领域。以上四大领域,无论是从全球科技的发展趋势,还是从二十大报告中所提及的“制造强国、质量强国、网络强国、数字中国”等内容来看,都很好地代表了科技的投资方向与未来。

2.指数代表性强,龙头特征突出。在筛选上市公司时,中证科技龙头指数通过总市值排名与营业收入排名两个指标构建了龙头因子,以此选出那些具备龙头效应,代表科技方向的上市公司。

3. 成长风格明晰。在成长性维度,华宝科技龙头ETF所跟踪的中证科技龙头指数不仅考虑了上市公司的历史成长性,还考虑了上市公司的未来成长性。在历史成长性中,通过公司过去的营收增速和净利润增速排名,选择历史成长性表现优异的公司。在此之外,指数通过上市公司的研发支出占比,选出那些研发支出占比高、创新能力强、为未来成长进行更多投资的上市公司。最后,中证科技龙头指数结合两类不同的成长性,将综合得分最高的上市公司纳入成份股进行投资。

自上而下来看,在科技这一长期赛道中,中证科技龙头指数结合了科技板块所必备的龙头、成长、创新三大因素,科技ETF(515000.SH,联接A:007873.OF,联接C:007874.OF)或将会是投资科技赛道的优质工具之一。

风险提示:华宝中证科技龙头交易型开放式指数证券投资基金所跟踪的指数为中证科技龙头指数。科技ETF主要投资于标的指数成份股和备选成份股,标的指数为中证科技龙头指数。中证科技龙头指数基日为2012.6.29,发布于2019.3.20,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。中证科技龙头指数最近五个完整年度历史业绩分别是:-36.94%(2018年度)、68.49%(2019年度)、43.84%(2020年度)、-3.92%(2021年度)、-34.84%(2022年度)。

本文内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。华宝基金公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表公司或者其他关联机构的正式观点。文中观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。公司及雇员不就本内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用内容所引发的直接或间接损失而负任何责任。

上述基金由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现,基金投资需谨慎!销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对上述基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对上述基金的注册,并不表明其对上述基金的投资价值、市场前景和收益做出实质性判断或保证。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47