定下小目标智能帮你投,招商量化精选入池邮储U定投!

波澜起伏的市场环境下,不少投资者通过定投的方式来平滑成本,还有的通过配置量化产品来分散风险,当这两种方式结合起来,或能带来不一样的体验感。近日,招商量化精选股票型发起式证券投资基金(A类001917,C类007950)正式入池中国邮政储蓄银行U定投,丰富了投资者做智能定投的选项。

聪明的定投方式

通常来说,定投属于定期定额投资,在设定好定投金额和定投日期之后,就会自动执行扣款操作,自动买入相应份额。这种分期分批的投资方式有利于降低整体投资风险,摊平整体投资成本,又有“懒人投资神器”之称。在集合了这些优势的基础上,邮储银行U定投相对更智能、更轻松、更便利。

1、更智能

邮储银行U定投可根据市场变化,智能调整定投金额,此种定投方式采用均线定投策略,根据事先设定的定投基准金额、基准指数及均线,每次定投时,参考T-1日指数收盘价对比历史均值,智能调整扣款定投金额,轻松助力实现“高点更少投,低点更多投”的聪明定投方式。

2、更轻松

定投并不是一味地“买买买”,在市场行情或者产品净值达到一定高度的情况下,可适时止盈,否则收益也会跟着来回“坐电梯”。采用邮储银行U定投,只需提前设定一个止盈目标,达标后即可自动赎回止盈。

3、更便利

止盈位通常是在定投的相对高点,这个位置并不是定投的终点,反而可能是一个比较好的定投起点。根据“微笑曲线”理论,在相对高位开始定投,在净值回落的过程中坚持扣款,可不断吸收较便宜份额,不断降低整体投资成本,待行情反转,或能以相对更快的速度实现收益翻红。邮储银行U定投在每轮止盈后,自动开启新一轮定投,不错失参与市场的机会。

智能加码、智能止盈、自动续投,邮储银行U定投集多重优势于一身,自上线以来吸引了不少优质基金入池。招商量化精选作为一只长期业绩优秀、抗跌能力较强的优质产品,该基金的加入或进一步丰富邮储银行U定投产品线。

优质的量化产品

量化基金是一种通过数学模型和算法来决定投资组合的投资基金,其投资决策不依赖于基金经理的主观判断,而是基于数学和统计模型的客观分析,可以消除人类情感和偏见的影响,使投资过程更加纪律化。量化产品的这种特点或有助于基金管理人员更好地控制风险,并有助于追求更高的收益。

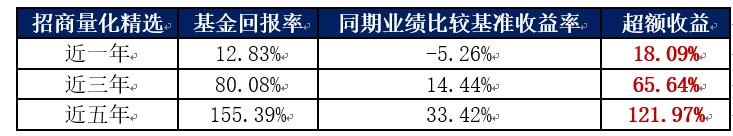

作为一只成立时间超过7年的量化产品,招商量化精选历史业绩优异,基金定期报告显示,截至2023年6月30日,该基金自2016年3月15日成立以来基金回报率为148.19%,同期业绩比较基准收益率为48.28%,超额收益达99.91%。

数据来源:基金定期报告,时间截至2023.6.30。招商量化精选成立日:2016-03-15,基金过往业绩不代表其未来表现。

与此同时,招商量化精选中短期在同类排名中名列前茅,近一年收益率在晨星同类排名前3%(4/176),近两年收益率在晨星144只同类产品中位列第2,近三年收益率在晨星125只同类产品中位列第2,近五年收益率在晨星同类54只产品中位列第1。另外,招商量化精选获海通、银河、晨星、招证三年/五年期★★★★★评级;天相三年/五年期AAAAA评级。(评级机构:银河证券、晨星、招商、海通证券、天相投顾,银河证券数据截至2023年7月7日,晨星、天相投顾数据截至2023年6月30日,海通数据截至2023年4月末。晨星查询日期为2023年7月20日,招商量化精选在银河证券分类中属于“标准股票型基金(A类)”,晨星基金分类中属于“中国开放式基金-中盘平衡股票”,招商证券分类中属于“标准股票型”,海通证券分类中属于“主动股票开放型”,天相投顾分类中属于“积极投资股票基金”。基金评价机构的评价结果不是对未来表现的预测,也不应视作投资基金的建议。)

优秀的基金业绩,往往离不开优秀的管理团队。招商量化精选由招商基金量化投资部副总监、基金经理王平掌舵,王平具备超17年研究经验,其中超13年产品管理经验。招商量化精选采用量化选股策略,基金经理的选股理念有三:

“其一,低估值是我们在面对未来市场不确定性的重要选股方式;其二,我们在低估的基础上希望找到基本面质地大概率能够保持优良的资产;其三,对于市场季度鲜明的风格,我们希望尽可能降低逆势操作的倾向。”

在上述理念基础上,王平倾向于买入三类股:(1)业绩持续稳定增长,估值水平较低的优质股;(2)业绩出现拐点性大幅增长,估值依旧较低;(3)业绩长期平稳且整体盈利能力处于市场前30%,但股价位于较低水平。

当长期业绩优秀、同类排名居前的量化投资产品跟更智能、更轻松、更便利的邮储银行U定投结合在一起,强强联手或能碰撞出别样花火,为长期投资之路带来优质体验。

数据来源:基金定期报告。数据截至2023年二季度末。招商量化精选成立日:2016-03-15,历任基金经理:王平(2016-03-15至今),业绩比较基准:中证500指数收益率*80%+中债综合指数收益率*20%,最近5个完整会计年度(2018-2022)基金回报及业绩比较基准收益率分别为-26.62%/-19.78%(2018)、48.01%/28.68%(2019)、43.58%/21.73%(2020)、28.50%/11.73%(2021)、-1.06%/-16 .21%(2022)。自成立以来基金总回报及业绩比较基准收益率分别为:148.19%/48.28%。

王平在管基金还包括招商沪深300指数增强、招商中证1000指数增强、招商中证500指数增强、招商中证红利ETF、招商中证500等权重指数增强、招商中证光伏产业指数、招商中证红利ETF联接、招商中证800指数增强、招商中证1000增强策略ETF、招商中证银行AH价格优选ETF发起式联接:

(1)招商沪深300指数增强A基金成立日:2017-02-10,历任基金经理:王平(2017-02-10至今)、王岩(2021-03-26至今),业绩比较基准:沪深300指数收益率×95%+同期银行活期存款利率(税后)×5%,最近5个完整会计年度(2018-2022)基金回报及业绩比较基准收益率分别为:-22.25%/-24.12%(2018)、40.63%/34.14%(2019)、42.50%/25.86%(2020)、-4.28%/-4.85%(2021)、-17.84%/-20.58%(2022),自成立以来基金总回报及业绩比较基准收益率分别为:45.46%/13.17%。

(2)招商中证1000指数增强A基金成立日:2017-03-03,历任基金经理:王平(2017-03-03至今)、蔡振(2021-11-05至今),业绩比较基准:中证1000指数收益率×95%+同期银行活期存款利率(税后)×5%,最近5个完整会计年度(2018-2022)基金回报及业绩比较基准收益率分别为:-29.25%/-35.29%(2018)、42.74%/24.44%(2019)、37.76%/18.57%(2020)、28.22%/19.52%(2021)、-13.01%/-20.49%(2022),自成立以来基金总回报及业绩比较基准收益率分别为:58.24%/-20.39%。

(3)招商中证500指数增强A基金成立日:2017-05-17,历任基金经理:王平(2017-05-17至今)、邓童(2021-11-23至今),业绩比较基准:中证500指数收益率×95%+同期银行活期存款利率(税后)×5%,最近5个完整会计年度(2018-2022)基金回报及业绩比较基准收益率分别为:-31.00%/-31.85%(2018)、27.74%/25.09%(2019)、32.33%/19.94%(2020)、16.01%/14.83%(2021)、-14.49%/-19.30%(2022),自成立以来基金总回报及业绩比较基准收益率分别为:31.31%/0.49%。

(4)招商中证红利ETF基金成立日:2019-11-28,历任基金经理:刘重杰(2019-11-28至今)、王平(2019-11-28至今),业绩比较基准:中证红利指数收益率,自成立以来每个完整会计年度基金回报及业绩比较基准收益率分别为:21.81%/3.49%(2020)、22.56%/13.37%(2021)、-0.37%/-5.45%(2022),自成立以来基金总回报及业绩比较基准收益率分别为:67.16%/20.64%。

(5)招商中证500等权重指数增强A基金成立日:2020-12-23,历任基金经理:王平(2020-12-23至今)、王岩(2021-09-16至今),业绩比较基准:中证500等权重指数收益率*95%+中国人民银行人民币活期存款利率(税后)*5%,自成立以来每个完整会计年度基金回报及业绩比较基准收益率分别为:28.40%/16.22%(2021)、-9.06%/-16.16%(2022),自成立以来基金总回报及业绩比较基准收益率分别为:26.86%/2.40%。

(6)招商中证光伏产业指数A基金成立日:2021-06-18,历任基金经理:王平(2021-06-18至今)、许荣漫(2021-12-04至今),业绩比较基准:中证光伏产业指数收益率*95%+中国人民银行人民币活期存款利率(税后)*5%,自成立以来每个完整会计年度基金回报及业绩比较基准收益率分别为:-17.17%/-18.97%(2022),自成立以来基金总回报及业绩比较基准收益率分别为:-16.96%/6.11%。

(7)招商中证红利ETF联接A基金成立日:2022-02-23,历任基金经理:刘重杰(2022-02-23至今)、王平(2022-02-23至今),业绩比较基准:中证红利指数收益率×95%+活期存款利率(税后)*5%,自成立以来基金总回报及业绩比较基准收益率分别为:2.43%/-4.55%。【基金成立以来至2023年06月30日,暂未经历完整会计年度,不展示年度基金回报与同期业绩比较基准收益率】

(8)招商中证800指数增强A基金成立日:2022-08-23,历任基金经理:王平(2022-08-23至今)、王岩(2022-08-23至今),业绩比较基准:中证800指数收益率*95%+中国人民银行人民币活期存款利率(税后)*5%,自成立以来基金总回报及业绩比较基准收益率分别为:-2.73%/-7.47%。【基金成立以来至2023年06月30日,暂未经历完整会计年度,不展示年度基金回报与同期业绩比较基准收益率】

(9)招商中证1000增强策略ETF基金成立日:2022-11-18,历任基金经理:蔡振(2022-11-18至今)、王平(2022-11-18至今),业绩比较基准:中证1000指数收益率,自成立以来基金总回报及业绩比较基准收益率分别为:5.29%/-1.67%。【基金成立以来至2023年06月30日,暂未经历完整会计年度,不展示年度基金回报与同期业绩比较基准收益率】

(10)招商中证银行AH价格优选ETF发起式联接A基金成立日:2022-12-28,历任基金经理:刘重杰(2022-12-28至今)、王平(2022-12-28至今),业绩比较基准:中证银行AH价格优选指数(人民币)收益率×95%+中国人民银行人民币活期存款利率(税后)×5%,自成立以来基金总回报及业绩比较基准收益率分别为:-1.80%/-0.57%。【基金成立以来至2023年06月30日,暂未经历完整会计年度,不展示年度基金回报与同期业绩比较基准收益率】

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传用品,不作为任何法律文件。上述观点、看法根据当前市场情况判断做出,今后可能发生改变。基金管理人不保证基金本金不受损失,不保证基金一定盈利。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56